L’immobilier de bureau sous tension

Après une année 2022 catastrophique, l’immobilier de bureau devrait rebondir en 2023. Avec de grands locataires potentiels à nouveau sur le devant de la scène. Le manque de bureaux neufs va toutefois accentuer la concurrence et faire grimper les loyers.

Quand ils évoquent l’année 2022, les observateurs de l’immobilier de bureau parlent d’une année de transition pour le marché de la location. Ce qui est un euphémisme. L’inflation, la hausse des coûts de construction, la guerre en Ukraine ou encore une délivrance de permis d’urbanisme toujours aussi lente sont autant d’éléments qui ont freiné la prise de décision de potentiels nouveaux locataires. Que ce soit des sociétés privées ou des institutionnels (Europe, Régie des bâtiments, Fédération Wallonie-Bruxelles, etc.). Avec comme résultat la plus faible prise en occupation de ces 25 dernières années (295.000 m2, -37% par rapport à 2021).

“Pour prendre une décision, il faut une vision à trois ou quatre ans sur l’évolution du marché, explique Christophe Golenvaux, senior director chez JLL. Or, l’incertitude prime aujourd’hui. Les prix au mètre carré sont plus chers. Sans parler des coûts généraux et de personnel qui explosent. Les entreprises se concentrent alors sur leur core business et les talents à recruter.”

Tout le monde souhaite désormais des immeubles ‘fossil-free’. Mais il y en a encore très peu.

Si les nuages semblent donc s’être amoncelés dans le ciel de l’immobilier de bureau ces derniers mois, l‘horizon a pourtant rarement été aussi clair en ce qui concerne les orientations et les besoins du secteur. Des immeubles neufs (ou remis à neuf) à hautes performances énergétiques, situés à proximité d’une gare (idéalement dans le quartier européen, le quartier Nord ou le centre-ville), bénéficiant des nouvelles méthodes de travail (new ways of working), comptant des coûts d’occupation réduits et une superficie rabotée de 20 à 30% par rapport à leurs précédents bureaux: voilà désormais la demande de tous les futurs locataires. “Le problème, c’est que tout le monde souhaite des bureaux de ce type, souligne Jean-Michel Meersseman, co-head of investor leasing pour Bruxelles et la Wallonie chez le conseil en immobilier CBRE. Une même demande au même moment pose évidemment problème car il n’y a pas suffisamment d’offres de ce type.”

Lire aussi | Immo: les prix du neuf s’envolent à Bruxelles

Et c’est bien là que se situe l’écueil actuel. Si le marché bruxellois se compose de 12 millions de m2 et qu’un million de m2 sont inoccupés, la majorité de ce parc est obsolète. Résultat, tout le monde se rue sur les immeubles remis au goût du jour, avec donc une vacance d’immeubles de grade A (moins de cinq ans) qui ne s’élève qu’à 1,5% (151.000 m2). Les marges d’action sont donc faibles. D’autant que s’il y a, en moyenne, de 350.000 à 400.000 m2 pris en location chaque année (une proportion qui n’évolue guère), les promoteurs n’arrivent pas à suivre ce rythme dans leurs livraisons.

Bruxelles est depuis quelque temps déjà clairement entrée dans l’ère des prélocations. On signe déjà des baux pour 2025.

En 2023, 249.835 m2 seront livrés et 168.359 m2 sont déjà loués. Pour des immeubles tels qu’Aria (Generali), Chancelier (Codic), Science 12 (MEAG) ou Precedent (Union Investment). En 2024, ce sont 310.862 m2 qui seront livrés alors que 111.242 m2 sont déjà loués. Avec des livraisons d’immeubles tels que The Dome (VDD), Pacheco 32 (Befimmo), Core (Ion et Eaglestone), M10 (Cofinimmo), Luxia (Axa), The Louise (Patrizia), PLXL (Befimmo), Montgomery Square (Kolmont) ou Tervuren Square (BPI et Burco). Enfin, pour 2025, sur les 340.803 m2 qui seront théoriquement livrés, seuls 31.448 m2 sont déjà loués.

“Le pipeline est très réduit jusqu’en 2024, analyse David Vermeersch, co-CEO de Colliers Belgium. Bruxelles est depuis quelque temps déjà clairement entrée dans l’ère des prélocations. On signe déjà des baux pour 2025. Les transactions sont validées avant même l’obtention d’un permis d’urbanisme. Le contexte de raréfaction des immeubles de grade A entraîne cette situation. Elle est inévitable pour pouvoir mettre la main sur de nouveaux immeubles. Reste que cela ne fait que repousser le problème pour les années suivantes.”

L’Europe et l’Etat à l’attaque

Une situation qui s’explique notamment par la nature du segment local: Bruxelles est un marché de remplacement, c’est-à-dire qu’il est pratiquement uniquement dynamisé par les déménagements et les fins de bail. “Et vu le contexte actuel, la situation a changé: ce sont désormais les propriétaires qui ont la main lors des négociations”, relève Bertrand Cotard, head of letting & sales chez BNP Paribas Real Estate.

Quels sont les acteurs qui vont dynamiser le marché en 2023? Quelques-uns devraient en tout cas enfin sortir du bois. “Des choix politiques ont été posés en matière d’immeubles durables, relève Jean-Michel Meersemann. Ces institutions doivent désormais passer à l’action.” L’Europe n’a pas bougé le petit doigt en 2022. Et ce alors qu’elle doit faire rentrer son parc immobilier (près de 2 millions de m2) dans les clous du Green Deal européen d’ici 2030. Sa location du North Galaxy (une des tours Engie) évoquée en décembre sera signée au premier trimestre. D’autres deals sont attendus dans le courant de l’année vu qu’elle doit mettre la main sur 100.000 m2 dans les prochains mois. Précisons que l’ouverture de l’Europe vers le quartier Nord ne concerne que les agences exécutives, la Commission restant dans le quartier européen. Des immeubles comme le CCN, Isala ou le North 5 sont régulièrement cités comme cibles potentielles. Proximus devrait également signer son bail locatif avec Immobel au premier trimestre. Alors qu’on ne sait pas encore exactement combien de mètres carrés seront occupés par l’ambassade américaine au Cours Saint-Michel.

Verduriser ses actifs

Du côté de la Régie des Bâtiments, le bras immobilier de l’Etat, l’objectif est toujours de se séparer d’1 million de m2 tout en souhaitant verduriser ses actifs immobiliers. Les possibilités d’achats ou de locations sont nombreuses. Les Régions flamandes et bruxelloises, de même que la Fédération Wallonie-Bruxelles (10.000 m2 via WBE) devraient aussi passer à l’action. Ajoutons que la KBC et Belfius cherchent également de nouveaux bureaux. “La question est vraiment de savoir comment le marché immobilier va pouvoir répondre à toutes ces demandes car les permis arrivent au compte-goutte”, s’interroge David Vermeersch.

Sans parler du fait qu’à Bruxelles, les démolitions reconstructions seront de plus en rares au profit des rénovations, ce qui ne va pas faciliter la mise sur le marché des immeubles les plus durables. “La crise énergétique a clairement fait évoluer la demande, analyse Christophe Golenvaux. En matière de durabilité, la tendance n’est même plus d’aller vers des immeubles basse énergie. Tout le monde souhaite désormais des immeubles fossil-free. Mais il y en a encore très peu. L’avenir s’annonce en tout cas compliqué pour les biens énergivores.”

Autre élément: la rationalisation des surfaces louées est une tendance qui s’inscrit de plus dans la durée. En 2021, la surface moyenne de prise en location était de 1.300 m2. Elle n’était plus que de 800 m2 en 2022. “Les sociétés vont rationaliser encore davantage leur surface en 2023, lance Charles Lasserre, co-CEO de Colliers Belgium. Le coût par mètre carré était secondaire auparavant. Ce n’est désormais plus le cas. Et cela ne concerne pas que le loyer mais également les coûts énergétiques et techniques. Tout est englobé. Il y a une réduction de la quantité par la qualité. Cette tendance va se poursuivre: tous les indicateurs montrent que le pic de la crise économique arrivera au premier et deuxième trimestre 2023. Alors qu’il faudra attendre 2024 pour retrouver une situation équivalente sur le marché du bureau. Il faut donc encore être patient.”

Enfin, cette situation de sous-offre et de forte demande devrait également avoir un impact sur les loyers, qui pourraient s’envoler.

Des loyers prime en hausse partout

La hausse des prix des matériaux et du prix d’acquisition des immeubles à reconvertir va indéniablement se répercuter sur les loyers. D’autant que le prime rent, affiché à 330 euros/m2/an, n’a guère évolué ces dernières années et qu’il reste très abordable par rapport à d’autres pays européens. Le prix d’acquisition de certains immeubles démontre en tout cas que certains développeurs misent sur une nette hausse des loyers à l’avenir. “S’ils augmentent peu dans les rapports officiels, c’est parce qu’il y a peu de transactions, estime Jean-Michel Meersseman. Dans les faits, je peux vous dire que les loyers augmentent pour tous les immeubles, dans tous les quartiers. Un prime rent est attendu à la Tour Louise (Patrizia). Dans le quartier Nord, nous assistons à des transactions à 330 euros/m2. Les candidats locataires se disent aujourd’hui que s’ils mettent la main sur le produit qu’ils souhaitent, ils n’ont aucune limite de loyer. Ils ne sont pas à la recherche d’un prix mais d’un immeuble efficient.”

Invest: après une année record, le grand plongeon?

De prime abord, les chiffres de l’investissement en bureaux en Belgique en 2022 semblent excellents. Avec près de 3,6 milliards, dont 3 milliards rien qu’à Bruxelles, il s’agit de la meilleure année de l’histoire, juste devant les résultats exceptionnels de 2020. “Mais en analysant ces chiffres de plus près, on remarque que nous sommes arrivés à la fin d’un cycle, observe Adrian Glatt, head of capital markets Belux chez JLL. 70% de ces transactions ont été signées avant le mois de mai. Soit avant que la guerre en Ukraine n’impacte le marché, fasse grimper les coûts de construction et durcissent les règles de financement. Depuis, l’activité a fortement ralenti.”

Un retour de manivelle qui interpelle puisqu’il semblait que rien de fâcheux ne pouvait arriver en matière d’investissement. “Cela fait 13 ans que les rendements décompressaient”, ajoute Adrian Glatt. Mais aujourd’hui, l’écart entre le rendement moyen des bonds d’Etat et le rendement moyen des bureaux s’est nettement rétréci, l’immobilier devenant bien moins intéressant.

Parmi les grandes transactions, on peut relever les ventes des tours North Galaxy (627 millions d’euros), des tours Engie (400 millions), de l’immeuble Hendrik Conscience (200 millions) à Tour & Taxis, des tours Proximus (180 millions) et des immeubles Egmont I & II (375 millions) au CBD.

Pour 2023, le volume d’investissement en bureau ne devrait pas dépasser les 2 milliards d’euros. Ce qui permettra de revenir dans la lignée de la période 2016-2018. “Il faut toutefois rester positif, fait remarquer Pierre-Paul Verelst, head of research chez JLL. Les taux de financement sont stables et la situation n’est pas catastrophique: il y a du capital, des occupants et de la demande. Le seul bémol est que tout le monde veut des immeubles fossil-free. Or, cette offre reste faible. Mais c’est la future grande tendance du marché.” La différence de loyers entre bureaux anciens et nouveaux ne va donc faire que s’accroître. Et de plus en plus d’immeubles vétustes vont être mis en vente avant qu’ils ne perdent encore davantage de valeur.

“Les immeubles sans projet de reconversion sont en danger”

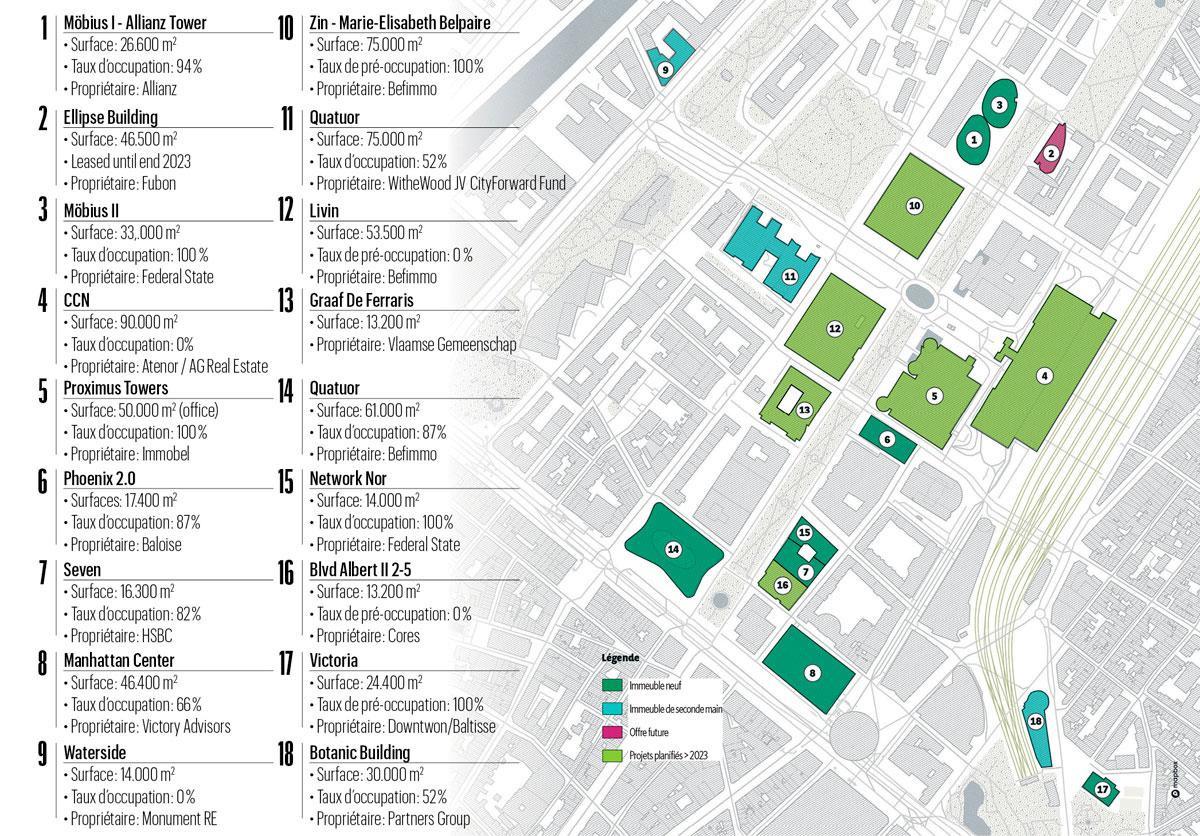

Si le quartier européen et le centre-ville restent les quartiers emblématiques du marché du bureau à Bruxelles, il ne fait désormais plus aucun doute que le quartier Nord fera son entrée dans ce cercle fermé d’ici peu. Les projets d’envergure s’y multiplient. Près de 300.000 m2 devraient être redéveloppés d’ici 2025. “Ce quartier concentre clairement les ambitions et les projets de la plupart des investisseurs et promoteurs”, lance Bertrand Cotard, head of letting & sales chez BNP Paribas Real Estate. Ils doivent en tout cas contribuer à faire de ce quartier monofonctionnel un quartier ouvert, animé et mixte.

Si les institutions publiques sont déjà convaincues, l’Europe vient également de franchir le pas puisqu’elle s’installera dans l’immeuble North Light (33.000 m2) d’ici la fin de l’année. La transaction sera signée d’ici peu. Un deal qui devrait convaincre les derniers acteurs privés encore réticents à s’y déplacer. “Toutes les institutions analysent aujourd’hui de près les projets de plus de 15.000 m2 qui y recevront leur permis dans les prochains mois, poursuit Bertrand Cotard. Que ce soit le CCN (Atenor et AG Real Estate), le Livin (Befimmo), le North 5 (Cores) ou le nouvel immeuble prévu à Tour & Taxis (Nextensa). Il y a une vraie concurrence pour sortir au plus vite son projet car les locations d’institutionnels ne concerneront pas tout le monde.

Les immeubles qui ne font pas encore l’objet d’un projet de redéveloppement sont clairement en danger et risquent d’arriver trop tard. Et si c’est le cas, proposer 50.000 m2 à des locataires multiples ne sera pas simple à gérer.” Dans le viseur de l’agent, des immeubles comme le Boreal (DK), l’Ellipse (Fubon), le Graaf de Ferraris (Communauté flamande) ou le Covent Garden (Hannover Leasing). “Les propriétaires doivent clairement sortir de leur torpeur et étudier un projet de reconversion. Même en déposant une demande de permis en 2023, ils seront en retard par rapport à d’autres.” Des discussions viennent en tout cas de débuter récemment pour développer de nouveaux projets à l’Ellipse et au Covent Garden.

D’ici là, le quartier continuera de profiter de la grande caisse de résonance qu’apporteront les projets des Proximus Towers (Immobel), du Zin (Befimmo) ou du CCN. Des reconversions gigantesques qui s’annoncent exemplaires. “Ces multiples rénovations vont toutefois entraîner leur lot de nuisances. Il ne faudrait pas qu’elles refroidissent les envies des potentiels locataires. Car de nombreux projets existent également en centre-ville comme OXY (Immobel, DW Partners et Whitewood ) ou Marais (BNP Paribas Fortis, 25.000 m2, permis obtenu). Sans parler du quartier du Midi qui va renaître avec Move’Hub (Atenor et BPI).”

Vous avez repéré une erreur ou disposez de plus d’infos? Signalez-le ici