Rares, essentiels, précieux: les métaux font de plus en plus souvent l’actualité. Que cela soit comme protection pour l’investisseur ou en raison de leur rôle capital dans la transition énergétique. Qu’en est-il et comment y investir?

Commençons par rappeler une évidence: les métaux ne constituent pas une solution pour les investisseurs défensifs. Ils connaissent même une forte volatilité, comme on a pu s’en rendre compte ces dernières années. Le cours de l’once d’argent a, par exemple, évolué entre 12 et 30 dollars depuis 2020 avec de fréquentes envolées et chutes dépassant les 20%. Par contre, les métaux peuvent offrir une protection contre certains événements à l’image de l’or lors de la crise bancaire de mars dernier.

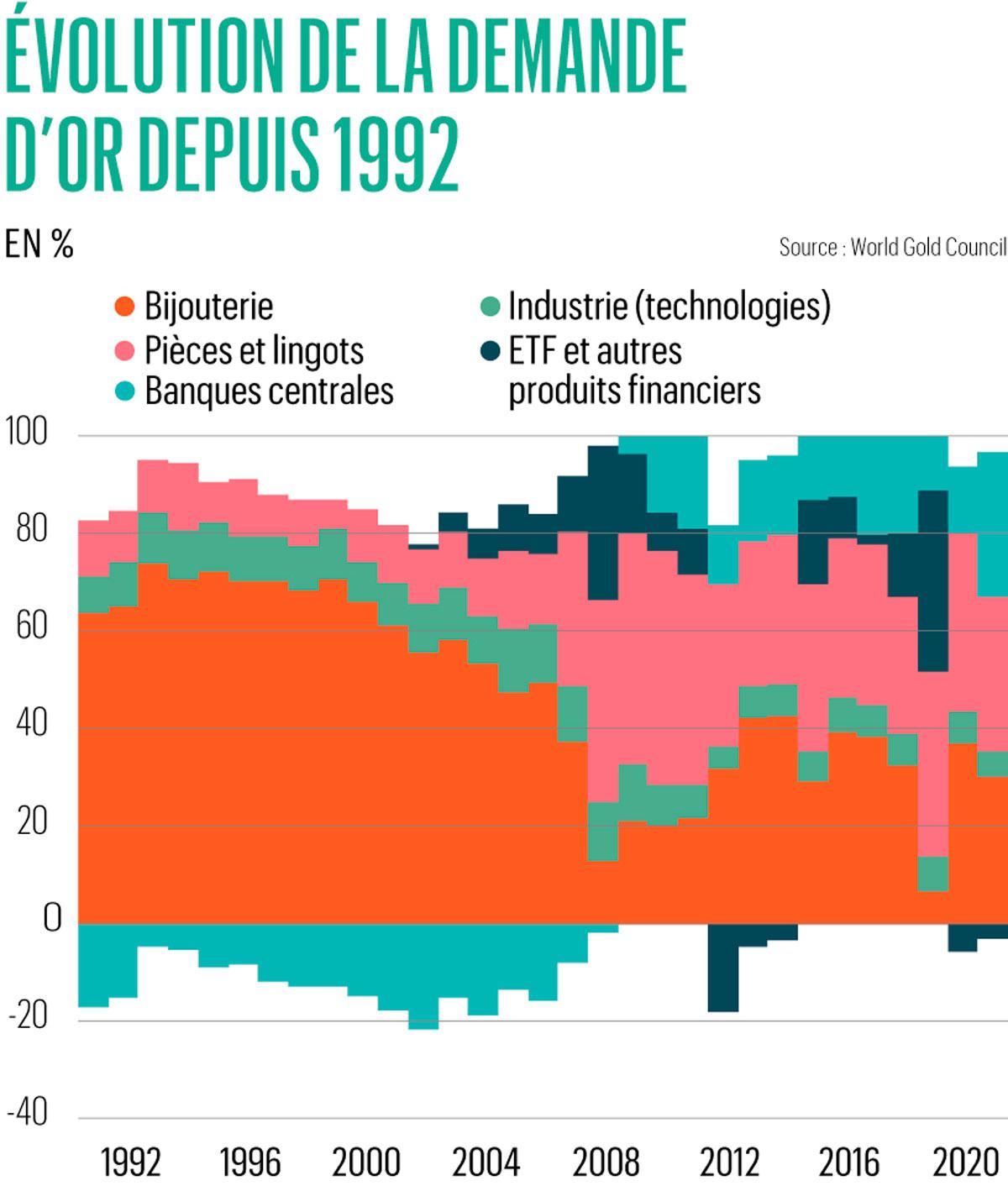

Le cours de l’once de métal jaune a en effet repassé les 2.000 dollars en mars. La demande industrielle (pour des applications technologiques) reste pourtant limitée à un peu plus de 300 tonnes par an alors que l’offre totale dépasse les 4.500 tonnes selon le World Gold Council. Le reste est absorbé par la bijouterie, tout particulièrement en Chine et en Inde où les bijoux en or jouent un rôle important culturellement et comme réserve financière, et surtout par les investisseurs (pièces et lingots, ETF, etc.).

Cette dépendance a déjà provoqué maints remous sur le cours de l’or, la demande des investisseurs se révélant très volatile. Cette dernière est à son tour largement influencée par les tensions financières et l’évolution du taux d’intérêt. Dans le contexte actuel, un investissement en or peut donc faire office de couverture contre la menace d’une crise bancaire plus large, tout particulièrement après les déboires de l’établissement régional américain First Republic la semaine dernière. Ou comme le dit un vieux proverbe sur Wall Street: achetez de l’or en espérant qu’il ne monte pas.

Comment investir en or ?

Le moyen le plus facile et efficace de miser sur l’or physique est un fonds de type ETF comme le Gold Bullion Securities (Euronext Paris ; code ISIN GB00B00FHZ82 ; frais de 0,4% par an) émis par WisdomTree. Cet ETF est dit physique, chaque part étant couverte par de l’or détenu dans des coffres.

L’autre option est d’acheter directement des pièces et lingots. Le cas échéant, adressez-vous à un intermédiaire de confiance pour l’achat comme les bureaux de change tels que Gold & Forex International. Le principal inconvénient des pièces et lingots, ce sont les frais, que cela soit à l’achat (prime sur le cours officiel), à la vente ou pour la conservation (coffre).

Lire aussi | L’or, mûr pour battre de nouveaux records

La dernière option, ce sont les compagnies minières aurifères. Mais l’influence du coût de production (+18%, à 1.276 dollars par once en 2022) est tellement grande que l’intérêt est limité dans une perspective d’investissement de couverture.

L’argent brille au soleil

Comme l’or, l’argent est aussi qualifié de valeur refuge. Les marchés surveillent même le ratio or/argent, c’est-à-dire le rapport entre les cours de l’once des deux métaux précieux. Aujourd’hui, l’once d’or vaut 80 fois plus que celle d’argent, ce qui est dans la moyenne supérieure de ce siècle.

Suivant ce ratio, l’argent devrait au moins faire aussi bien que l’or. Et il pourrait même faire beaucoup mieux grâce à la transition énergétique. L’argent est en effet largement nécessaire à la fabrication des panneaux solaires. Il est utilisé pour la métallisation (les fins rubans de couleur métallique sillonnant les cellules photovoltaïques en silicium).

L’année dernière, l’industrie photovoltaïque a ainsi consommé 127 millions d’onces d’argent selon The Silver Institute, soit 12% de l’offre totale. Selon les prévisions de l’Agence internationale de l’énergie, les capacités solaires installées annuellement pourraient atteindre 650 GW en 2030, plus du triple de 2022 (191 GW). Ce qui risque donc de tendre le marché de l’argent, d’autant plus que le coût est assez faible (quelques grammes, soit quelques euros par panneau) et que la demande pour la photographie (argentique) s’est stabilisée après un très long déclin.

Lire aussi | SilverCrest profite des bons débuts de Las Chispas

Comment investir? Les bureaux de change vous permettent d’acheter des pièces et lingots d’argent. Mais les frais sont élevés et la liquidité limitée, ce qui se traduit par des écarts entre cours acheteur et vendeur de 15% et plus. Comme pour l’or, il existe des ETF sur l’argent physique (couverts par des lingots). C’est notamment le cas du Xtrackers IE Physical Silver ETC (Bourse de Francfort ; code ISIN: DE000A2T0VS9 ; frais de 0,38% par an). Du côté des groupes miniers, force est de constater que les producteurs d’argent comme Wheaton Precious Metals et Pan Americain Silver sont aussi très actifs dans l’or.

Les métaux platinoïdes

Parmi les principaux métaux précieux, on retrouve aussi le platine et le palladium, les deux principaux marchés de la famille des platinoïdes. Ces deux métaux sont avant tout utilisés dans les pots catalytiques de voitures afin de réduire la nocivité des gaz d’échappement. Ils ont pourtant connu des fortunes diverses ces dernières années.

Le platine a relativement peu varié, autour des 1.000 dollars l’once. Le cours du palladium avait triplé entre 2018 et 2022 jusqu’à 3.000 dollars car il est davantage utilisé dans les voitures à essence (en pleine “dédiésélisation” en Europe) et la Russie en était le premier producteur mondial à peu près à égalité avec l’Afrique du Sud.

Aujourd’hui, les perspectives sont bien plus contrastées, en raison avant tout de l’électrification des voitures. Le palladium est le plus exposé étant donné que les catalyseurs automobiles représentent plus de 80% de la demande, selon un rapport de Johnson Matthey. Pour le platine, la part de l’automobile est moitié moindre grâce aux débouchés dans l’industrie (dont l’armement) et dans la bijouterie. L’élément qui pourrait changer la donne pour les métaux platinoïdes (et surtout le platine) serait une accélération du développement des voitures à pile à combustible, qui nécessite plus de platine/palladium que les pots catalytiques.

Lire aussi | Le platine a la cote

Comment investir? Si le pari du platine vous tente, vous pouvez miser sur un ETF physique comme l’Invesco Physical Platinum ETC (Bourse de Francfort ; code ISIN: IE00B40QP990 ; frais de 0,37% par an). Du côté des groupes miniers, les principaux producteurs sont, dans l’ordre, Anglo American Platinum, Impala Platinum et Sibanye-Stillwater. Les trois sont basés en Afrique du Sud, où sont extraits plus des trois quarts de la production mondiale de platine, mais le troisième est également coté sur New York. Sibanye-Stillwater réalise quasi l’entièreté de ses bénéfices dans les métaux platinoïdes, mais est aussi actif dans l’or, le nickel et le lithium.

“Or” blanc et rouge

Parmi les métaux de base, deux noms se détachent systématiquement: le cuivre et le nickel. L’Union européenne les a d’ailleurs récemment ajoutés dans sa liste des métaux critiques. Dans le cas du cuivre, c’est avant tout car il est incontournable en matière d’électricité (réseaux, production…). Selon BloombergNEF, une éolienne terrestre classique de 5MW avec son câblage nécessite 14 tonnes de cuivre. Ils estiment ainsi que la demande d’or rouge augmentera de 50% d’ici 2040 à près de 40 millions de tonnes, ce qui accentuera le déficit d’offre.

Lire aussi | Rio Tinto a revu à la baisse sa production de cuivre

Traditionnellement utilisé pour produire l’acier inoxydable, le nickel est sous le feu des projecteurs pour son utilisation dans les batteries. L’Agence internationale de l’énergie évalue ainsi que la demande mondiale va quasiment tripler entre 2020 et 2040. Un défi d’autant plus grand que la Russie est un important producteur de nickel (à distance toutefois de l’Indonésie).

Lire aussi | Offre excédentaire de nickel

Comment investir? Le moyen le plus facile d’investir dans des métaux de base (à long terme) est de miser sur les producteurs. Freeport-McMoRan (coté sur Wall Street) est le troisième producteur de cuivre derrière le géant diversifié BHP et le groupe public chilien Codelco. Le groupe américain vient de publier de bons chiffres trimestriels et fait partie des trois valeurs du secteur à acheter (avec Alcoa et Cleveland-Cliffs) selon David Kostin, stratégiste chez Goldman Sachs.

Investir dans le nickel est plus complexe. En dehors des groupes peu accessibles, comme le russe Nornickel, vous devrez vous contenter de groupes diversifiés, comme BHP ou Glencore.

La révolution du lithium

Du smartphone à la voiture, la technologie lithium-ion a révolutionné les batteries. Aujourd’hui, le lithium est présent dans les deux principales chimies de batteries utilisées dans les voitures électriques aujourd’hui (NMC et LFP). Selon BloombergNEF, la demande devrait quasiment doubler entre 2022 et 2026. Ce qui n’a pas empêché le prix de référence du carbonate de lithium de rechuter de plus de 70% depuis le sommet de novembre. Il est toutefois toujours deux fois plus élevé qu’il y a 4 ans. Mais la volatilité risque de perdurer alors que les projets de production sont nombreux, laissant planer tant un risque de sous- ou surapprovisionnement en fonction de leur avancement.

Lire aussi | Le sel va-t-il révolutionner les batteries ?

Comment investir? Advanced Metallurgical Group (AMG, Euronext Amsterdam) a entrepris de se développer dans le lithium il y a plusieurs années comme coproduit de sa mine de tantale au Brésil. Sa capacité de production est de 90.000 tonnes et passera prochainement à 130.000 tonnes par an. Elle compte sur des coûts assez bas et son développement en aval (raffinage) pour rester rentable, même quand les prix baissent. Pour les amateurs, l’entreprise néerlandaise a traduit son site en français.