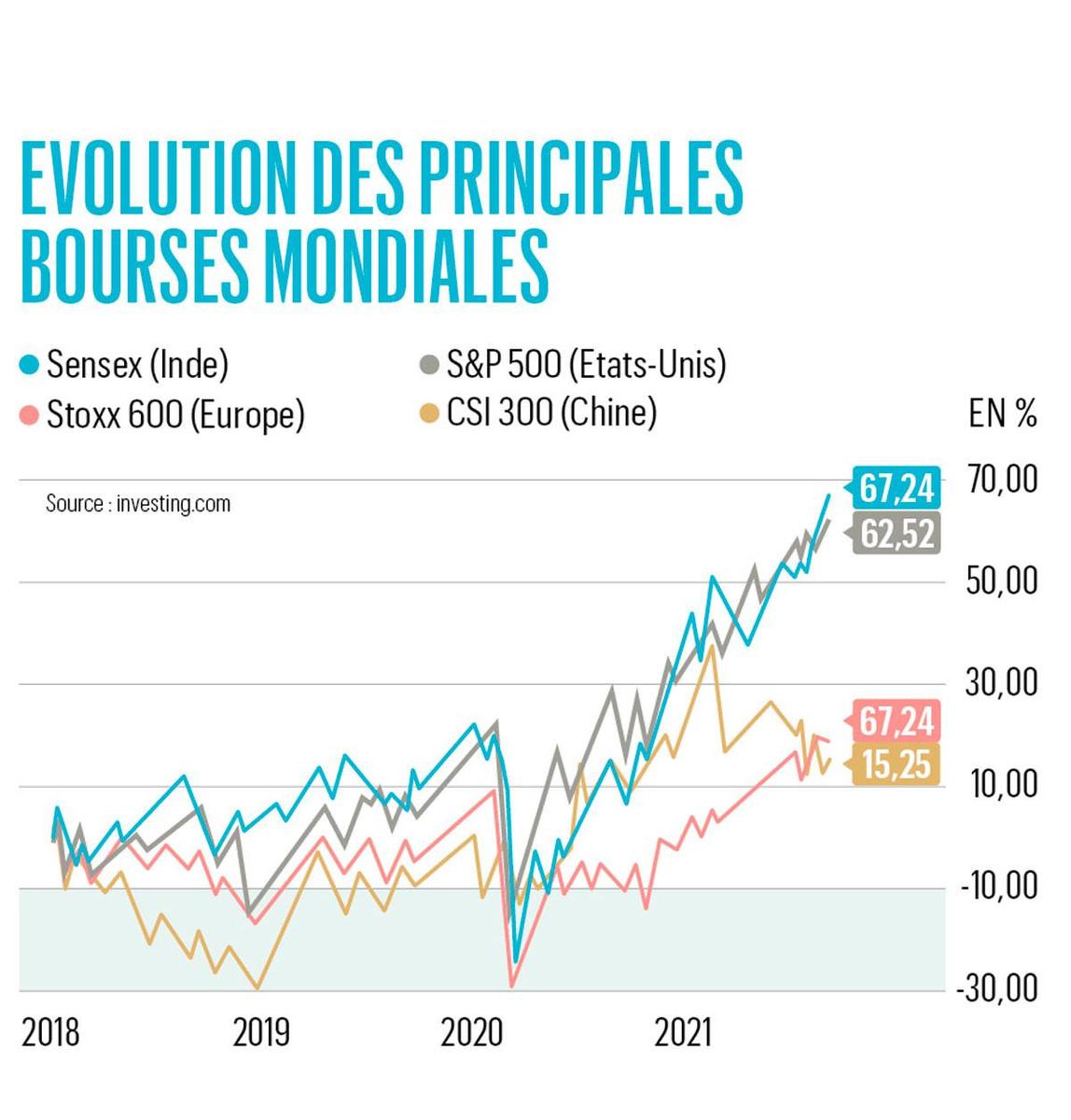

Alors que les Bourses chinoises s’enfoncent, les marchés indiens continuent de briller et d’aligner les records. Est-il encore temps de profiter des perspectives de développement favorables de l’économie et du secteur technologique indiens?

Ces dernières années, les actions indiennes sont à peu près les seules à être parvenues à suivre la cadence infernale imposée par Wall Street.

Une performance d’autant plus notable que les marchés indiens s’illustrent depuis le début de ce siècle. Le Sensex 30 affiche en effet une progression de 1.605% depuis début 2003 contre + 400% pour le S&P 500 américain et à peine + 130% pour le Stoxx Europe 600 (voir graphique ci-dessous).

Avant d’entrer dans le vif du sujet, rappelons tout d’abord les bases et ce que l’on entend par la Bourse de Bombay… ou plutôt les Bourses de Bombay. L’Inde compte en effet deux marchés phares: le Bombay Stock Exchange (BSE), plus ancienne Bourse d’Asie fondée en 1875, et le National Stock Exchange (NSE) qui fêtera ses 30 ans l’année prochaine. Les deux Bourses ont une capitalisation totale assez comparable d’un peu plus de 3.000 milliards de dollars, loin derrière la Bourse de New York et le Nasdaq qui pèsent l’une et l’autre plus de 20.000 milliards de dollars, mais suffisante pour figurer dans le top 10 mondial.

La quasi-totalité des principales entreprises indiennes sont cotées sur les deux marchés, le BSE se distinguant par la présence de davantage de petites entreprises, qui font gonfler le nombre de sociétés cotées à plus de 5.000.

En termes de volumes, le NSE est loin devant, profitant de son développement dans les échanges électroniques dès les années 1990. En Inde, les investisseurs se basent ainsi sur l’indice de référence Nifty 50 du NSE alors que le Sensex 30 du BSE demeure davantage employé dans la presse financière internationale, par habitude et parce que S&P Dow Jones Indices est partenaire du Sensex 30.

Les raisons du succès

Les deux indices étant largement comparables, cela n’influence toutefois pas la tendance. Tant le Sensex 30 que le Nifty 50 ont ainsi vu leur valeur multipliée par 17 depuis début 2003. Une performance en partie imputable à la dépréciation de près de 40% de la roupie indienne durant cette période. Cela n’explique cependant qu’une partie de la surperformance. En euros, le Sensex 30 a en effet décuplé en un peu plus de 18 ans.

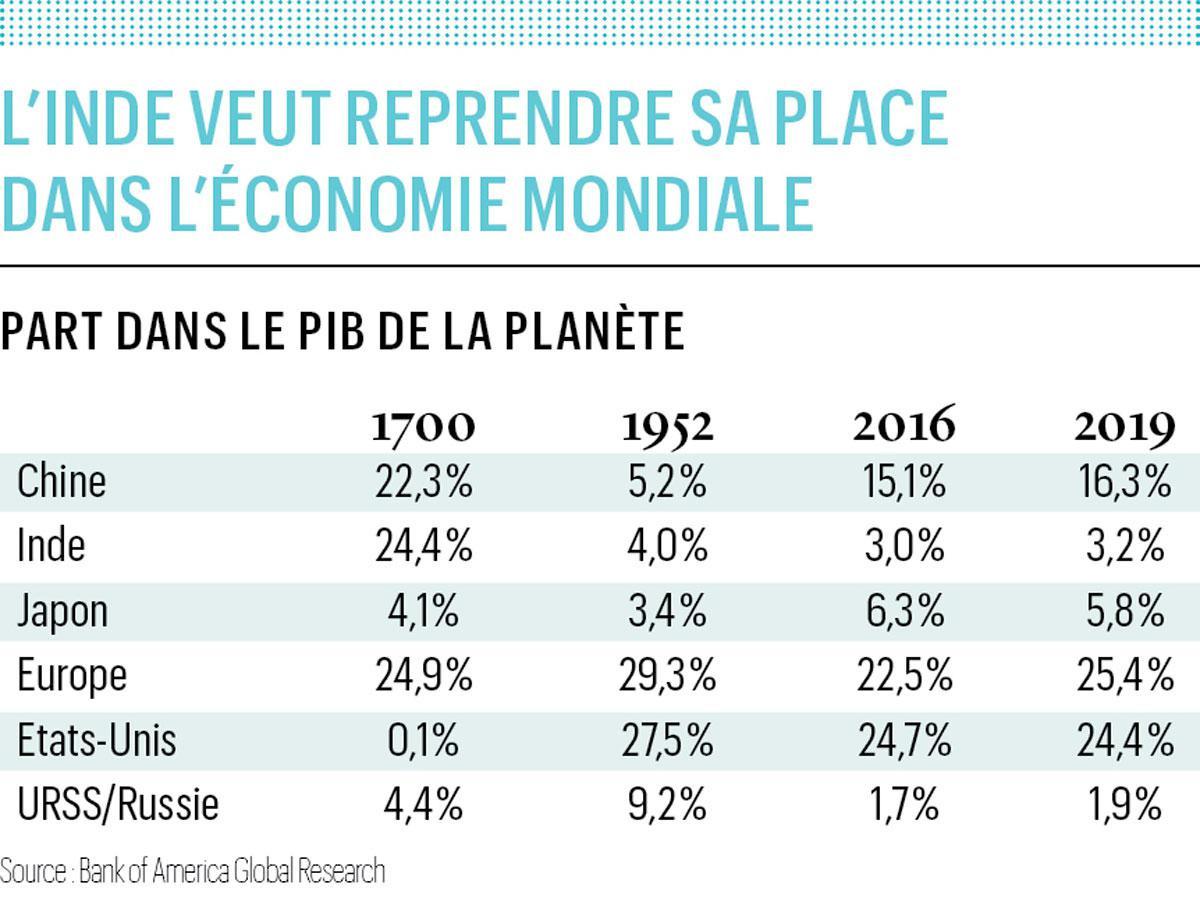

Cette performance des actions indiennes est avant tout liée à la croissance du pays. Depuis la libéralisation de l’économie en 1991, le PIB de l’Inde a décuplé, de 266 à 2.700 milliards de dollars (2019), ce qui en fait la sixième économie mondiale, et le PIB par habitant a sextuplé, à 2.100 dollars.

Plus récemment, Narendra Modi, Premier ministre depuis 2014, a entrepris une série de réformes qui ont permis de stimuler la croissance entre 6% et 8%, jusqu’à ce qu’éclate la crise du coronavirus. Largement réélu en 2019, il affirmait vouloir porter le PIB de l’Inde à 5.000 milliards pour la fin de son second mandat en 2024. Un objectif qui semblait extrêmement difficile lors de sa réélection, impliquant une croissance annuelle de l’ordre de 12%, désormais impossible en raison de la pandémie.

> Lire aussi: Les Bourses chinoises ne sont pas au bout de leur peine

Potentiel bloqué

Toutefois, le constat que le potentiel de l’économie n’est pas encore pleinement exploité est réel, notamment en comparaison avec la Chine. Le PIB par habitant y est cinq fois supérieur à l’Inde alors que l’écart était de seulement 10% en 1991.

Shankkar Aiyar, brillant analyste de la politique économique indienne depuis plus de 30 ans, soulignait ainsi récemment dans une tribune dans The New Indian Express la nécessité d’une “libéralisation 2.0”. “La croissance économique est soutenue par le cycle vertueux revenu-consommation- demande-investissement-croissance. L’Inde peine à favoriser l’investissement. On pourrait même dire que la dissuasion de l’investissement entraîne l’exportation d’une grande partie de sa demande de consommation. D’un point de vue structurel, la décentralisation accélère le processus, mais l’Inde a persisté avec un système centralisé qui souffre d’un trouble bipolaire de l’autorité et de la responsabilité.”

Il souligne ainsi la surréglementation persistante et l’abondance de licences et permis divers: “Pourquoi un projet énergétique doit-il passer par plus de 90 autorisations ou un projet hôtelier par plus de 100?” Cela freine évidemment la création et le développement des entreprises, et donc la croissance économique. Une croissance pourtant nécessaire pour permettre à l’Inde de progresser dans tous les indicateurs de développement humain (PIB par habitant, espérance de vie, éducation, etc.) comme le rappelle Shankkar Aiyar.

> Lire aussi: Pourquoi la Fed fait-elle trembler la Bourse?

D’indéniables atouts

Pour y parvenir, le pays ne manque pas d’atouts. Le premier est sa population de près de 1,4 milliard d’habitants, âgés en moyenne de 28,4 ans. L’Inde n’est donc pas confrontée au problème du vieillissement qui inquiète la Chine, dont la population est âgée de 38,4 ans en moyenne, comparable à celle des Etats-Unis (38,3 ans) et proche de l’Europe occidentale (41,9 ans en Belgique).

Le second atout majeur du pays est la technologie. L’Inde est même surnommée “le département informatique du monde” grâce à l’externalisation. La société de services informatiques Infosys, une des principales entreprises indiennes, compte ainsi d’innombrables grandes sociétés occidentales parmi ses clients, réalisant 60% de son chiffre d’affaires en Amérique du Nord et un quart en Europe alors que l’essentiel de ses employés sont basés en Inde.

Preuve du savoir-faire reconnu internationalement des ingénieurs indiens dans les technologies, Satya Nadella est le CEO de Microsoft depuis 2014 et Sundar Pichai, le CEO d’Alphabet (Google) depuis 2015. On pourrait encore citer Shantanu Narayen (Adobe Systems) ou Arvind Krishna (IBM).

L’Inde compte aussi plus d’une quarantaine de licornes, selon l’analyste CB Insights, se positionnant juste derrière les Etats-Unis et la Chine. Des nouvelles pousses technologiques qui attirent les investisseurs internationaux spécialisés, comme le holding Sofina…

> Lire aussi: Adidas est l’entreprise de mode cotée la plus durable

Troisième économie mondiale

Globalement, les avis restent donc positifs. L’Inde présente “les meilleures perspectives de croissance à long terme de la région (l’Asie, Ndlr) et une économie bien diversifiée”, selon Pictet Asset Management. Et ce grâce à une “classe moyenne en plein essor et un secteur technologique prospère“. “Nous pensons que les réformes destinées à lever les freins de la croissance, alliées à un paysage d’entreprises en pleine mutation, avec un terrain très fertile pour les licornes technologiques, peuvent permettre à cette économie de réaliser son plein potentiel.”

Indranil Sen Gupta, économiste pour l’Inde chez Bank of America Securities, estime pour sa part que le pays devrait se hisser au troisième rang des économies mondiales d’ici 10 ans grâce à une croissance annuelle de 6%. Un chiffre qui pourrait monter à 7% si l’Inde réalise son plein potentiel. L’expert souligne que le principal risque économique structurel serait une envolée du prix du pétrole qui renchérirait le coût de ses importations et alimenterait l’inflation, risquant de peser sur la consommation et les investissements (si les taux doivent être relevés).

Concernant la pandémie, l’Inde avait connu une très forte deuxième vague au printemps, mais a depuis accéléré la vaccination avec plus de la moitié de la population adulte ayant reçu au moins une dose. Et la campagne de vaccination a encore accéléré début septembre avec plus de 9 millions de doses injectées par jour en moyenne.

Bourse relativement onéreuse

Ces perspectives n’ont pas échappé aux investisseurs. La hausse des cours a toutefois tendu les multiples de valorisation. L’indice Sensex 30 s’échange à 23 fois les bénéfices prévus pour les 12 prochains mois, contre une moyenne de 13 pour l’ensemble des pays émergents (indice MSCI Emerging Markets). La Bourse indienne est ainsi au même niveau de valorisation que Wall Street (22 fois les bénéfices pour le MSCI USA).

En d’autres termes, il ne peut être question d’opportunité, mais l’Inde demeure un investissement prometteur à long terme. D’autant que les marchés indiens pourraient continuer à attirer des investisseurs plus prudents vis-à-vis de la Chine. Le contraste est en effet saisissant. A l’heure où Xi Jinping durcit la réglementation en Chine, Narendra Modi promet d’accélérer la dérégulation et la libéralisation.

Fonds et ETF

Faute d’accès direct à une des Bourses de Bombay et vu le peu d’actions indiennes cotées à l’étranger, les investisseurs particuliers doivent aborder l’Inde par des fonds. Du côté des compartiments gérés activement, Goldman Sachs India Equity Portfolio et Robeco India Equities sont notés 5 étoiles par Morningstar pour leur performance historique, avec un rendement annualisé de respectivement 12,5% et 14,7% au cours des cinq dernières années. D’un point de vue qualitatif, FSSA Indian Subcontinent Fund est le mieux noté avec une évaluation “or”.

Du côté des fonds indiciels, Xtrackers propose un ETF sur l’indice Nifty 50. Ce dernier est toutefois assez concentré avec une pondération de 46% pour les cinq géants: le conglomérat Reliance Industries, Infosys, les banques HDFC et Icici ainsi que Tata Consultancy (services informatiques). La plupart des ETF, comme le Xtrackers MSCI India Swap UCITS ETF (Bourse de Francfort ; LU0514695187 ; frais annuels de 0,75%) copient ainsi plutôt l’indice MSCI India. Ce dernier est plus diversifié avec une centaine de valeurs, réduisant sa dépendance aux géants (34%).