A l’occasion d’un événement conjoint organisé récemment par DNCA Finance et La Financière de l’Echiquier, nous nous sommes entretenus avec deux gestionnaires sur les actions globales. Ceux-ci nous livrent leurs impressions sur le dernier semestre, qui aura vu les Bourses mondiales partir vers de nouveaux sommets.

Rajesh Varma, gestionnaire du fonds DNCA Invest Beyond Global Leaders, et Rolando Grandi, gestionnaire du fonds Echiquier World Next Leaders, partagent une approche d’investissement très internationale, basée sur la volonté de détenir des actions de grande qualité. Si le premier est plus exposé sur le secteur des soins de santé et les marchés asiatiques, le second l’est davantage sur la technologie américaine. A l’occasion d’un événement récemment organisé à Bruxelles, nous avons eu l’opportunité de réaliser une interview croisée des deux spécialistes.

TRENDS-TENDANCES. Quelles sont les principales caractéristiques de votre philosophie d’investissement?

RAJESH VARMA . Ma philosophie d’investissement cherche à éviter les valeurs cycliques, trouve de grandes tendances thématiques de long terme et sélectionne des sociétés de qualité. Parmi les tendances que nous suivons particulièrement, je peux citer la robotique, l’intelligence artificielle, les technologies médicales et la consommation des pays émergents. Ce n’est pas un fonds value, mais je suis conscient des valorisations des entreprises dans lesquelles j’investis et je vais éviter les groupes dont la valorisation est extrêmement élevée.

ROLANDO GRANDI . De mon côté, ma stratégie est essentiellement fondée sur trois caractéristiques: la croissance, le leadership sectoriel et l’innovation. La croissance attendue du chiffre d’affaires pour les positions en portefeuille tourne actuellement autour de 33% par an, avec une concentration très élevée du portefeuille autour de 25 à 35 valeurs. Dans ce domaine, nous avons une approche multi-thématique liée largement sur l’innovation technologique avec des perspectives de croissance solides à long terme.

Est-ce que vous avez apporté des changements dans votre allocation durant le premier semestre?

R.V. J’ai vendu certaines positions fin 2020/début 2021 afin de prendre mes profits sur des lignes qui avaient bien performé. Pour le reste, j’ai uniquement conservé le reste de mes positions ou j’ai relevé mon exposition sur des lignes existantes. J’ai aujourd’hui beaucoup de liquidités prêtes à être réinvesties. Trouver de nouvelles idées prend du temps. Je dois parler à la direction, aux clients, aux concurrents. Par exemple, si je suis intéressé par une société de cybersécurité, j’interroge un ancien hacker afin d’avoir son opinion sur la société. Quand j’investis, je souhaite mettre un maximum de chances de mon côté. Le travail de recherche prend beaucoup de temps et j’ai toujours comme objectif de détenir cette position pour le très long terme. Bien entendu, cela ne fonctionne pas toujours, mais c’est toujours l’objectif.

R.G. Nous avons vendu des sociétés qui avaient atteint leur objectif de cours et dont le potentiel haussier était épuisé. Dans le même temps, nous avons renforcé notre exposition sur la thématique de la cybersécurité, des énergies renouvelables et des batteries électriques, et nous continuons d’apprécier les efforts réglementaires de l’administration chinoise pour assurer une ouverture du marché à la concurrence. Dans l’absolu, vu notre portefeuille concentré, nous avons juste besoin de quelques nouvelles idées pour réaliser des bonnes performances.

R.V. Vu la taille de notre univers, il est effectivement toujours possible de trouver des actions qui vont avoir une croissance suffisamment attractive. La principale question est de savoir si elles sont compatibles avec notre stratégie et s’il est possible de les acheter à un niveau de valorisation suffisamment intéressant. La sous-exposition du fonds sur les Etats-Unis résulte essentiellement du fait qu’il est aujourd’hui difficile de trouver des sociétés de croissance valorisées de manière raisonnable sur ce marché. A l’inverse, je suis fortement exposé sur le Japon ou sur le nord de l’Europe en raison de la qualité des sociétés.

Quelles sont vos principales orientations sectorielles?

R.G. La technologie est aujourd’hui dans pratiquement tous les domaines d’activités, ce qui nous permet d’avoir une bonne diversification au sein de ce secteur. Moi et Rajesh avons des approches uniques et différentes et une capacité à apporter une diversification importante par rapport au reste du marché, en recherchant des entreprises qui seront les leaders de demain plutôt que les grandes capitalisations du Nasdaq. Les investisseurs ont compris qu’il n’était pas nécessaire de payer un gestionnaire actif pour investir un portefeuille dans les grandes capitalisations technologiques américaines.

Faut-il craindre un retour de l’inflation sur les valeurs de croissance?

R.V. L’inflation a eu un impact sur la valorisation de certaines sociétés détenues dans le fonds, mais je pense que l’effet sera surtout transitoire même si nous devrions encore avoir une hausse de la volatilité durant les prochains mois. Dans l’ensemble, nous avons plutôt profité de la pression sur le cours de certaines valeurs pour renforcer nos positions. En outre, la plupart des tendances technologiques sur lesquelles nous sommes investis sont de nature déflationniste, et devraient donc bien se comporter lorsque la situation se normalisera.

R.G. Je pense même que nous sommes aujourd’hui dans une phase dangereuse, avec des entreprises qui ont tendance à surestimer la demande structurelle, et surinvestissent dans des zones qui sont déjà fortement disruptées. Le retour à la normale n’en sera que plus douloureux et déflationniste. La seconde partie de l’année devrait être davantage dominée par les nouvelles microéconomiques et par les résultats des entreprises, avec davantage de possibilité de se distinguer pour les gestionnaires actifs.

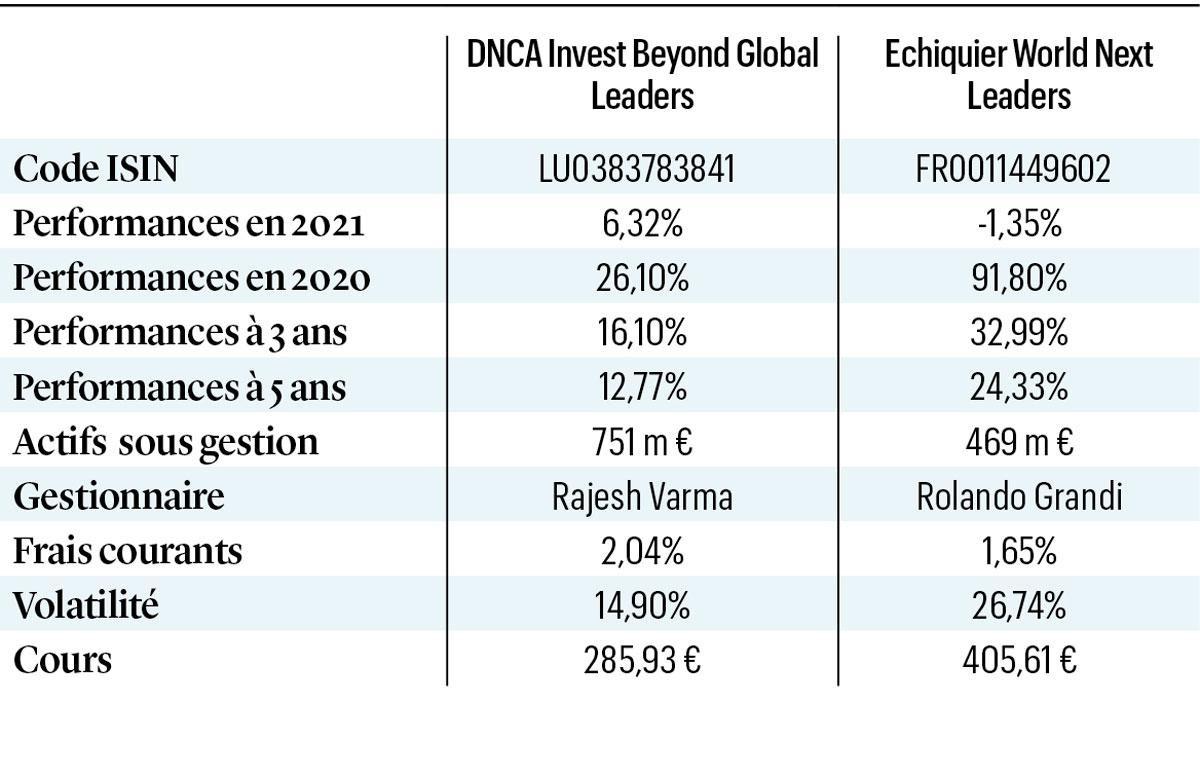

Comparaison entre les deux fonds

DNCA Invest Beyond Global Leaders et Echiquier World Next Leaders sont des fonds qui sont à première vue assez comparables, avec une approche très globale marquée par une concentration sur la technologie et les soins de santé (qui représentent plus de 75% des actifs sous gestion) ainsi que sur les moyennes capitalisations. Le fonds de DNCA Finance a toutefois une approche plus diversifiée avec 45-50 positions contre 30 chez le fonds de LFDE. Rajesh Varma a également une exposition plus élevée sur l’Europe et l’Asie tandis que Rolando Grandi est davantage exposé sur les Etats-Unis. Echiquier World Next Leaders affiche un rapport cours/bénéfice des positions ainsi qu’une volatilité du portefeuille plus élevés.