Buy-and-hold, soit acheter et conserver, est souvent une bonne stratégie boursière. Mais pas toujours. Parfois, c’est même tout l’inverse. Et ceux qui pensent qu’ils deviendront riches au cours de la prochaine décennie en achetant aujourd’hui un panier d’actions seront déçus. Cette prédiction peut sembler audacieuse, mais une analyse complète de 200 ans de cycles boursiers ne laisse guère de place au doute.

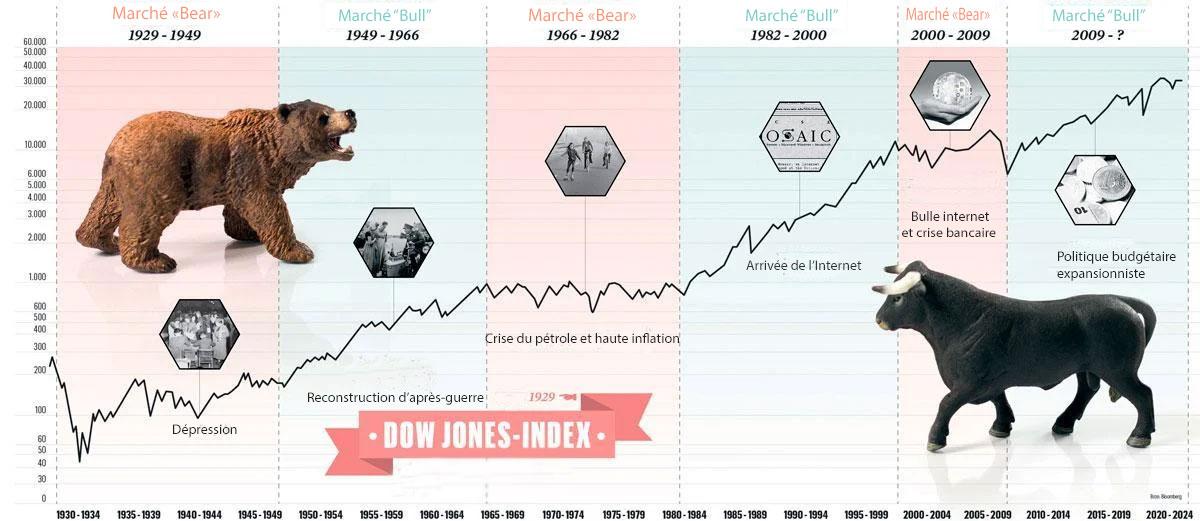

Comme toute profession, la finance est pleine de jargon et de symbolisme. Par exemple, le taureau est le symbole des optimistes. Le taureau (bull) embroche avec ses cornes de bas en haut et représente un marché haussier. L’ours (bear) est le symbole du contraire. Puisqu’il attaque toujours avec sa patte de haut en bas. Il est l’analogie du marché baissier.

Ceux qui étudient les 200 dernières années constatent que le plancher boursier a des marées : il y a une alternance constante de marchés haussiers et baissiers. Au cours de ces deux siècles, le cycle complet d’un marché haussier et baissier dure en moyenne 28 ans. Au cours du siècle dernier, il a même atteint 35 ans. Le plus jeune marché haussier sur une période prolongée de Wall Street remonte au siècle dernier et s’est déroulé de 1982 à 2000. Le dernier marché baissier prolongé, entre 2000 et 2009, a été remarquablement court (neuf ans). Le marché boursier américain est donc à nouveau dans un marché haussier prolongé depuis 2009. Sauf qu’après 14 ans, il risque de prendre fin.

Un marché haussier ou baissier n’est pas l’autre

Selon une définition courante, un marché haussier commence lorsque l’indice progresse de plus de 20 % par rapport à son niveau le plus bas. À l’inverse, un marché baissier commence lorsque l’indice perd plus de 20 % par rapport à son sommet. Parfois, la mention “en un an” est ajoutée à cette définition. Dans cette définition, les marchés haussiers et baissiers démarrent avec la régularité d’une horloge. Ce n’est pas du tout notre approche.

Nous envisageons les choses de manière beaucoup plus large, beaucoup plus structurelle. Lorsque nous parlons de marchés haussiers et baissiers, nous parlons de ce que l’on appelle dans le monde anglo-saxon secular bull and bear markets, soit des marchés haussiers et baissiers qui s’installent sur le long terme. Le terme “séculaire” ou “secular” fait référence au mot latin saeculum, qui désigne une longue période de temps.

Cette période se caractérise par de nombreuses années de nouveaux sommets successifs sans nouveaux creux dans un marché haussier séculaire, ou de nouveaux creux successifs dans un marché baissier séculaire. Pour l’investisseur, l’essentiel est qu’il existe une différence de rendement très importante entre les marchés haussiers et baissiers séculaires. Le rendement réel (après inflation) des 104 années baissières accumulées depuis 1802 est en moyenne nul. Vous ne gagnez donc rien et avez absolument besoin de dividendes pour ne pas perdre d’argent.

Au cours des 116 années haussières, cela a représenté en moyenne 14,2 % par an, ce qui signifie que votre participation double pratiquement tous les cinq ans. Une stratégie d’achat et de conservation est donc appropriée dans un marché haussier, mais n’est absolument pas une bonne idée dans un marché baissier. Après tout, entre le début et la fin d’un marché «secular bull», les indices augmentent de centaines de pour cent, tandis qu’entre le début et la fin d’un marché « secular bear», les indices chutent de dizaines de pour cent.

Les banques centrales ont libéré le marché haussier

La faillite de la banque américaine Lehman Brothers en 2008 a déclenché une crise bancaire qui a ébranlé le système financier. Les marchés boursiers ont subi de lourdes pertes, les valeurs bancaires en tête, bien sûr. Mais cela a également accéléré la fin du marché baissier séculaire, qui avait commencé avec l’éclatement de la bulle technologique en 2000 et s’était terminé avec la résolution de la crise financière. Les banques centrales, qui n’avaient pas, ou peu, vu venir la crise bancaire, sont passées à une politique monétaire très différente et plus active en 2009, avec du quantative easing ou l’assouplissement monétaire. Elles ont acheté des obligations (d’État) aux banques commerciales afin de stimuler indirectement l’économie. Dans la pratique, cette politique a surtout profité aux marchés financiers. Grâce aux politiques financières accommodantes des banques centrales, les prix des actions, des obligations, de l’immobilier, de l’art, des voitures de collection, etc. ont fortement augmenté au cours de la dernière décennie.

Le marché haussier de Wall Street a fait passer l’indice Standard & Poor’s 500, le principal indice boursier de Wall Street, de moins de 700 points en mars 2009 (contre 1 550 points en 2000) à 4 800 points au début de l’année 2022. Au cours de cette période, le rendement moyen de cet indice de référence a atteint 17 %, soit le double du rendement moyen des actions au cours du siècle dernier (8-9 %) et plus que la moyenne élevée des marchés haussiers. Après la forte baisse de 2022, cette moyenne est retombée à près de 15,5 %, ce qui reste légèrement supérieur à la moyenne d’un marché haussier.

L’ours arrive

Il semble maintenant que le marché haussier soit dans les prolongations. Nous en avons plusieurs indices. Tout d’abord, il y a la durée de ce marché haussier. Avec 14 ans, l’ascension du marché boursier est proche de la durée moyenne des marchés haussiers séculaires des deux derniers siècles. Un deuxième indice est l’ampleur de la hausse. Depuis mars 2009, l’indice S&P500 a grimpé de 480 %, ce qui est proche du record de 497 % enregistré entre 1921 et 1929.

La valorisation des valeurs technologiques est également un facteur. Ce marché haussier a surtout été celui des géants de la technologie. À 21 fois les bénéfices attendus, on ne peut pas vraiment dire que l’indice S&P500 soit extrêmement valorisé, mais le Nasdaq 100, l’indice des 100 plus grandes entreprises technologiques, se situe à 31 fois les bénéfices attendus (Apple est à 30, Microsoft même à 35). C’est le niveau qui marque la fin de l’ascension boursière.

Enfin, nous supposons un nouveau cycle de hausse des taux d’intérêt aux États-Unis depuis octobre 2020. Le taux à 10 ans est alors passé de 0,6 % à un niveau intermédiaire de 4,05 %. Nous nous attendons à ce que les taux d’intérêt, après avoir baissé au cours de la période à venir, augmentent encore dans les années à venir.

Des temps difficiles

Il est donc fort probable que nous ayons déjà atteint le sommet de ce marché haussier au début de l’année 2022. Un premier test pourrait déjà avoir lieu dans les mois à venir. Par exemple, une récession pourrait entraîner des bénéfices décevants pour les entreprises. Mais, en fonction de la profondeur de l’enfoncement, un nouveau record ou un double pic est encore possible. Après cela, les actionnaires connaîtront des temps difficiles. Au cours du cycle de baisse des taux d’intérêt des 40 dernières années, les rendements à 10 ans sont passés de plus de 10 % à zéro, voire en dessous de zéro dans certains pays. Durant cette période, l’indice S&P500 est passé de 100 à 4 800 points. Le rendement annuel moyen au cours des quarante dernières années a donc été de 11,65 %. Ce chiffre reste bien supérieur à la moyenne de 8-9 % du siècle dernier, grâce à deux marchés haussiers très fermes et à un marché baissier relativement plus court, mais assez intense.

Il ne faut donc pas exclure la possibilité que le prochain marché baissier prolongé soit très animé. Les politiques non orthodoxes des banques centrales au cours des 10 à 15 dernières années peuvent être décrites comme un dopage des marchés financiers, ce qui se traduit par des records.

On peut comparer la situation à ces périodes du sport où il y a eu un recours systématique au dopage, comme les athlètes d’Europe de l’Est dans les années 1970-1980 ou l’époque du cyclisme (surtout les années 1990). Certains des records établis à l’époque sont toujours d’actualité. Par exemple, malgré un meilleur équipement, de meilleures techniques d’entraînement et de meilleures habitudes alimentaires, le record du 800 mètres à 1 min 53 sec 28 centièmes de la coureuse tchèque Jarmila Kratochvilova se maintient depuis quatre décennies. L’ascension la plus rapide de l’Alpe d’Huez (36 min 50 s) est détenue par le cycliste italien Marco Pantani depuis 1995.

Les bourses affichent elles aussi des records qui semblent indétrônables. Par exemple, après le krach boursier américain de 1929, il a fallu pas moins de 28 ans pour que l’indice Dow Jones repasse au-dessus de son niveau de 1929 (381 points) en 1955. Après le krach boursier japonais, le record de l’indice Nikkei en 1989 (39 000 points) n’a toujours pas été égalé, 34 ans plus tard. Il se pourrait donc que le record de ce marché haussier soit encore valable pendant de nombreuses années.

Les taux d’intérêt à long terme jouent un rôle

Qu’est-ce qui déclenche le renversement d’une tendance à long terme sur les marchés boursiers ? Comment se fait-il que l’on assiste à des cycles récurrents d’une trentaine d’années ? L’économie, avec ses différences entre boom et récession, est un facteur trop limité pour expliquer l’écart structurel des rendements entre un marché haussier à long terme et un marché baissier à long terme.

Une première explication est l’évolution des taux d’intérêt. Une tendance à la hausse ou à la baisse des taux d’intérêt dure souvent 30 ans. Nous pensons qu’à l’automne 2020, après une tendance baissière qui a commencé au début des années 1980, nous aurons atteint le creux de la vague et entamé une nouvelle tendance à la hausse. Il est logique que les taux d’intérêt jouent un rôle important. Tout d’abord, lorsque les taux d’intérêt augmentent, les entreprises sont moins enclines à investir. En outre, les mouvements des taux d’intérêt affectent la concurrence entre les actifs d’investissement sous-jacents. L’argent restant ne peut être épargné ou investi qu’une seule fois. Plus les taux d’intérêt sont élevés, plus les gens auront tendance à épargner ou à investir davantage dans les obligations et moins dans les actions ou l’immobilier. Le fait que nous ayons connu environ trois décennies de marché «bull» et seulement une décennie de marché «bear» au cours des 40 dernières années est donc principalement dû à une tendance structurelle à la baisse des taux d’intérêt. Par ailleurs, le marché baissier de 1966 à 1982 a été marqué par de fortes hausses des taux d’intérêt.

…mais aussi de sentiments

Toutefois, l’évolution des taux d’intérêt à long terme ne suffit pas à elle seule à expliquer la situation. Comment expliquer autrement, par exemple, le dernier marché baissier, de 2000 à 2009 ? Nous arrivons alors à un élément subjectif : les sentiments. La psychologie des investisseurs et surtout le comportement grégaire du public investisseur jouent également un rôle : ce n’est qu’après des années de hausse des prix que de plus en plus de personnes se sentent attirées par le marché boursier. La jalousie l’emporte sur la peur innée des pertes boursières lorsque des membres de la famille, des collègues ou des voisins se vantent de leurs gains en bourse.

Les investisseurs en bourse qui réalisent des bénéfices depuis un certain temps deviennent alors plus téméraires et placent de plus en plus d’argent (épargne) sur le marché boursier. Si j’avais misé 200 au lieu de 100 dans le passé, j’aurais pu faire beaucoup plus de bénéfices”, dit le raisonnement. Plus les prix augmentent, plus l’intérêt est grand et plus l’argent afflue vers les actions. En outre, de plus en plus d’actions dites de bon père de famille sont échangées contre des valeurs spéculatives, qui peuvent augmenter plus rapidement. Un exemple est le développement de la bulle Internet à la fin des années 1990.

Au cours de la dernière année de hausse, le nombre de transactions d’achat est au moins deux fois plus élevé que les années précédentes. Dans cette phase finale de l’ascension, le marché boursier commence à ressembler de plus en plus à un casino, et les prix des actions augmentent (beaucoup) plus vite que les bénéfices des entreprises. Cela se traduit par des ratios cours/bénéfices de plus en plus élevés. Ceux-ci sont l’expression d’une avidité croissante. À la fin d’un marché « bull », les ratios cours/bénéfice moyens au niveau de l’indice sont nettement supérieurs à 20. En 2000, ils ont même dépassé 30 et c’est encore le cas aujourd’hui pour les géants de la technologie.

Dans un marché « bear », c’est le contraire qui se produit. Les investisseurs ont de plus en plus de mal à accepter leurs pertes boursières et commencent à trouver des excuses pour vendre leurs actions. À la longue, ils ne peuvent plus faire face et se débarrassent de leurs actions avec des pertes considérables. En conséquence, les marchés boursiers chutent beaucoup plus que la tendance des bénéfices, et le ratio moyen cours/bénéfice diminue. À la fin d’un marché « bear », le ratio cours/bénéfice moyen est inférieur à 10, souvent même à 7 ou 8. En 1982, après plus de 15 ans de marché baissier, tous les grands marchés d’actions occidentaux affichaient des ratios cours/bénéfice uniques.