Cosan, SABMiller, Novo Nordisk

La situation s’est accélérée au niveau de notre portefeuille.

Avant de prendre une position dans Cosan (présenté dans notre Flash en page 7 de l’IB-23B), nous souhaitions d’abord vendre notre participation dans Casino. C’est fait à présent (avec une plus-value de 23%), mais le cours du conglomérat brésilien (agriculture, énergie et logistique) s’est hissé très rapidement de 12 à 14 USD (ticker CZZ en Bourse américaine). C’est cependant seulement le niveau du début de l’année et encore plus de 30% de moins que le sommet de l’an dernier, mais l’action semble s’offrir malgré tout une pause. C’est pourquoi nous plaçons une limite plus faible pour accumuler une (première) position dans Cosan (rating 1B).

SABMiller impose

Les résultats annuels 2013-2014 (date de clôture : 31/3) de SABMiller ont été accueillis favorablement. Plusieurs semaines plus tôt, la société avait déjà livré un trading update qui avait donné confiance au marché. Malgré les turbulences sur les marchés émergents, SABMiller avait indiqué qu’il serait fidèle à sa tradition de croissance du chiffre d’affaires (2% de croissance des volumes et 3% de hausse du CA). Pas évident pourtant, car SABMiller, de tous les brasseurs au monde, est celui qui joue le plus la carte des marchés émergents. Ce fort ancrage, notamment en Afrique et en Asie, pourrait également être pour ABInBev l’argument principal en faveur d’une acquisition. En début d’année, la crise des pays émergents battait son plein, c’est pourquoi le marché estime que SABMiller est malgré tout parvenu à réaliser une hausse respectable de son bénéfice opérationnel (EBIT) de 1,2%, à 6,45 milliards USD. A taux de change constants, il est même question d’une augmentation de 7%. Nous avons bien choisi notre moment pour acheter le titre (à un niveau proche du plancher), ce qui nous vaut une belle plus-value aujourd’hui sur la position. Nous considérons SABMiller comme une valeur de long terme de notre portefeuille (rating 2A).

Pandémie de diabète

Dans le cadre du thème Vieillissement de la population, l’investissement dans le groupe danois Novo Nordisk nous a procuré moult satisfactions. Qui dit Novo Nordisk dit diabète. L’an dernier, 78% du CA de 83,5 milliards de couronnes danoises (DKK) provenait du diabète. Au premier trimestre, au niveau du groupe, le CA a connu une augmentation de “seulement” 2%. La hausse ressortirait à 7% si l’on ne tenait pas compte de taux de change constants. En Chine, le CA a même progressé de 18%. Heureusement, les marges bénéficiaires se sont améliorées, de sorte que le résultat opérationnel (EBIT) s’est accru de 6% et même de 15% à taux de change constants (marge d’EBITde 37,8 à 39,5%). Le bénéfice par action a progressé de 10%, à 2,43 couronnes danoises (DKK) par action. Le marché s’est montré un peu déçu car la direction a revu à la baisse les perspectives pour l’ensemble de l’année. D’une croissance du CA de 8 à 11% à taux de change constants, il est passé à 7 à 10%, mais la projection de croissance de bénéfice est restée à 10%, ce qui signifie donc une compensation par une hausse de la marge bénéficiaire. Novo Nordisk recèle également du potentiel à plus long terme. Nous conservons dès lors notre position (rating 2A).

Intentions d’achat et de Vente

Thème Consommation de la classe moyenne des pays émergents

Adidas: la Coupe du monde du foot peut être l’occasion d’un rebond de cours

Bolloré: chiffres T1 en ligne; beau potentiel de long terme

Coca-Cola: participation dans Keurig Green Mountain relevée de 10 à 16%

Henkel: markt surpris par deux sérieuses acquisitions visant à renforcer la croissance du chiffre d’affaires; nous y reviendrons

Inditex: nouveau venu en portefeuille publie des chiffres supérieurs aux prévisions; position renforcée

Intel: relève de manière inattendue ses prévisions de chiffre d’affaires pour le 2etrimestre

LVMH: le directeur d’Hermès International souhaite une vente par LVMH de sa participation de 23%

SABMiller: résultats annuels 2013-2014 positivement accueillis (lire par ailleurs)

Standard Chartered: résultats intérimaires accueillis favorablement

Volkswagen pref.: succès du placement d’actions pour le financement de la reprise de Scania

Yum! Brands: redressement du chiffre d’affaires et du bénéfice en Chine

Thème Energie

CGG: nouveau-venu en portefeuille; cours rebondit vendredi sur spéculations; Baker Hughes serait intéressé

Fred Olsen Energy: cours sort du plancher; versement dividende de 20 NOK par action (ex-coupon le 28/5)

Royal Dutch Shell: cours en train de rattraper son retard sur les concurrents

Uranium Participation: cours à un plancher; position renforcée

Thème Or & métaux

Lumina Copper: forte hausse ; communiqué de presse officiel confirme négociations en cours mais pas encore d’accord ferme sur la vente du projet Taca Taca

Vale: cours proche d’un plancher à cinq ans; position a été renforcée

Thème Agriculture

Deere&Company: chiffre d’affaires T2 décevant; ascension du cours interrompue

Nutreco: interrompt le processus de désinvestissement dans les activités de viande; réaction de cours négative, début programme de rachat d’actions propres

Syngenta: cours souffre toujours de l’interdiction d’exportations de Vipterra (maïs génétiquement manipulé) vers la Chine

Tessenderlo: Stefaan Haspeslagh succède à Gérard Marchand au poste de président du conseil d’administration

Thème Vieillissement de la population

Essilor: chiffre d’affaires T1 supérieur aux prévisions; cours en hausse

Novo Nordisk: résultats appréciables; début programme de rachat d’actions propres (lire par ailleurs)

Sanofi: filiale Genzyme autorisée à nouveau à introduire dossier à la FDA pour Lemtrada, contre la sclérose en plaque

ThromboGenics: cours sous pression car probabilité de reprise

Tubize (fin): Citi débute suivi d’UCB avec un objectif de cours maximum de 75 EUR

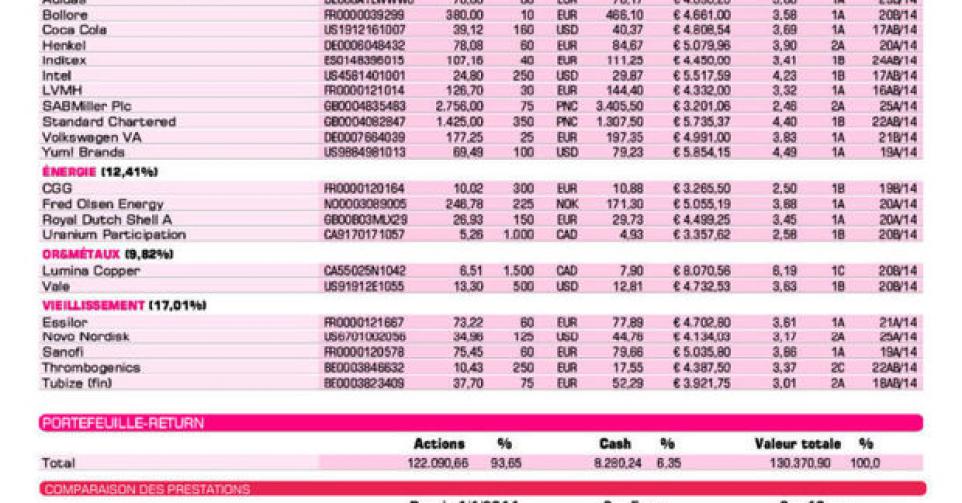

Sélection de nos actions

Vous avez repéré une erreur ou disposez de plus d’infos? Signalez-le ici