Les minutes de la Fed évoquent l’imminence d’un relèvement des taux d’intérêt Outre-Atlantique. D’autres facteurs également poussent à y croire : l’explosion de nouvelles émissions obligataires et la trésorerie phénoménale des entreprises américaines.

D’après les minutes de la dernière réunion du comité monétaire de la Banque centrale américaine (Fed), il semble qu’une majorité des gouverneurs présents était favorable à un relèvement des taux directeurs. Comme on le sait, il n’en a rien été. On peut donc conclure que le contenu de ces minutes est destiné à prévenir les opérateurs de l’imminence d’un tel relèvement. Mais rien ne dit qu’il aura lieu le mois prochain, la conjoncture du pays semblant encore trop fragile pour le supporter.

En outre, les résultats des entreprises laissent fort à désirer. Leurs perspectives ne sont pas plus clémentes non plus. Comme dans les autres pays occidentaux, les États-Unis souffrent d’un manque d’investissements. Un relèvement des taux en pareilles circonstances n’aurait pas de sens. Et pourtant quelque chose se prépare, qui surviendra dans un avenir proche.

Explosion des émissions

La Fed ne peut se permettre de tergiverser plus longtemps encore sans perdre sa crédibilité. Elle a annoncé à maintes reprises qu’elle agirait dès confirmation du redressement conjoncturel. Et les derniers chiffres en la matière sont encourageants. Cependant, deux autres facteurs concomitants poussent à croire en un relèvement prochain: l’explosion récente des nouvelles émissions obligataires et la trésorerie phénoménale dont disposent les entreprises américaines.

En moins de deux semaines, on a émis pour plus de 200milliards de dollars (USD), essentiellement dans la devise américaine. L’importance des séries était plus significative. Alors qu’elles dépassaient auparavant rarement le milliard, aujourd’hui, les tranches représentent souvent un multiple. Et la demande reste soutenue. Cet argent ainsi récolté est conservé dans l’attente du relèvement annoncé des taux. D’après un récent rapport de l’agence de notation Moody’s, les entreprises américaines disposeraient de plus de 1.700milliards USD, qu’elles consacreront au rachat de leurs propres actions dès que les taux d’intérêt grimperont. Ces achats freineront ainsi la débâcle boursière que le relèvement engendrerait sinon.

Progression des faillites

La hausse de l’USD que ce relèvement engendrera sera elle aussi en partie tempérée par la baisse des prix des matières premières. Dès la publication des minutes par la Fed, le cours des devises liées aux matières premières a chuté. La hausse subite du prix du baril en fin de semaine a atténué leur chute. Les tenants de cette hypothèse idéale perdent néanmoins de vue un aspect: toute hausse des taux d’intérêt, aussi minime soit-elle, suscitera nombre d’ennuis financiers aux entreprises et aux banques. Car malgré la faiblesse relative des taux actuels, l’agence Standard & Poor’s a constaté que le nombre de faillites est en nette progression.

Le comportement sur le marché des capitaux la semaine passée a été très instructif. La demande de titres à haut rendement reste soutenue mais est devenue plus sélective. La tendance générale était à la baisse. On dénombrait pour les devises principales trois fois plus de titres cédant du terrain qu’inversement. Les emprunts à long terme ont dégringolé partout. Avec pour conséquence un raidissement des courbes de rendement. Ce mouvement se prolongera dans les semaines à venir, sans doute de façon chaotique.

Raffermissement du dollar

Sur le marché des changes, l’USD s’est raffermi face aux autres devises. Il a gagné 1,15% par rapport à l’euro (EUR). Il n’y a que la livre (GBP) qui a fait mieux, progressant de 2,3%. Les devises liées aux matières premières ont baissé, réduisant leur chute en fin de semaine. La principale victime n’est autre que le rand (ZAR), lequel a cédé 2,6%. Le franc suisse (CHF) a lui aussi été malmené, perdant 0,9%.

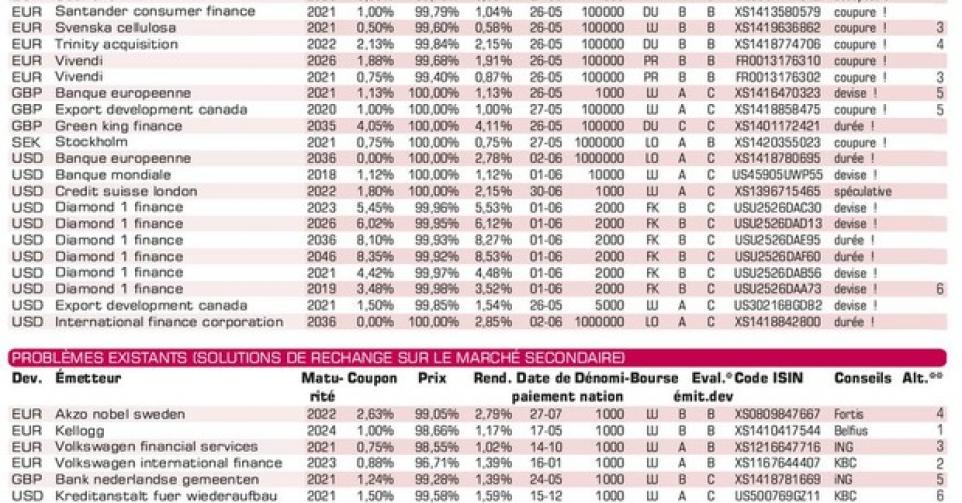

L’activité sur le marché primaire était particulièrement soutenue. Tout le monde veut profiter de la faiblesse relative des taux d’intérêt. Toutes les nouvelles émissions n’ont cependant pas été accueillies chaleureusement, obligeant les banques chargées de leur placement à les soutenir sur le marché gris. La vedette de la semaine était Diamond 1 Finance (BBB-), une filiale financière du fabricant américain d’ordinateurs Dell. Cinq émissions étaient prévues au départ, mais la demande était telle qu’une sixième a été ajoutée. La firme a émis pour un total de 20milliards alors qu’elle a reçu pour près de 90milliards de commandes. Il est par conséquent peu probable qu’on trouve encore des titres aux conditions de souscription. Coca-Cola (A3) n’a pas rencontré un accueil aussi chaleureux. Ses quatre émissions en EUR s’échangent sous leur prix de souscription sur le marché gris.

La demande pour Vivendi (Baa2) semblait plus robuste, tout comme celle pour le cimentier Holcim (BBB) ou le papetier suédois Svenska Cellulosa (Baa1), mais incomparable à celle à laquelle on asssiste pour le fabricant français de câbles Nexans (sans notation; émission pourrie). Son émission cote déjà au-dessus de 101% sur le marché gris. Crédit Suisse London (A1) en USD est assortie d’un coupon graduel qui augmente chaque année, passant de 1,8% à 1,9%, puis 2%, 2,2%, 2,5% et 2,8%. L’emprunt est de petite taille (150 millions) et peu attrayant. Les différents coupons nuls en USD sont déconseillés malgré leur excellente qualité. C’est que ces émissions sont très modestes et remboursables anticipativement dès l’année prochaine.