Un réel scepticisme entoure la perspective d’une remontée du bénéfice en 2020-2022. Le maintien du dividende trimestriel à 0,40 dollar est vivement critiqué.

Le cours a violemment réagi à la publication des résultats trimestriels du 5e groupe agroalimentaire au monde. L’énorme dépréciation (-15,4 milliards de dollars) du portefeuille de marques avait, à l’issue d’un 4e trimestre de 2018 décevant, fait plonger le titre de 27,5%, la chute d’un jour à l’autre la plus marquée pour le groupe issu de la fusion. En plein milieu de l’été 2019, l’incapacité dans laquelle se trouvait Miguel Patricio, CEO depuis le 1er juillet à peine, de présenter une stratégie cohérente, avait à nouveau fait fléchir l’action, de 8,5%, puis 6% cette fois. Après la publication des résultats du 3e trimestre à l’inverse, le titre avait affiché sa plus nette remontée (+13,4%) d’un jour à l’autre depuis février 2017. Notre mise en garde contre un emballement prématuré s’avère aujourd’hui fondée, puisqu’il est retombé de 7,5% le jour de l’annonce des chiffres du 4e trimestre, et de 3% le lendemain.

Tout en admettant que la transformation prendrait du temps, le nouveau CEO espère pouvoir avancer dès cette année. La croissance organique (hors acquisitions et désinvestissements) du chiffre d’affaires (CA) cède 2,2%, à 6,54 milliards de dollars (consensus: 6,60 milliards). Le cash-flow d’exploitation (Ebitda) ajusté s’est tassé de 6,6%, de 1,67 à 1,56 milliard de dollars (marge d’Ebitda organique de 23,9%), alors que les analystes s’attendaient à le voir reculer à 1,55 milliard. La décision de procéder à une nouvelle dépréciation, de 666 millions de dollars cette fois, n’a pas été accueillie avec le sourire. Comme une partie de la concurrence, Miguel Patricio augmente le prix d’une série de produits alors qu’avant lui, Bernard Hees avait revu les étiquettes à la baisse, pour préserver la croissance organique du CA. Le bénéfice ajusté s’établit à 0,72 dollar par action, soit 14,3% de moins qu’au terme du dernier trimestre de 2018, mais bien plus que le consensus (0,68 dollar). Bien qu’ils aient sans doute eu des sentiments mitigés à l’examen des chiffres, les prestigieux actionnaires que sont Berkshire Hathaway, de Warren Buffett, et 3G Global Food Holding, des propriétaires brésiliens d’AB InBev, dont Jorge Paulo Lemann, demeurent certains que le CEO réussira à remettre le groupe sur la voie de la croissance et de la rentabilité.

Pour le trimestre en cours, les analystes pronostiquent un repli de 5% du CA (de 6 à 5,7 milliards de dollars) et de 25% du bénéfice (de 0,66 à 0,50 dollar par action). Un réel scepticisme entoure la perspective d’une remontée du bénéfice en 2020-2022. Le maintien du dividende trimestriel à 0,40 dollar est vivement critiqué; il fait de Kraft Heinz une action à dividende extrêmement attrayante, mais les analystes, qui craignent un abaissement de la note jusqu’au niveau junk bond, plaident en faveur d’une sévère diminution. Fitch, la plus petite des trois principales agences, a d’ailleurs d’ores et déjà franchi le pas.

Conclusion

Pour les analystes, Kraft Heinz est loin d’être sorti des ennuis. Mais la situation n’a rien d’anormal et nous avions d’ailleurs averti qu’elle pourrait se produire. Nous aurions naturellement préféré que le cours réagisse autrement, mais profitons de l’opportunité pour étoffer notre position, dans une perspective de long terme. L’action, qui se négocie sous la valeur comptable (0,65 fois) et à 11,5 fois le bénéfice (en baisse) escompté pour 2020, est extrêmement bon marché pour un géant de l’agroalimentaire comme Kraft Heinz. Reste qu’au vu de l’endettement élevé, nous limiterons notre investissement.

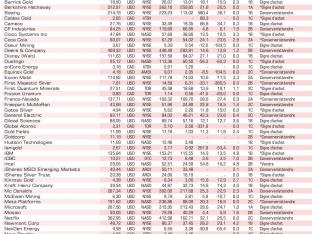

Conseil: acheter

Risque: élevé

Rating: 1C

Cours: 26,88 dollars

Ticker: KHC US

Code ISIN: US500751064

Marché: Nasdaq

Capit. boursière: 32,8 milliards USD

C/B 2019: 9

C/B attendu 2020: 11,5

Perf. cours sur 12 mois: -40%

Perf. cours depuis le 01/01: -16%

Rendement du dividende: 5,9%