Actions du secteur de la défense: stop ou encore?

Rare gagnant des conflits ayant éclaté ces dernières années, le secteur de la défense profite de la hausse des dépenses militaires, tout particulièrement en Europe. Est-il encore temps de se positionner ?

Longtemps marginalisé en Bourse, le secteur de la défense connaît une véritable renaissance depuis que les troupes russes ont franchi la frontière ukrainienne, le 24 février 2022. Les fournisseurs d’équipements militaires ont même réussi à se faire une place dans les fonds d’investissement responsables, suivant le credo : ‘‘il n’y a rien de contraire à l’éthique dans la défense de notre liberté’’, comme le déclarait Jens Stoltenberg, secrétaire général de l’Otan.

Une nouvelle ère

Aujourd’hui, le secteur envisage clairement l’avenir avec optimisme, tout particulièrement en Europe. ‘‘Une nouvelle ère a commencé en matière de politique de sécurité’’, déclarait ainsi récemment Armin Papperger, CEO de Rheinmetall.

En plus de la hausse des budgets de défense, le groupe allemand compte profiter d’une relocalisation des dépenses. Les atermoiements politiques à Washington, où les Républicains bloquent depuis huit mois le programme d’aide à l’Ukraine, obligent d’autant plus l’Europe à être en mesure d’assurer sa propre défense. Y compris en ce qui concerne la base de production militaire.

Carnet de commandes plein

Selon l’agence Bloomberg, le gouvernement allemand s’apprête à officialiser une double commande, d’un montant total de 7 milliards d’euros, pour deux frégates F126 à un consortium européen et 900 véhicules blindés de transport de troupe Fuchs à Rheinmetall.

Même si les livraisons ne devraient commencer qu’en 2025, de précédentes commandes ont déjà un impact tangible sur les résultats du groupe allemand. Fort d’un carnet de commandes qui a bondi de 44 %, à 38 milliards d’euros, l’année dernière, Rheinmetall table sur un chiffre d’affaires de 10 milliards d’euros en 2024, 40 % de mieux qu’en 2023.

10.000 milliards de dollars

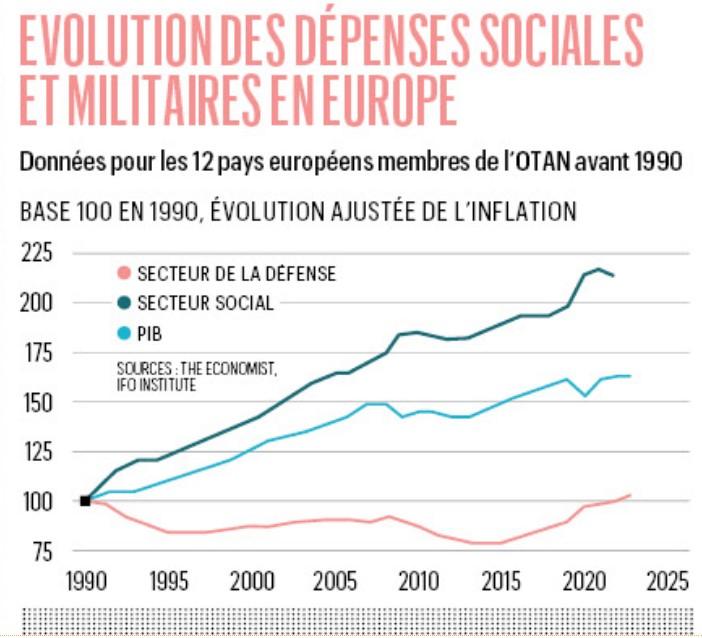

Et les perspectives de croissance restent considérables, si l’Europe veut effacer des décennies de sous-investissement dans son armée. En 2014, les pays membres de l’Otan ont convenu que chaque allié devrait consacrer l’équivalent de 2 % de son PIB à la défense. Dix ans plus tard, les pays européens de l’alliance devraient enfin atteindre cet objectif, selon les données de l’Organisation. Mais ce seuil avait été fixé en période relativement calme sur le plan géopolitique, avant que la Russie et la Chine ne se muent en menaces.

Le président polonais, Andrzej Duda, a ainsi proposé de porter l’effort à 3 % du PIB. Le ministre allemand de la Défense, Boris Pistorius, a indiqué que le pays pourrait devoir faire passer son budget militaire à 3,5 % du PIB, pour compenser de longues années de sous-investissement. L’Otan pourrait même devoir gonfler son budget défense à 4 % du PIB, comme durant la guerre froide. Selon Bloomberg Economics, cela représenterait plus de 10.000 milliards de dollars de dépenses supplémentaires en 10 ans pour les principaux pays de l’alliance.

Relocalisation des dépenses

L’Europe est évidemment en première ligne. Aux Etats-Unis, dont le budget de défense représente déjà 3,3 % du PIB, l’effort serait donc contenu. En Europe, il serait question de doubler les dépenses déjà relevées de 2024. Pour les pays européens membres de l’Otan (pays de l’UE hors Irlande, Autriche, Chypre et Malte plus sept autres, dont la Norvège, la Turquie et le Royaume-Uni), cela exigerait d’augmenter le budget militaire annuel de 380 milliards de dollars sur la base du PIB de 2024.

Les acteurs européens du secteur de la défense devraient être les premiers bénéficiaires de ces mesures, au vu de la forte hausse des budgets militaires dans l’UE et de la première stratégie industrielle de défense récemment présentée par la Commission européenne.

Un des principaux objectifs de cette stratégie est de porter la part des achats d’équipements au sein de l’UE de moins de 40 % (période 2007-2016) à 50 % en 2030 et 60 % en 2035.

Prises de bénéfices

Toutefois, la hausse des deux dernières années commence à inquiéter. Rheinmetall et Saab ont quintuplé depuis février 2022, Hensoldt (électronique et capteurs militaires) a triplé, Dassault Aviation (avion de combat Rafale) et Thales (systèmes technologiques) ont doublé.

Les analystes de Goldman Sachs ont ainsi publié une note plus prudente début avril, ne recommandant plus le secteur européen de la défense à l’achat. Ils soulignent notamment qu’à 20 fois les bénéfices attendus, les actions du secteur se négocient avec une prime de 45 % par rapport à l’ensemble du marché européen (Stoxx 600 Europe), contre une décote historique de 10 %. Des niveaux de valorisation inédits qui ont provoqué plusieurs rechutes, systématiquement effacées en quelques semaines.

Le secteur de la défense européen renaît depuis février 2022.

Réarmement de l’Europe

Pour Nick Cunningham, associé gérant de la société d’analyse financière Agency Partners, ‘‘la progression exponentielle des grands noms de la défense européenne les rend vulnérables à des prises de bénéfices’’. Mais cela ne l’empêche pas de rester positif : ‘‘La réalité est que le réarmement de l’Europe n’en est qu’à ses débuts et que ces actions ont encore un long chemin à parcourir en termes de croissance’’, prédit-il.

Le meilleur exemple en est Rheinmetall. Le groupe a déjà profité des conflits en 2023 (hausse de 12 % du chiffre d’affaires), mais cela n’est qu’un avant-goût de la croissance attendue. Son chiffre d’affaires devrait bondir de 40 % cette année et Armin Papperger estime que les revenus globaux du groupe atteindront 20 milliards d’euros d’ici quelques années. Soit le double de 2024, grâce notamment aux activités développées en Ukraine (co-entreprises pour la production de munitions et les véhicules de combat), dont le potentiel de revenus annuels est estimé à 2-3 milliards d’euros.

Le CEO du groupe de défense a également évoqué de possibles acquisitions, mais pas Renk, fabricant allemand de boîtes de vitesse pour chars militaires (ré)introduit en Bourse en février dernier. Signe de l’engouement des marchés pour le secteur, Renk a déjà doublé en deux mois de cotation…

Croissance plus forte

Par ailleurs, la comparaison internationale reste favorable, selon les analystes de Bernstein. Le secteur européen de la défense présente aujourd’hui des multiples de valorisation comparables à ceux des acteurs américains, ayant effacé sa décote de 50 % depuis début 2022, mais il affiche de meilleures perspectives de croissance pour 2024 et 2025.

Une tendance qui devrait se poursuivre si l’Europe maintient ses engagements en matière de défense. Le principal risque serait qu’une accalmie sur le front géopolitique incite les gouvernements à revoir leurs ambitions à la baisse, que cela soit en termes de budget de défense ou de développement de la base industrielle de défense. Ce qui ne semble pas du tout à l’ordre du jour actuellement.

Cibler les retardataires

Pour miser sur le secteur européen de la défense, les choix le plus évidents sont Rheinmetall (artillerie et chars) et le suédois Saab (avion de combat Gripen, électronique militaire, armes diverses, navires de guerre…). Ces deux groupes sont entièrement tournés vers la défense et profitent directement du conflit en Ukraine.

Ce sont aussi les valeurs qui ont le plus monté, les exposant davantage aux prises de bénéfices et aux déceptions. Comparativement, Thales, Leonardo, BAE Systems, Hensoldt, Kongsberg Gruppen, ont sensiblement moins progressé. Ces groupes sont moins exposés aux conflits actuels, mais ils sont incontournables dans les chaînes d’approvisionnement militaires. Ce qui en fait des cibles de choix pour le long terme, de même que Dassault Aviation, qui a vu l’intérêt pour son Rafale fortement augmenter.

Airbus ou Safran sont aussi d’importants acteurs du secteur de la défense, mais la part de ces activités dans le total de leurs revenus est assez réduite.

Fonds indiciels

Le retour à l’avant-plan du secteur de la défense n’a pas échappé aux émetteurs d’ETF. Le plus prompt a été VanEck, avec le VanEck Defense UCITS ETF (DFNS sur la Bourse de Milan ; ISIN : IE000YYE6WK5 ; frais annuels : 0,55 %), lancé en mars 2023. Son indice de référence, le MarketVector Global Defense Industry, cible les grandes entreprises mondiales du secteur, en excluant celles actives dans les armes controversées. Les groupes européens sont bien représentés, avec notamment Thales, Leonardo ou Saab dans le top 10.

L’émetteur britannique HanETF a suivi en juillet, en lançant le Future of Defence (NATO, sur Euronext Paris ; ISIN : IE000OJ5TQP4 ; frais annuels : 0,49 %). Cet ETF est aussi un fonds mondial, qui cible les entreprises de pays de l’Otan actives dans la défense et la cyberdéfense. Même si Rheinmetall constitue actuellement sa principale position (pondération de 7,2 %), sa dépendance aux acteurs américains est plus élevée (61,5 %).

D’autres ETF d’Invesco et d’iShares ont une portée plus large (aérospatiale et défense), ce qui limite fortement l’exposition aux groupes purement actifs dans la défense.

Vous avez repéré une erreur ou disposez de plus d’infos? Signalez-le ici