L’euro recule

Source: Initié de la Bourse

4 min. de lecture

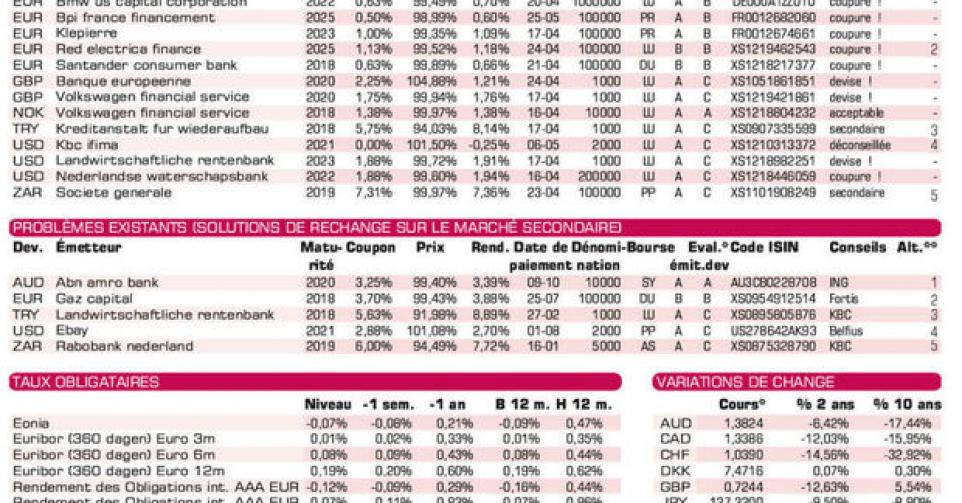

Obligations

Vous avez repéré une erreur ou disposez de plus d’infos? Signalez-le ici