Pourquoi elle ne compte plus, seule, à l’échelle mondiale. Et comment elle mise sur l’Europe pour survivre…

La petite cloche trône, un peu perdue devant un tableau digital des cotations, au cœur du hall, dans le bâtiment où Euronext réside depuis 2015, rue du Marquis à Bruxelles, à deux pas de la cathédrale Saints-Michel-et-Gudule. “C’est une cloche de bateau qui donne un son plus agréable que l’ancienne, restée dans l’ancien bâtiment de la Bourse, sourit Benoît van den Hove, CEO d’Euronext Brussels. Nous la faisons sonner lors des cérémonies que nous organisons régulièrement avec nos clients. Ou lors d’événements, comme cette semaine avec l’association Seat at the table, qui promeut l’inclusion sociale, et pour laquelle nous invitons des jeunes afin de leur expliquer ce qu’est la Bourse.”

Non loin de là, le long des boulevards du centre, le bien plus spectaculaire ancien bâtiment de la Bourse a enfin rouvert ses portes, transformé en musée de la bière et en patio urbain par la Ville de Bruxelles et la Fédération des brasseurs. Tout un symbole. “J’étais sceptique, mais la rénovation est sympa, sourit Benoît van den Hove. Je n’y ai jamais travaillé, mais c’est marrant de se dire qu’en tant que CEO d’Euronext, j’y suis chez moi sans être chez moi.”

L’économiste Bruno Colmant, professeur à l’ULB et à l’UCLouvain, a, lui, bien travaillé dans ce bâtiment hors norme, quand il a dirigé la Bourse entre 2007 et 2011. “C’est vrai que c’était un peu grand et sous-utilisé, dit-il. Mais de là à en faire un musée de la bière… Cela déprécie quand même ce bâtiment qui, en volumétrie, était le plus grand bâtiment boursier du monde. Léopold II voyait grand, c’est vrai… Mais à l’époque, la Belgique était une place dominante. Sa transformation est le reflet de la disqualification du pays. Nous nous sommes dilués.”

Un “Mickey Mouse” régional

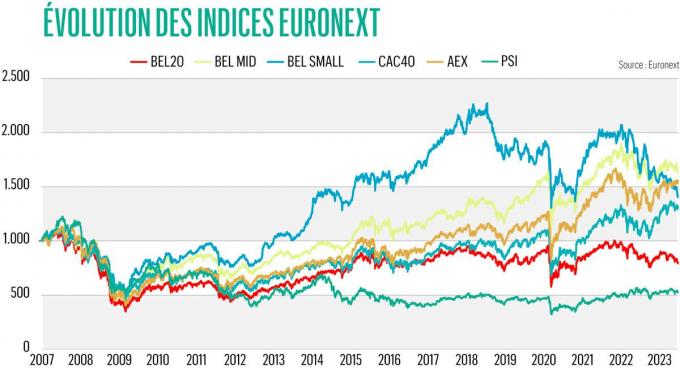

La mutation du lieu dans lequel siégeait le vénérable marché est anecdotique, mais révélatrice, en effet. La Bourse de Bruxelles et son Bel20, son indice de référence créé le 18 décembre 1991, est un nain régional, à l’image de l’économie belge. Elle a survécu grâce à la création en 2005 d’Euronext, fusion de sept places boursières européennes.

“La Belgique est devenue un pays de filiales, d’entreprises dont le capital est fortement inerte et de sociétés qui ont délibérément décidé de ne pas être cotées”, résume Bruno Colmant. Au sein d’Euronext, Bruxelles ne représente d’ailleurs que 5% des transactions parmi l’ensemble formé avec Paris, Amsterdam, Lisbonne, Oslo, Dublin et Milan, intégrée en mars.

“Quel est le constat? prolonge Bruno Colmant. Tout d’abord, la représentativité des entreprises belges a disparu à la fin du siècle dernier avec le rachat par l’étranger de tout ce qui faisait la Belgique, de la Générale de Belgique à Petrofina en passant par la BBL, la Royale Belge, etc. Les sociétés mères ne sont plus cotées dans le pays, à part Engie.”

L’économiste et ex-CEO, qui n’a jamais sa langue dans sa poche, prolonge: “La Belgique n’est pas un pays privilégié en matière de cotations. C’est une Bourse qui rétrécit parce qu’il y a très peu de liquidités. Les investisseurs internationaux achètent toute la composition du Bel20 comme si c’était une action entière. La liquidité de l’action la moins liquide freine les achats et les ventes. Maurice Lippens (Fortis) l’avait d’ailleurs qualifiée de ‘Mickey Mouse Exchange’. Et il n’avait pas tort.”

“Un troisième élément, prolonge Bruno Colmant, c’est que les grands groupes flamands ne sont pas cotés. Marc Coucke aurait pu mettre des sociétés en Bourse, mais il ne l’a pas fait. Les émergentes flamandes ne sont pas cotées non plus. Comme en Allemagne, de nombreuses entreprises restent, en outre, sur le modèle familial. En moyenne, le premier actionnaire de contrôle d’une société belge détient un tiers des titres. Ce n’est pas une économie de marché à l’américaine où l’actionnariat est mouvant. Cela crée une décote parce qu’en achetant une action en tant que minoritaire, vous êtes d’une manière ou d’une autre tributaire des choix familiaux.” Le Mickey Mouse Exchange resterait bien trop traditionnel.

De la finance à l’immobilier et aux sciences de la vie

Depuis 2008, et la crise financière dévastatrice qui a ravagé les Bourses mondiales, le nombre d’entreprises cotées en Bourse de Bruxelles est en outre passé de 170 à 120. Une perte d’influence considérable. Dernier exemple en date: en septembre, le flamand Telenet a annoncé qu’il quitterait la Bourse après son rachat par Liberty Global.

“La tendance relative à la réduction du nombre est globale, ce n’est pas spécifique à Bruxelles, précise Benoît van den Hove. Lors de la création du Bel20 de 1991, on avait prévu une révision tous les cinq ans. Il y avait de la stabilité mais cette limite est apparue assez vite intenable, elle n’était plus en phase avec l’évolution du marché, l’entrée en Bourse de grosses sociétés, de certaines cotes ou les rachats. Cela dit, chez nous, la taille moyenne des entreprises a plutôt eu tendance à grandir ces dernières années.”

“Nous avons eu un certain nombre de départs de la cote, mais beaucoup de petites entreprises l’ont rejointe.” Benoît van den Hove (CEO d’Euronext Brussels)

Le CEO insiste d’ailleurs sur le dynamisme de la place: “Nous avons eu un certain nombre de départs de la cote, mais beaucoup de petites entreprises l’ont rejointe. On a plutôt une forme de consolidation avec quelques gros acteurs. Ces dernières années, les SIR (sociétés immobilières réglementées), anciennes sicafis, ont levé environ 4 milliards d’euros en cinq ans. Elles ont bénéficié de l’argent quasiment gratuit pendant une dizaine d’années pour croître. Cela témoigne du dynamisme de notre marché: on n’a vu cela dans aucun des autres marchés Euronext. Le contexte est évidemment différent aujourd’hui, avec la hausse des taux.”

“Au niveau mondial aussi, la part des entreprises cotées diminue, confirme Bruno Colmant. Un des éléments qui joue dans cette perte d’attractivité, c’est la réglementation, épouvantable. Les sociétés doivent publier leurs comptes avec des rapports de milliers de pages ; ce sont des coûts importants.” Forcément, la tempête de 2008 est également passée par là. “J’ai vécu le krach, ajoute l’ancien CEO. C’était quelque chose d’hallucinant. La Bourse était une entreprise dont on ne parlait pas beaucoup et, du jour au lendemain, elle s’est retrouvée dans la tourmente, profondément remise en question. Dans ma tête, il y a comme un trou noir à propos de cette période, comme si je réprimais mes souvenirs. J’étais complètement hagard. A cette époque, toutes les banques sont tombées, Fortis puis Dexia. C’était la fin d’un monde.”

Lire aussi | Les sous-performances structurelles du Bel 20

“Le gros point de basculement, c’est 2008-2009, raconte Benoît van den Hove. La crise fut le déclencheur des taux d’intérêt très bas, qui a permis l’avènement d’entreprises dans l’immobilier et dans les sciences de la vie: Thrombogenics, Galapagos, argenx ont rejoint le Bel20. C’était aussi la période où AB InBev était en pleine croissance, en construction de son empire. Les poids lourds du Bel20 aujourd’hui, ce sont AB InBev, KBC, puis deux entreprises des sciences de la vie, UCB et argenx. Ce top 4 est très différent de celui d’avant la crise. Nous avions alors un Bel20 surtout dominé par le secteur bancaire et financier.”

“AB InBev est cotée à New York: si tu dois acheter un paquet d’actions AB InBev, c’est là que tu dois aller, précise Bruno Colmant. On l’a gardée en Belgique pour des raisons historiques. Mais si elle quittait la Bourse belge, cela enlèverait encore de la liquidité et de la représentativité au Bel20. Cela en ferait encore un indice plus petit. AB InBev est en grande partie la société qui maintient la Bourse à flots.”

Et l’économiste d’ajouter: “On croit que l’on est un pays de grosses capitalisations, mais les sociétés belges sont petites. Prenons la Sofina: 8 milliards d’euros, dont la moitié est détenue par une famille et est immobile. Solvay: 10 milliards d’euros, et la société sera scindée en deux. C’est infime à l’aune des grands groupes internationaux. Le nombre d’emplois créés en Belgique par les sociétés du Bel20 est aussi très limité. Les holdings emploient une cinquantaine de personnes, pas davantage. Tout cela est révélateur du caractère réduit de l’économie belge au niveau international.

En Champions League

Heureusement pour la Bourse de Bruxelles, la création d’Euronext, qui a vu le jour en 2000, a permis de préserver une attractivité plus large que la taille du pays. “Sans cela, nous serions effectivement devenus une petite place secondaire, régionale, sans grands volumes de transactions, reconnaît Benoît van den Hove. Si nous étions restés autonomes, nous n’aurons pas eu la capacité d’attirer des sociétés telles que celles que nous avons eues ces dernières années. Avec Euronext, nous faisons partie de la Champions League. Et si nous ne réalisons que 5% des transactions de l’ensemble, c’est aussi à cause de la taille de l’économie belge.”

“Euronext a permis d’être en Champions League, l’image est correcte.” Olivier Lefebvre (ex-patron de la Bourse de Bruxelles)

“C’est vrai, Euronext a permis d’être en Champions League, l’image est correcte”, acquiesce Olivier Lefebvre. Patron de la Bourse de Bruxelles au tournant du siècle, c’est lui qui fut à la source de cette intégration de Bourses européennes en négociant le rapprochement entre Bruxelles, Paris et Amsterdam en 1999. “Maurice Lippens parlait de Mickey Mouse Exchange, j’avais une autre image, celle d’un gros poisson dans un petit local, nous dit-il. Deux conditions étaient remplies pour permettre cette intégration: un cadre réglementaire européen issu de l’harmonisation financière liée à la future monnaie unique et des Bourses devenues électroniques. Bruxelles, Paris et Amsterdam étaient les trois seules Bourses européennes disposant d’un service de netting.” Il ne manquait qu’une volonté de grandir…

Euronext a vu le jour le 22 septembre 2000. “Le nom a été décidé un dimanche dans les locaux de l’agence Publicis à Paris, se rappelle Olivier Lefebvre. C’était le week-end et il était impossible de vérifier si le nom de domaine était disponible. Euronext a été choisi parce que nous disposions déjà des droits pour une filiale.” Assez vite, cette amorce de Bourse paneuropéenne s’est élargie en intégrant Lisbonne et le LIFFE, marché dérivé à Londres. En 2007, la fusion avec le New York Stock Exchange (NYSE) était aussi décidée, une expérience qui se terminera en 2014.

“Ce fut une perte de temps totale, estime Olivier Lefebvre. Et dans l’aventure, nous avons perdu le LIFFE, resté lié à New York, alors que c’était un bel actif dans cet ensemble.” “Ce fut un moment charnière, estime au contraire Bruno Colmant, qui se rendait régulièrement à New York lorsqu’il présidait à la destinée d’Euronext. Les Américains ont notamment apporté tout leur know-how en matière informatique. C’était la première fois que New York faisait un gros investissement à l’étranger. Pour les entreprises, cela donnait un autre cachet parce que c’était un peu comme être coté à la Bourse de New York.”

Lire aussi | Comment comparer sa performance boursière?

Après le départ du NYSE, Euronext reprendra son cours initial au sein de l’Europe, digérant Dublin (2017), Oslo (2019) et Milan récemment. “La grande force d’Euronext, c’est que nous avons une plateforme unique, baptisée Optiq, souligne Benoît van den Hove. Grâce à elle, quand un investisseur à accès à une des Bourses, il a accès à l’entièreté des places. Depuis mars dernier, un investisseur italien a désormais accès aux 2.000 sociétés cotées sur Euronext. C’est un grand atout pour la liquidité et la visibilité des entreprises. C’est en lien avec la volonté européenne de créer une union des marchés de capitaux. Euronext essaie de concrétiser cela en intégrant toutes les Bourses sur une seule plateforme, avec un seul outil informatique.”

La Bourse n’est plus belge

Ce faisant, le Bel20 est-il encore représentatif de l’économie belge? “Mon prédécesseur disait que non, que l’on devrait plutôt avoir un Bel10, rappelle Bruno Colmant. Mais il y a eu une bronca en Flandre parce que ce sont toutes des boîtes flamandes, Bekaert et autres, qui auraient été écartées. Il est vrai que le Bel20 n’est pas une illustration naturelle de l’économie belge. Les holdings cotés – Sofina et GBL, notamment – sont belges mais intègrent bien des participations étrangères. Et des entreprises comme Elia et Proximus, aussi dans le Bel 20, sont détenues en partie par l’Etat.”

Comment faire, dès lors, pour aboutir à un indice représentatif? “On devrait en fait pondérer toutes les sociétés belges cotées selon la part d’activité qu’elles ont en Belgique, estime l’économiste. Par exemple, le chiffre d’affaires belge d’AB InBev est d’à peu près 2% de son chiffre d’affaires mondial. En extrayant des sociétés cotées en Bourse ce qui est belgo-belge, on obtiendrait un indice nouveau, qui serait, lui, bien représentatif de l’économie belge.” Mais ce serait… à nouveau le Mickey Mouse Exchange.

“Le débat pour savoir si le Bel20 doit être un reflet de l’économie belge est récurrent, sourit Benoît van den Hove. AB InBev fait l’immense majorité de son chiffre d’affaires hors de la Belgique, c’est vrai. C’est aussi le cas de Solvay. KBC a également de nombreuses activités à l’étranger. Cependant, l’objectif du Bel20 n’a jamais été d’être le reflet de l’économie belge, mais bien du marché belge. Et en cela, il atteint son objectif. Le poids des sciences de la vie se situe autour des 25%, les immobilières de 10%, c’est assez logique et intuitif. En sachant qu’il y a beaucoup d’entreprises qui ne sont pas cotées.”

“Le Bel20 est un moyen de promotion pour les entreprises qui en font partie, reconnaît par ailleurs Bruno Colmant. D’ailleurs, chaque année, quand une entreprise rentre dans un indice, il y a un engouement pour ce titre: cela lui donne de la visibilité par rapport aux marchés internationaux. Cela crée plus de liquidités et plus de profondeur dans le marché. C’est du marketing et cela fait partie des symboles. Cela facilité le financement, aussi. Quand une entreprise se met en Bourse et lève du capital, le fait d’être coté dans le Bel20 facilite les choses. On sait que la société est fiable, répond aux critères, ses rapports annuels sont à jour… Ceci dit, il n’y a pas eu beaucoup de levées de capitaux ces dernières années. C’est une Bourse qui est un peu en désuétude, par la force des choses.”

Selon l’ancien CEO, un coup de pouce des autorités ne serait pas inutile: “Il y a eu un intérêt pour le capital à risque quand il y a eu les intérêts notionnels, rappelle -t-il. Mais aujourd’hui, il n’y a pas de mesure fiscale pour relancer la Bourse. Les taux d’intérêt ont monté, les obligations sont devenues une alternative crédible par rapport à la Bourse, avec un rapport de quelque 4%, même si l’argent est immobilisé plus longtemps. Cela diminue l’intérêt…”

Des perspectives, malgré la crise

En cette rentrée, les Bourses font grise mine. “Avec l’inflation et les taux qui remontent, le contexte macroéconomique est totalement différent de ce que l’on a connu ces 15 dernières années”, constate Benoît van den Hove. Pour un certain nombre d’entreprises qui avaient très facilement accès au marché, les choses ont changé, que ce soit pour les technos ou les sciences de la vie. Le secteur de l’immobilier doit, lui aussi, tenir compte de ces nouvelles réalités. Alors que l’objectif était auparavant de croître et croître encore, ces entreprises vont désormais gérer de façon plus intelligente leur portefeuille.”

Le nouveau CEO d’Euronext Brussels, qui a pris ses fonctions cet été, sait combien il est important d’entretenir les contacts avec les entreprises qui participent au marché, mais aussi de démarcher les candidats potentiels. Pendant longtemps, il fut head of listing, une sorte de directeur commercial pour les sociétés cotées mais aussi celles qui envisageraient une IPO, une introduction en Bourse.

“Nous proposions un programme avec une formation pendant six mois, à raison d’une journée par mois, pour expliquer ce qu’est une IPO et comment s’y préparer, ce que cela induit pour la comptabilité, la gouvernance, la relation avec les investisseurs, explique Benoît van den Hove. Chaque année, nous avions une dizaine de sociétés belges intéressées. Cette fois encore, nous avons identifié un nombre plus que suffisant d’entreprises susceptibles d’être intéressées par ce genre de programme. Nous nous rendons compte qu’il y a parfois un manque de perception de ce qu’est la Bourse. Certaines sociétés se disent que ce n’est pas pour elles, sans savoir…”

Son sentiment pour 2024? “L’année prochaine, le marché attirera surtout des entreprises qui ont des résultats, un chiffre d’affaires conséquent, qui génèrent du cash, issues de secteurs technologiques plus mûrs ou des secteurs davantage traditionnels. Ce sont des sociétés qui voient l’importance de la cotation en termes de notoriété, de crédibilité, de financement aussi. Ou des entreprises devenues à ce point grosses qu’elles ne trouvent plus d’acteurs de private equity. Fin de l’année prochaine, on pourrait ensuite assister au retour des technos et des sciences de la vie.” Comme pour témoigner d’un nouveau renversement de conjoncture.

Pour le reste, Euronext va tenter d’élargir son assise dans un contexte où la concurrence est de plus en plus vive. “Tant les banquiers que nous nous rendons compte que l’on joue un rôle important et que l’on peut encore mieux servir nos clients en leur offrant des services différenciés. Je n’exclus pas qu’à terme, Euronext élargisse sa palette de produits et de services. C’est une dynamique en cours dans le secteur financier.”

Mais le salut de la Bourse de Bruxelles restera cette Europe qui se construit et s’élargit. “L’Union européenne veut créer cette union des marchés de capitaux, conclut son CEO. C’est un sujet sur lequel Euronext travaille énormément. Nous sommes en train de développer notre propre clearing house, basée à Rome, pour desservir tous les marchés d’Euronext. Nous travaillons en permanence à une intégration du marché pour permettre aux membres de la Bourse d’avoir une expérience complète, simplifiée, fluidifiée.”

Arrivera-t-on, à terme, à un marché européen complet, intégrant des places comme Francfort? “Il y a la limite du droit de la concurrence, temporise Benoît van den Hove. Différentes tentatives de fusionner des grandes Bourses se sont heurtées à ces limites. On ne peut évidemment pas exclure qu’Euronext poursuive son intégration à terme, si des petites Bourses sont à nouveau à vendre. L’avenir nous le dira.” “Je ne vois pas de limite à cette intégration, le monopole des Bourses a disparu, la concurrence se joue désormais avec d’autres acteurs”, signale Olivier Lefebvre. Le ciel de l’Union européenne est la limite.

Euronext devrait prolonger son voyage. En son sein, Bruxelles survit. Sur le tableau du hall de la rue du Marquis, les cotations dansent, le vert se bat avec le rouge sous les yeux d’un agent de sécurité indifférent.