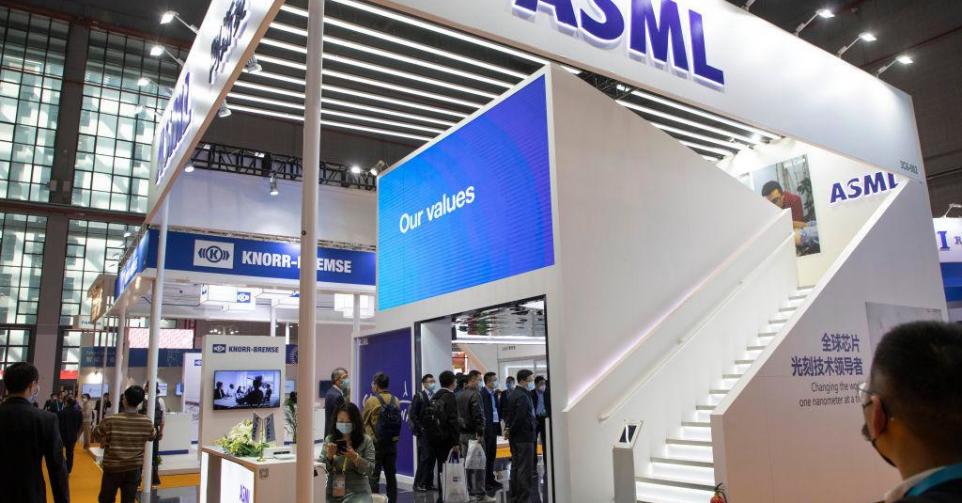

Trois scénarios pour ASML

Source: Newsgate

2 min. de lecture

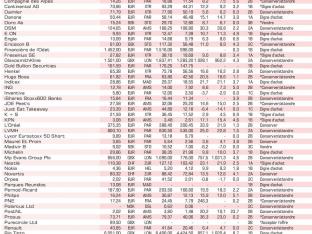

Actions européennes

Vous avez repéré une erreur ou disposez de plus d’infos? Signalez-le ici