Extension des projets existants

Le groupe minier américain Newmont Mining reste notre producteur d’or favori en raison de son bilan solide, son pipeline rempli de nouveaux projets et ses coûts de production relativement faibles. En termes de volumes, Barrick Gold est le plus grand producteur d’or. Mais Newmont a contracté moins de dettes que lui et a amorcé plus tôt la réduction de son endettement.

Au premier trimestre de l’exercice, sa position de trésorerie a progressé de 160 millions de dollars, à 2,9 milliards de dollars. La dette combinée s’établit à 4,6 milliards de dollars. Il en résulte une dette nette de 1,7 milliard de dollars, contre encore 1,9 milliard de dollars fin 2016. Cette dette nette correspond à 0,7 fois le cash-flow opérationnel (EBITDA) de cette année. Le dividende, associé au cours de l’or, a doublé de 0,025 à 0,05 dollar par action sur une base trimestrielle. Sur le plan opérationnel, Newmont privilégie actuellement la croissance organique à la croissance externe. Le surcroît de production doit par conséquent provenir principalement de l’extension de projets existants au cours des années à venir.

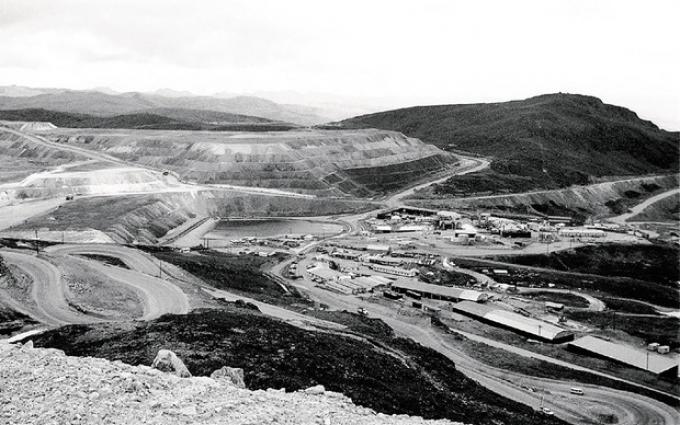

Newmont dispose de 68,5 millions d’onces troy de réserves prouvées et de 12 mines opérationnelles. Cette année, les actifs nord-américains prendront à leur compte 41 % du chiffre d’affaires (CA) du groupe. Suivent l’Australie (31 %), l’Afrique (15 %) et l’Amérique du Sud (13 %). La mine de Long Canyon a récemment été inaugurée aux États-Unis (Nevada). Elle n’opère pas encore à vitesse de croisière, mais sa contribution à la production du groupe devrait s’établir à terme entre 100.000 à 150.000 onces. La mine de Merian produira 300.000 à 375.000 onces d’or par an. En Afrique, l’expansion de Ahafo (Ghana) a été approuvée. La capacité de l’installation de traitement a également été accrue. En Australie, la mine de Tanami a été remise en service après de fortes précipitations. Les mines du groupe ont produit 1,23 million d’onces troy d’or au premier trimestre, contre 1,14 million d’onces l’an dernier. Grâce à la hausse du cours de l’or, le CA a progressé de près de 13 %, à 1,66 milliard de dollars. Newmont est ainsi dans les temps pour réaliser son objectif sur l’ensemble de l’exercice (4,9 à 5,4 millions d’onces).

Le coût de production total – 900 dollars l’once – était légèrement en deçà des prévisions, mais en hausse par rapport au même trimestre, l’an dernier (889 dollars). Newmont a enregistré des cash-flows libres positifs de 199 millions de dollars. L’EBITDA a gagné 20 %, à 566 millions de dollars, et le bénéfice de 133 millions de dollars était en hausse de 3 % par rapport à l’an dernier. Grâce aux extensions prévues, Newmont a pu relever ses prévisions de production pour les années à venir à une fourchette de 4,7 à 5,2 millions d’onces (2018 et 2019). Les coûts vont également baisser à une fourchette de 870 à 970 dollars l’once à partir de 2019 en raison de la baisse des dépenses d’investissement et de l’extension de la production (moins chère).

Conclusion

Contrairement à son concurrent Barrick, Newmont a bien entamé l’année. Sur les plans opérationnel et financier, tout se déroule comme prévu. Le groupe a encore allégé sa dette, et devrait atteindre ses objectifs de production et de coûts pour cette année. À 1,5 fois la valeur comptable, l’action n’est pas excessivement chère.

Conseil : digne d’achat

Risque : élevé

Rating : 1C

Paru sur initiedelabourse.be le 21 juin

Newmont a revu à la hausse les prévisions de production pour 2018 et 2019.

Vous avez repéré une erreur ou disposez de plus d’infos? Signalez-le ici