Pourquoi les 10 prochaines années boursières ne seront pas une répétition des 10 dernières

Le passé sert souvent de guide pour l’avenir, mais il arrive parfois qu’un regard dans le rétroviseur conduise à formuler des vœux pieux, mais irréalistes. Les investisseurs qui espèrent une décennie aussi bonne que la précédente risquent de connaître un réveil quelque peu douloureux en 2033.

Les investisseurs ont été extrêmement gâtés au cours des dix dernières années et plus. Les rendements de la plupart des marchés boursiers (actions), entre 2009 et 2021, ont été anormalement élevés, d’un point de vue historique.

Entre le 1er janvier 2010 et le 31 décembre 2021, le rendement total (dividendes + rendement des cours) de l’indice vedette américain, S&P500 a été de 374 %, soit un rendement annualisé de 14 % (sur les 200 dernières années, il est de 7 %).

Pour l’indice technologique Nasdaq100, les rendements sur les mêmes 12 années ont été de 814 % et 20 % par an, pour le MSCI World de 222 % et 10 % respectivement, pour le Stoxx Europe 600 de 148 % et 8 %.

| Rendement total 1er janvier 2010 – 31 décembre 2021 | Rendement annuel total 1er janvier 2010 – 31 décembre 2021 | |

| S&P 500 | 374% | 14% |

| Nasdaq 100 | 814% | 20% |

| MSCI World | 222% | 10% |

| Stoxx Eur 600 | 148% | 8% |

Les rendements, cette fusée à trois étages

Depuis un an et demi, les hausses de taux d’intérêt ont brièvement gâché cette fête, mais il y reste encore suffisamment d’investisseurs qui sont toujours sous l’influence de ce marché haussier jamais vu pour espérer – rêver selon certains – que cela ne se reproduise bientôt. Mais entre le rêve et la réalité, il y a des lois, même sur les marchés financiers.

La question de savoir, si « les actions peuvent réaliser la même performance au cours des dix prochaines années que ce qu’elles ont performé au cours de la dernière décennie », doit être immédiatement suivie de la question suivante : que faudra-t-il faire pour y parvenir ? Les experts du fonds à effet de levier AQR se sont aventurés sur ces questions et les réponses obtenues donnent tantôt à réfléchir, tantôt elles sont aussi parfois douloureuses.

AQR n’est pas un inconnu. C’est le troisième plus grand hedge fund (fonds “de couverture”, qui fonctionne avec des effet de levier pour se prémunir contre les risques) au monde, après Bridgewater de Ray Dalio et Renaissance de Jim Simons. Mais tandis que la stratégie de Dalio semble de plus en plus s’enliser et ressembler à un bricolage, AQR consolide toujours l’approche académique qu’elle utilise pour étayer ses stratégies.

Mais revenons à notre question de base : est-ce que les dix prochaines années boursières seront aussi bonnes que les dix précédentes. “Non”, répondent les analystes d’AQR.Ai. “La probabilité est très faible”, affirment-ils. Pour ce faire, ils examinent les différentes composantes du rendement de l’indice vedette américain S&P 500. Ces composantes sont au nombre de trois : la distribution des bénéfices ou dividendes, la croissance des bénéfices et l’augmentation du prix de l’action due à la hausse des valorisations.

Ces trois composantes ont été particulièrement élevés au cours de la dernière décennie. Le rendement du dividende de l’indice S&P 500 était de 2,1 %. La croissance des bénéfices a été de 4,5 % et les valorisations de 3,6 %. Le ratio cours/bénéfice corrigé des variations cycliques (ratio CAPE) est passé de 24 à 30. Si l’on ajoute à cela un rendement réel négatif des liquidités – l’inflation a constamment dépassé les rendements des liquidités au cours des 10 dernières années -, le S&P a surperformé les liquidités de 11,2 % en moyenne par an.

Mais tous ces différents éléments du rendement étaient beaucoup plus élevés au cours de la dernière décennie que les moyennes historiques des 70 dernières années.

Source: AQR

La question est maintenant de savoir ce qu’il faudra faire pour reproduire ce tour de force au cours de la prochaine décennie.

Il faudrait des bulles…

Des taux d’intérêt bas et donc des rendements négatifs sur les liquidités seraient déjà un bon début, mais vu les taux d’intérêt en vigueur aujourd’hui et les prévisions actuelles, c’est un espoir vain.

En outre, le rendement actuel des dividendes du S&P 500 est de 1,5 %, de sorte que l’essentiel du travail devra être fait par la croissance des bénéfices et par des valorisations plus élevées. Plus la hausse des bénéfices des sociétés cotées sera élevée au cours de la prochaine décennie, moins les valorisations devront augmenter, et vice versa.

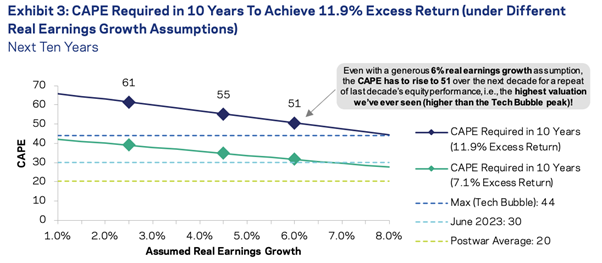

Les analystes d’AQR ont mis ces deux éléments en parallèle et, même dans les scénarios de hausse des bénéfices les plus optimistes, les valorisations devront atteindre des sommets inégalés pour justement égaler les rendements de la dernière décennie.

Source: AQR

Supposons que les entreprises du S&P 500 parviennent à accroître leurs bénéfices de 6 % par an en moyenne au cours des 10 prochaines années – notons qu’au cours des 10 dernières années, ils ont été exceptionnellement élevés, à 4,5 % – même dans ce cas, le ratio cours/bénéfice devrait atteindre 51. C’est plus que les 44 de la bulle Internet, lorsque les actions étaient cotées à des valorisations complètement irréalistes.

Au cours de deux périodes de dix ans seulement, les entreprises ont enregistré une croissance annuelle de leurs bénéfices supérieure à 10 %, mais ces deux périodes ont commencé au plus bas, juste après un krach boursier et une crise économique, suivis d’années de baisse des taux d’intérêt et des impôts, deux facteurs clés de la croissance des bénéfices. Les prévisions actuelles de croissance des bénéfices se situent à la moyenne historique de 2,9 %.

Bref, il faudrait un alignement des étoiles et de l’univers tout entier afin qu’ils soient à leur “le niveau le plus favorable possible” pour gâter les investisseurs comme ils l’ont fait ces dernières années.

Vous avez repéré une erreur ou disposez de plus d’infos? Signalez-le ici