Le Japon est de retour et les fonds japonais figurent parmi les meilleures performances depuis le début de l’année. La fin des taux négatifs au Japon est une bonne nouvelle pour la performance en euros.

Durant les cinq dernières années, l’investisseur désireux de s’exposer sur les actions japonaises aurait été avisé de passer par un fonds protégé contre les fluctuations des taux de change. Pour prendre le cas du fonds M&G (Lux) Japan Fund, le compartiment en euros sans protection contre le risque de change s’est apprécié de 9,7% (en rythme annualisé) durant les cinq dernières années, contre des hausses de 15,9% pour le compartiment protégé contre le risque de fluctuation du yen face à l’euro, et même de 18,7% pour celui protégé du risque de fluctuation du yen face au dollar.

Différence de taux

La principale cause de cette différence est à rechercher dans les politiques monétaires menées par les banques centrales occidentales, qui ont resserré fortement leurs taux directeurs pour tenter de juguler la hausse de l’inflation, tandis que le Japon a préféré laisser courir la hausse des prix au bout d’une très longue période de déflation, remontant à la crise immobilière de la fin des années 1980.

Les bonnes performances des fonds en actions japonaises ont en outre été réalisées avec des niveaux de volatilité jusqu’à 40% moins élevés par rapport à celle des meilleurs fonds technologiques durant la même période (qui ont dégagé des performances tournant entre 18 et 20% en rythme annualisé). En dépit de ces performances plus qu’appréciables, les investisseurs européens sont restés largement à l’écart de ce mouvement.

Changement d’orientation

A la fin du mois de mars, la Banque du Japon a toutefois opéré un virage sur l’aile de sa politique monétaire, en faisant passer son taux directeur en territoire positif pour la première fois en 17 ans. Ce mouvement symbolique indique que le différentiel de taux face aux devises occidentales est appelé à se comprimer durant les prochains mois, alors que la Réserve fédérale et la Banque centrale européenne devraient diminuer le loyer de l’argent à partir du mois de juin.

“La normalisation de la politique monétaire japonaise va changer la trajectoire du yen.” – Hiromi Ishihara (Amundi)

Dans ce contexte, l’exposition sur les actions japonaises devrait désormais privilégier principalement les compartiments sans protection contre les fluctuations des changes. C’est en tout cas l’avis d’Hiromi Ishihara, head of equity investment chez Amundi Japon, qui estime que la devise japonaise reste trop faible par rapport à l’euro et que “la normalisation de la politique monétaire japonaise va changer la trajectoire du yen”.

Nouveaux records

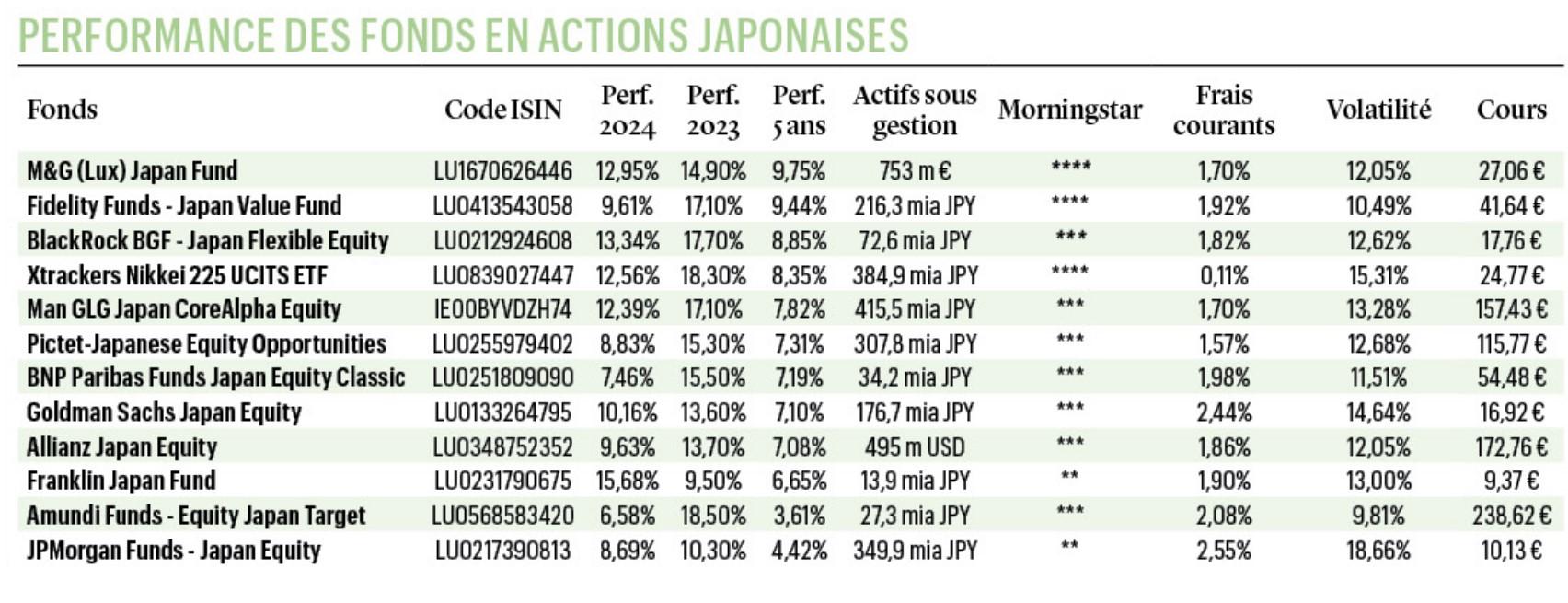

Dans notre tableau, nous avons repris les meilleurs fonds investis en actions japonaises sans protection contre le risque de change. Tout d’abord, il faut constater que la dernière décennie n’a pas été une décennie perdue, avec une performance annualisée moyenne qui a dépassé 8%, et même de 10% pour le meilleur ETF disponible sur les grandes capitalisations japonaises. Après une hausse moyenne de 15% en 2023, le segment a démarré 2024 sur les chapeaux de roues, avec une nouvelle hausse de plus de 10%. L’indice Nikkei 225 est même repassé à la fin février au-dessus de son niveau de 1989 pour marquer un nouveau record historique à plus de 41.000 points.

En tête du classement, nous trouvons le fonds M&G (Lux) Japan Fund géré par Carl Vine, qui s’occupe également du fonds M&G (Lux) Smaller Companies dont la performance a été encore plus solide (10,65% sur cinq ans). Selon lui, le marché japonais est aujourd’hui positionné pour profiter d’une trajectoire boursière favorable pour les prochaines années, au sortir d’un exercice 2023 qui a été le meilleur depuis plus d’une décennie.

“Nous ne ressentons pas d’euphorie dans les attentes bénéficiaires ou dans les valorisations des actions japonaises. Même si le paysage macroéconomique reste comme d’habitude confus et incertain, nous préférons continuer de nous focaliser sur les opportunités structurelles de long terme.” Carl Vine précise que le principal facteur favorable vient des entreprises japonaises elles-mêmes, qui sont incitées à utiliser les liquidités stockées dans les bilans pour investir, pour racheter des actions ou pour rémunérer les actionnaires. “Il n’est pas irréaliste de s’attendre à une performance agrégée tournant autour de 15% durant la prochaine décennie, sans même tenir en compte du potentiel de hausse pour les ratios de valorisation.”

“Il n’est pas irréaliste de s’attendre à une performance agrégée tournant autour de 15% durant la prochaine décennie.” – Carl Vine (M&G)

Participations croisées

Min Zeng, gestionnaire du fonds Fidelity Funds Japan Value, souligne que l’amélioration de la gouvernance d’entreprise va entraîner une nette accélération de la rentabilité sur fonds propres. “Nous pensons plus particulièrement au démantèlement du réseau de participations croisées entre les grandes entreprises, ou aux initiatives visant les entreprises qui cotent sous leur valeur comptable, dit-elle. Celles qui prennent des initiatives substantielles et durables dans ces domaines fourniront les meilleures opportunités boursières.”

Parmi les autres facteurs de soutien au marché japonais, Hiromi Ishihara (Amundi) pointe les importants plans d’investissements annoncés dans le secteur des semi-conducteurs et la sortie de la déflation grâce à la forte hausse attendue des salaires pour la deuxième année d’affilée.

“Nous assistons aujourd’hui à un changement complet de mentalité dans la société japonaise, qui favorise les segments exposés aux changements dans la gouvernance d’entreprise (construction) ou celles exposées sur la consommation domestique (alimentation, services, etc.).”

De son côté, Min Zeng (Fidelity) pointe également l’impact des pénuries de travailleurs, avec des négociations salariales qui débouchent sur une croissance positive du pouvoir d’achat en termes réels (corrigés de l’inflation). “Ces pressions inflationnistes vont accélérer le changement d’orientation de la politique monétaire et vont avoir des impacts positifs pour tous les secteurs directement exposés sur la consommation domestique.”

Rie Shigekawa, gestionnaire du fonds BlackRock BGF – Japan Flexible Equity, souligne pour sa part qu’il faut rester flexible pour investir sur le marché japonais et ne pas trop se focaliser sur un style particulier. “La value a clairement surperformé le reste du marché japonais durant l’année 2023, mais les prochains mois pourraient être plus favorables aux valeurs de croissance. En dépit de la bonne performance récente, le marché reste loin d’être cher par rapport aux actions américaines.”

Transition énergétique

Carl Vine (M&G) souligne également qu’une partie méconnue du marché japonais est constituée des groupes exposés sur la transition énergétique.

“Ces sociétés représentent un tiers des grandes capitalisations japonaises (hors financières) et ont dégagé une surperformance de 6% par rapport au marché en 2023.” Dans son fonds M&G (Lux) Japan Fund, des sociétés comme Hitachi (fournisseur pour les réseaux électriques), Oryx (énergie renouvelable) ou Toyota (véhicules électriques) sont exposées sur cette thématique.