Capture du carbone: quelles opportunités d’investissement?

Même si elle ne constitue pas la solution miracle espérée, la capture et la séquestration de CO2 seront indispensables pour limiter le changement climatique. Le secteur est encore balbutiant, mais les premières opportunités d’investissement émergent.

Pour atteindre la neutralité carbone au milieu de ce siècle, il sera nécessaire de capturer 1,2 milliard de tonnes de CO2 en 2030 et 6,2 milliards en 2050 selon l’Agence internationale de l’énergie (AIE). Les scénarios du Giec sont encore plus ambitieux avec une évaluation médiane de 17 milliards de tonnes en 2050.

Fin 2023, les capacités de capture et de séquestration de CO2 (CSC) opérationnelles totalisaient à peine 50 millions de tonnes selon le Global CCS Institute. Les projets sont toutefois nombreux et totalisent une capacité de 361 millions de tonnes, un chiffre qu’il conviendra de quasiment quadrupler d’ici 2030.

La plupart de ces installations sont mises en place dans des complexes industriels, comme des raffineries ou des centrales électriques, capturant les émissions de CO2 liées à la combustion de carburants fossiles. Selon les projections de l’AIE, ce type de captage devrait rester prépondérant et représenter 60% de la capacité de capture totale en 2050.

Or, de nombreux défis demeurent. Tout d’abord, il faut généraliser la capture de carbone dans l’ensemble des industries lourdes (cimenteries, aciéries, chimie). Ensuite, il faut parvenir à séquestrer le CO2 ainsi obtenu.

Le projet Northern Lights vise ainsi à séquestrer jusqu’à 5 millions de tonnes de CO2 par an dans des couches géologiques à 2.600 mètres sous les fonds marins norvégiens. Le plus important site opérationnel au monde est le bassin de Santos, une zone prolifique en gisements d’hydrocarbures, avec une capacité de 10,6 millions de tonnes de CO2 selon le Global CCS Institute.

Capture directe dans l’air

Mais les projets liés à l’industrie ne suffiront pas. L’AIE envisage ainsi un important développement de la capture directe dans l’air : de quelques installations représentant à peine 0,01 million de tonne aujourd’hui à 70 millions de tonnes en 2030 et 600 millions en 2050.

Il existe cependant d’autres solutions, techniques ou fondées sur la nature, pour capturer du CO2, comme l’illustre le récent récapitulatif dressé par le cabinet de conseil McKinsey.

Les solutions fondées sur la nature sont globalement moins coûteuses, mais aussi moins durables dans le temps, avec des risques de libération prématurée. Par exemple en cas d’incendie ou de maladie de forêts (re)plantées, ou de sécheresse dans des zones humides. Le potentiel de ces solutions est aussi très discuté, les évaluations allant de 2 à plus de 30 milliards de tonnes de CO2 par an.

Le cabinet McKinsey épingle également que le coût des solutions fondées sur la nature va augmenter en raison notamment de la raréfaction des espaces disponibles.

Solutions techniques

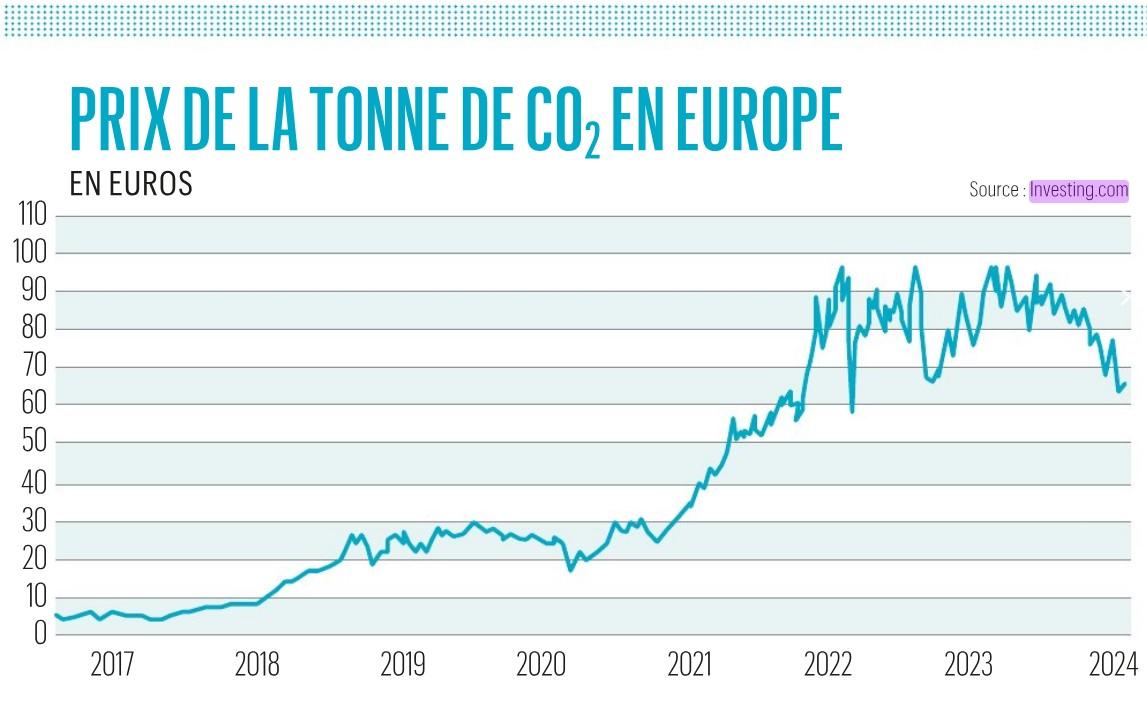

Les solutions techniques, dont le coût devrait baisser rapidement avec l’amélioration des dispositifs et les économies d’échelle, ne peuvent ainsi pas être ignorées. Même si les cours actuels du CO2 sont largement insuffisants, y compris dans l’Union européenne qui affiche pourtant le prix le plus élevé du monde. Au Royaume-Uni, le quota d’émission d’une tonne de CO2 s’échange contre 34 livres (29 euros), 73 yuans en Chine (9,48 euros) ou 29 dollars en Californie (27 euros).

Selon une récente étude du London Stock Exchange, le prix européen de la tonne de CO2 devrait atteindre 160 euros d’ici 2030 pour permettre à l’Union d’atteindre son objectif de réduction de 55% des émissions. Un signal haussier qui est notamment donné par un durcissement du système et le remplacement à l’horizon 2034 de l’allocation de quotas gratuits par un mécanisme de tarification du carbone aux frontières.

Pour miser sur une hausse du prix de la tonne de CO2, vous pouvez vous tourner vers les ETF comme le WisdomTree Carbon (JE00BP2PWW32 ; Euronext Milan) exposé au CO2 européen ou le WisdomTree California Carbon (JE00BNG8LN89; Euronext Milan) sur le CO2 californien. Toutefois, ne perdez pas de vue que le marché du CO2 demeure éminemment politique et que les frais érodent progressivement l’évolution de l’ETF par rapport au prix du carbone.

Jusqu’à 1.200 milliards

Investir dans les entreprises qui profiteront du développement de la CSC semble ainsi plus indiqué, surtout dans une perspective de long terme. Selon le cabinet McKinsey, le marché atteindra de 300 à 1.200 milliards de dollars à l’horizon 2050 en fonction de la vitesse de décarbonation des économies et du recours aux solutions fondées sur la nature. Même si la fourchette est importante, la croissance est certaine par rapport à un marché encore naissant.

Les principaux acteurs actuels sont de grands groupes pétroliers comme Petrobras qui exploite le bassin de Santos, TotalEnergies, impliqué dans le projet Northern Lights, ou encore Occidental Petroleum qui vise à développer de 70 à 135 projets de capture de carbone. Des choix peu évidents lorsqu’il s’agit d’investir dans la réduction du CO2. D’autant plus que ces activités ne représentent qu’une petite fraction du périmètre de ces géants.

Du côté des spécialistes, il s’agit d’entreprises d’envergure encore assez limitée. En dehors des complexes industriels, les solutions techniques de CSC ne sont en effet pas encore totalement prêtes. Selon le rapport du groupe III du Giec, la plus avancée est le biochar (niveau de préparation de 6-7 sur 10), devant la capture directe dans l’air (6 sur 10) et les bioénergies (5-6 sur 10). Toutes les solutions liées aux océans (carbone bleu, capture, alcalinité) sont encore balbutiantes : niveau de 1 à 3 sur 10.

Aker Carbon Capture

Parmi les rares entreprises spécialisées cotées en Bourse, Aker Carbon Capture est la plus avancée. Cette ex-filiale du groupe norvégien Aker Solutions a été introduite en Bourse d’Oslo en 2020. Après des débuts prometteurs, elle a fortement rechuté et ne vaut aujourd’hui plus qu’un demi-milliard.

L’entreprise se concentre sur les émissions industrielles en ciblant une large variété de secteurs : cimenteries, chimie, centrales biomasses, hydrogène bleu, exploration d’hydrocarbures en mer, etc. Elle propose différentes solutions allant des unités de test aux grosses installations sur mesure en passant par des modules standard automatisés. La société norvégienne a aussi une offre “Carbon Capture as a Service” où le client paie par tonne pour l’ensemble du processus (capture et séquestration) pour un coût évalué à entre 75 et 175 euros en Europe et 55 et 120 dollars aux Etats-Unis.

Les principaux acteurs actuels sont de grands groupes pétroliers comme Petrobras, TotalEnergies ou encore Occidental Petroleum.

Financièrement, Aker Carbon Capture est passé de 31 millions de couronnes norvégiennes de revenus en 2020 à 1,6 milliard en 2023. Sa trésorerie est suffisante pour plusieurs années, d’autant plus que les premiers lancements opérationnels sont attendus cette année. Le premier sera le projet Twence CCU aux Pays-Bas, une installation de captage d’une capacité annuelle de 100.000 tonnes de CO2 qui sera utilisé comme matière première (pour la production de poudre à lever, glace sèche ou engrais notamment). Le second, d’une capacité annuelle de 400.000 tonnes, est installé dans une cimenterie en Norvège. Le CO2 sera liquéfié et acheminé jusqu’au projet Northern Lights pour séquestration. A noter que la capacité totale de son pipeline de projets est de 40 millions de tonnes.

D’autres acteurs importants comme Climeworks, Carbon Clean ou Carbfix, ne sont pas encore cotés.

Vous avez repéré une erreur ou disposez de plus d’infos? Signalez-le ici