A l’ombre des géants de la Silicon Valley, toute une série de sociétés technologiques européennes ont percé en Bourse cette année. L’occasion de faire connaissance avec ces nouveaux noms du Vieux Continent.

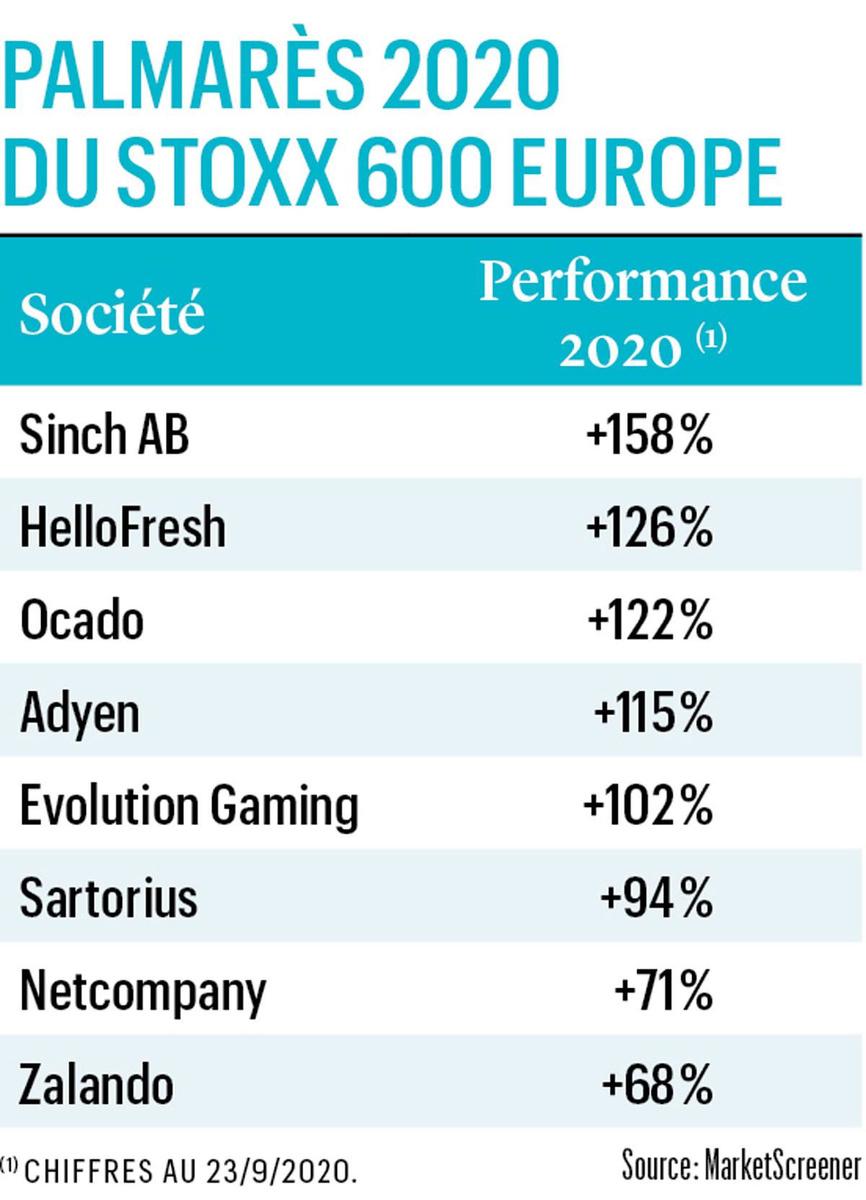

A l’heure d’écrire ces lignes, Amazon affiche la meilleure performance des Gafam avec un gain de 65% depuis janvier. Une performance impressionnante au vu du contexte. Et pourtant, huit sociétés du Stoxx 600 Europe, ayant toutes un profil technologique, font encore mieux. Certains noms vous sont sans doute familiers, comme HelloFresh ou Zalando, d’autres beaucoup moins. Dans tous les cas, c’est l’occasion de découvrir les modèles d’affaires de ces licornes et décacornes européennes.

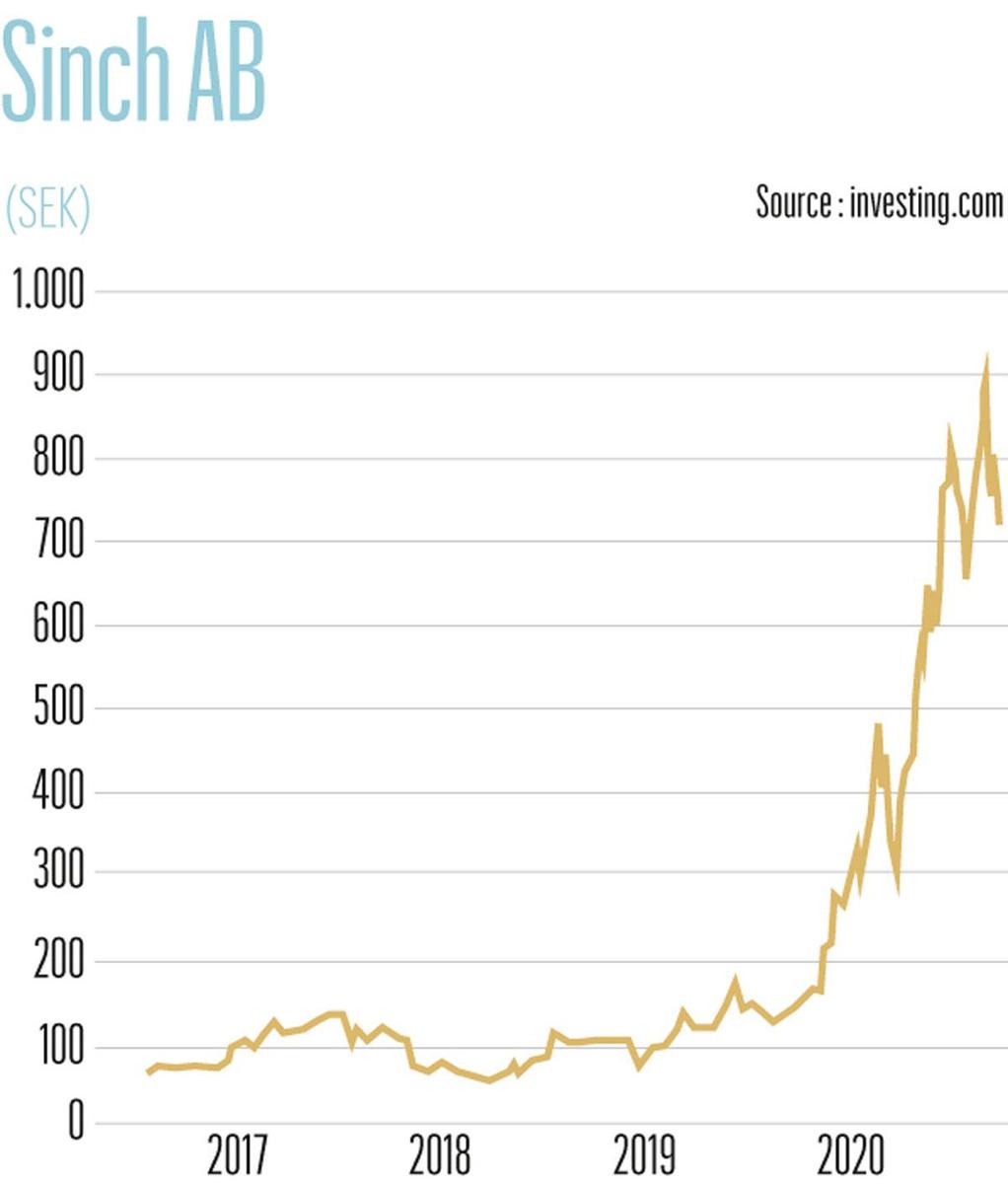

Sinch AB

Cette entreprise suédoise créée en 2008 sous le nom CLX Communications voulait réinventer la messagerie mobile. Après une série d’acquisitions, elle a décidé de rassembler ses activités sous la marque Sinch. Elle s’adresse avant tout aux grandes entreprises, leur proposant une plateforme basée sur le cloud de gestion des messages mobiles permettant de regrouper les différents canaux (SMS, MMS, SMS enrichi, Messenger, WhatsApp), de gérer les chatbots et d’intégrer tant le texte que l’image et la voix. En résumé, Sinch est active dans le marketing mobile. Son offre globale lui a permis de se hisser parmi les références mondiales avec des clients comme Google, Microsoft, Toyota ou Uber. Sur son site, Sinch insiste sur le fait qu’elle a toujours été rentable depuis sa création, la forte croissance de son marché et la pertinence de son offre : multimédia, omnicanale, messages personnalisés et conversations (chatbot). Au premier semestre, son chiffre d’affaires a cru de 42% et son excédent brut d’exploitation a bondi de 59%. Sur les marchés, son cours a été multiplié par 12 depuis son introduction en Bourse en 2015, ce qui lui a permis d’intégrer le Stoxx 600 en juin. Avec un ratio cours/bénéfices de 140, les investisseurs valorisent avant tout son potentiel de croissance, y compris sur les marchés émergents depuis ses dernières acquisitions en Inde et au Brésil.

HelloFresh

Pour le spécialiste allemand des box repas, l’année 2020 est à marquer d’une pierre blanche. Le confinement a donné un coup de fouet à son activité, ce qui lui a permis de définitivement s’imposer comme le leader de son secteur tant en Europe qu’aux Etats-Unis. Au niveau mondial, l’entreprise allemande comptait près de 4,2 millions d’actifs à la fin juin, en hausse de 74% en un an. Le nombre de commandes par client et la valeur moyenne des commandes ont aussi progressé. Enfin, sa maîtrise opérationnelle lui a permis de convertir cette accélération de l’activité en bénéfices. Sur l’ensemble du premier semestre, sa marge brute d’exploitation est passée de -0,9% à +13,0%. HelloFresh devrait ainsi dégager son premier bénéfice en 2020. Les analystes tablent sur un profit de 1,375 euro par action selon le consensus Reuters, soit un rapport cours-bénéfice de 33. Ce qui est plutôt attractif pour une société de croissance et saine financièrement. Les marchés restent donc globalement confiants malgré la menace d’un retour de manivelle en 2021 en raison du faible taux de fidélisation de la clientèle. HelloFresh évoquait l’année dernière un taux de rétention de revenus (des nouveaux clients) de 42% après un an et de 25% après deux ans.

Ocado

Ocado a été fondé en 2000 par trois anciens de Goldman Sachs avec l’ambition de développer un supermarché en ligne. Même si l’activité a rapidement débuté, elle est restée limitée. Introduit en Bourse de Londres en 2010, Ocado déçoit les premières années. En 2015, la présentation de sa plateforme Ocado Smart Platform (OSP) ne convainc guère les marchés. C’est pourtant la clé de son succès, l’architecture de ses entrepôts automatisés où des armées de robots préparent les commandes en gérant les chaînes du froid ou en manipulant délicatement les produits frais. Les investisseurs commencent à y croire en 2017 avec la signature d’un partenariat avec le distributeur français Carrefour. Suivent ensuite Sobeys au Canada, ICA en Suède et surtout Kroger aux Etats-Unis. Ocado ne se contente pas de licencier l’OSP, mais propose un service complet rémunéré notamment par des royalties sur les ventes. Cette stratégie de longue haleine nécessite d’importants investissements. La société demeure ainsi déficitaire, mais ses efforts ont enfin été récompensés en début d’année avec l’ouverture de ses deux premiers sites internationaux à Paris et Toronto. C’est donc le moment de vérité pour Ocado. En cas de réussite, d’autres partenariats devraient suivre, les financements seront plus aisés. Si les ventes ne décollent pas, les doutes deviendraient inévitables et sa capitalisation boursière de près de 20 milliards euros apparaîtrait beaucoup trop généreuse. Les analystes sont très partagés : six recommandent à acheter, six à conserver et six à vendre.

Adyen

Peu connue de grand public, cette fintech néerlandaise s’est révélée depuis son introduction en Bourse en juin 2018 au prix d’introduction de 240 euros par action. Son cours a plus que sextuplé, portant sa capitalisation à près de 50 milliards d’euros. Nous sommes pourtant nombreux à avoir utilisé ses services. La plateforme de paiement d’Adyen a été conçue à l’origine pour l’e-commerce et a notamment été plébiscitée par Netflix, Spotify ou eBay (en remplacement de PayPal). L’entreprise néerlandaise ne s’est pas arrêtée là, ayant progressivement développé une plateforme omnicanale, capable de gérer tant les paiements en ligne qu’en magasin. Cela a séduit des enseignes comme Gap, Tiffany ou Etam. Au premier semestre, Adyen a affiché une hausse de 23% des volumes de paiement traités à 129 milliards d’euros et une progression de 27% de son chiffre d’affaires malgré le plongeon de son activité liée au secteur touristique (avec des clients comme Booking.com, Uber ou Easyjet). La valorisation est plus que tendue à 200 fois le bénéfice estimé pour 2020. Mais le potentiel demeure important si l’on compare à Paypal (capitalisation de 215 milliards de dollars) ou Ant Group (évalué à 200 milliards de dollars avant son introduction en Bourse). Adyen affiche aussi une excellente santé financière et une bonne maîtrise opérationnelle, étant rentable depuis 2011. Parmi les analystes, UBS, Goldman Sachs ou HSBC restent ainsi à l’achat.

Evolution Gaming Group

Cette seconde entreprise suédoise de notre palmarès a intégré le Stoxx 600 Europe en décembre 2019 alors que le titre avait déjà plus que doublé l’année dernière. Une performance qu’elle a rééditée cette année. Concevant des jeux en ligne, comme les casinos en direct, Evolution Gaming s’est appuyée sur la qualité reconnue de son offre pour percer en Amérique du Nord ces dernières années. La croissance de ses revenus a ainsi accéléré à 49% en 2019 avec de bonnes perspectives grâce au développement de nouveaux studios. Au premier semestre, la demande a encore été renforcée par le confinement, l’absence de paris sportifs et la fermeture des salles de jeux incitant les joueurs à privilégier les jeux de casino en ligne. Depuis l’année dernière, l’entreprise suédoise bénéficie d’un puissant effet de levier opérationnel, ses bénéfices augmentant plus rapidement que ses revenus. En juin, Evolution Gaming a annoncé le rachat de son compatriote NetEnt, spécialiste des machines à sous en ligne, pour près de 2 milliards d’euros. Ayant atteint le statut de ” décacorne ” (capitalisation supérieure à 10 milliards de dollars), Evolution Gaming Group cote 39 fois le bénéfice prévu cette année, ce qui demeure raisonnable au vu de sa forte croissance.

Sartorius Stedim Biotech (SSB)

Le groupe franco-allemand coté sur Euronext Paris est le doyen de ce palmarès, ses racines remontant à 1978. Il est issu de la fusion en 2007 du français Stedim et des activités biotechnologiques de l’allemand Sartorius. SSB est un fournisseur de référence de l’industrie biopharmaceutique grâce à des solutions intégrées pour la recherche, la production et le contrôle qualité. Ses équipements sont, par exemple, destinés à la culture cellulaire ou la production de vaccins.

Le vieillissement de la population et la part grandissante des biomédicaments assurent de bonnes perpectives à SSB.

Depuis 2015, SSB affiche une croissance moyenne de 16% par an, le double de son marché cible grâce à la hausse de ses parts de marché soutenue par une politique d’acquisitions ciblées. Le vieillissement de la population et la part grandissante des biomédicaments (produits à partir d’une source biologique) lui assurent de bonnes perspectives, SSB visant une croissance de ses ventes de plus de 80% entre 2019 et 2025. A près de 100 fois les bénéfices, le titre est toutefois assez cher. Cette valorisation reflète aussi sa rareté, Sartorius AG détenant toujours plus de 74% de SSB.

Netcompany

Cette société de consultance IT aide les entreprises et les administrations dans leur processus de numérisation. Référence sur son marché domestique au Danemark (77% de ses revenus), Netcompany se développe progressivement en Norvège, au Royaume-Uni et aux Pays-Bas. La hausse du titre s’est nettement accélérée depuis mars dernier sur fond d’engouement pour les valeurs technologiques et de chiffres solides avec une croissance de 15% au premier semestre et une amélioration des marges. Selon les estimations, son bénéfice par action aura quasiment triplé entre 2018 et 2020 à 11,55 couronnes danoises. A 45 fois les bénéfices, Netcompany n’affiche pas une valorisation celui d’autres sociétés technologiques.

Zalando

Le numéro 1 du prêt-à-porter en ligne en Europe semble enfin avoir percé en Bourse après un deuxième trimestre exceptionnel (croissance de 33% contre 19% attendu initialement). Fin septembre, l’entreprise allemande a lancé sa plateforme de seconde main. La marge opérationnelle (3,2% au premier semestre) demeure toutefois faible. Le bénéfice est donc limité (0,56 euro par action prévu en 2020) et la valorisation très élevée. Tout durcissement de la concurrence ou surcoût pour le transport pourrait faire basculer les résultats dans le rouge. Une situation qui n’est pas sans rappeler Amazon jusqu’en 2017. Le géant américain a fini par stimuler sa rentabilité, mais en grande partie grâce à ses activités cloud (AWS) et au service Amazon Prime. Le genre d’atout dont ne dispose pas Zalando à l’heure actuelle.