Cinquante-trois pour cent des crédits logement accordés en 2020 n’étaient que partiellement couverts par une inscription hypothécaire, le reste l’étant par un mandat. Si la méthode permet souvent à l’emprunteur de compresser les coûts, elle le rend plus tributaire des décisions de la banque.

Lorsqu’elle prête de l’argent pour acheter une maison ou un appartement, la banque réclame en général une garantie, qui revêt la forme d’une inscription hypothécaire enregistrée au bureau des hypothèques. Si l’emprunteur ne rembourse pas sa dette, la banque pourra faire saisir le bien et le mettre en vente.

Or, parmi les dossiers de crédit accordés l’an dernier, 53% n’étaient que partiellement garantis par une inscription hypothécaire, révèlent les chiffres communiqués à la Banque nationale par les banques belges. “Le prêteur exige une inscription hypothécaire pour une partie du montant, le reste étant couvert par un mandat hypothécaire”, expose un porte-parole de l’organisme chargé de la surveillance des établissements financiers.

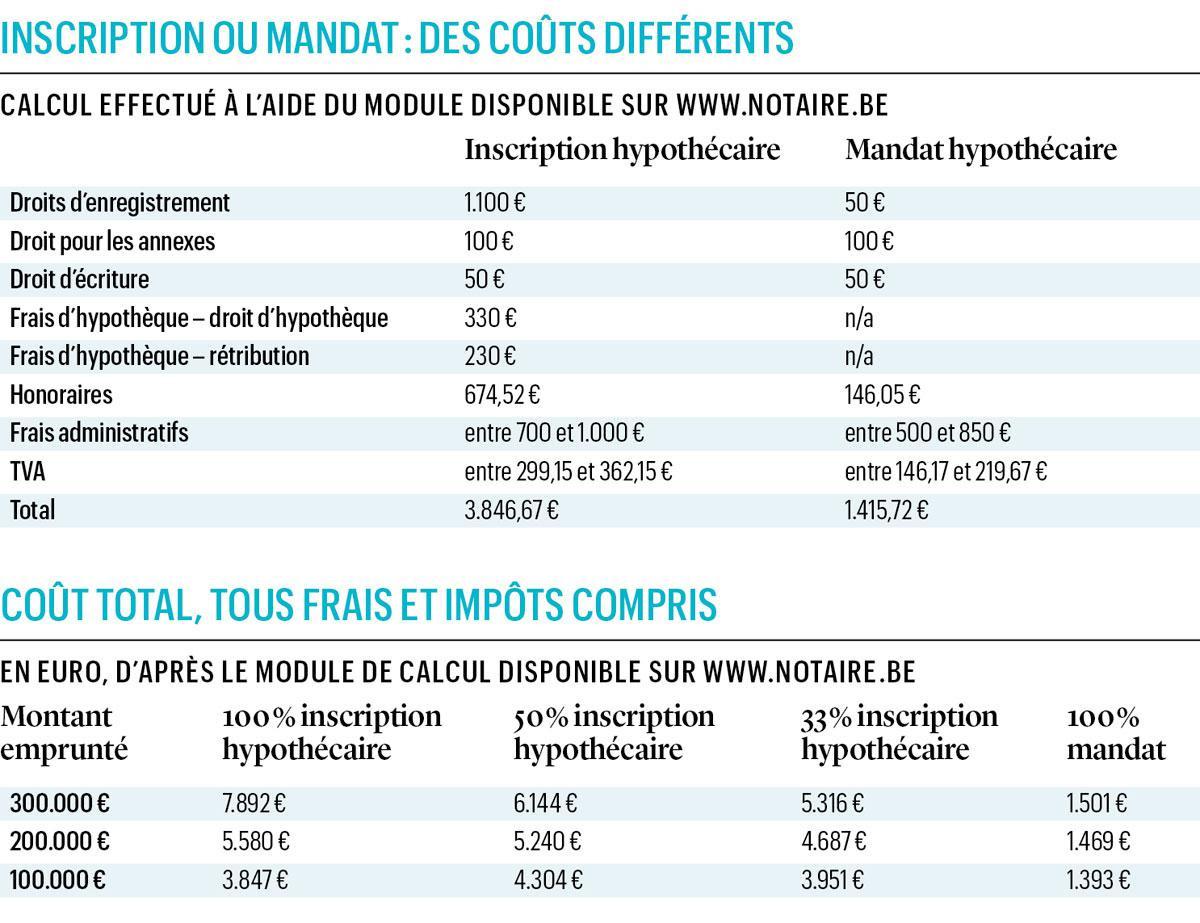

Le mandat hypothécaire autorise la banque à prendre une inscription hypothécaire au besoin. Il y a une dizaine d’années, 30% à 35% seulement des crédits étaient partiellement garantis par un mandat. L’évolution à laquelle nous assistons actuellement est due à des motifs purement financiers: l’acheteur qui demande à emprunter 100.000 euros peut, s’il signe un mandat sur l’intégralité du prêt, économiser plus de 2.400 euros en frais d’enregistrement, frais d’hypothèque et frais administratifs (voir le tableau ci-dessous).

Le pourcentage de nouveaux dossiers exclusivement garantis par un mandat hypothécaire demeure minime – 3% seulement des emprunts accordés en 2020. “Les banques n’acceptent quasiment jamais de prêter exclusivement sur mandat: elles exigent toujours une inscription hypothécaire, fût-elle limitée, sauf pour les crédits-ponts, pour autant que les sûretés constituées auparavant soient disponibles en suffisance”, expose Carol Bohyn, porte-parole de Notaire.be.

D’après ce notaire, les banques acceptent presque toujours de scinder le dossier entre inscription et mandat hypothécaire, “du moins lorsque la quotité empruntée n’est pas trop élevée et que les emprunteurs disposent d’un revenu suffisant”. Ceci dit, la formule n’est pas toujours aussi intéressante qu’on le croit. Lorsque le mandat porte sur 50% ou 67% d’un emprunt de 100.000 euros, par exemple, les frais sont plus élevés que dans le cas d’une inscription hypothécaire pure et simple.

> Lire aussi: Le bon moment pour les actions immobilières?

Ce n’est pas tout, avertit John Romain, le fondateur d’Immotheker Finotheker: “Comme la vente groupée, le mandat hypothécaire est un produit typiquement belge. Les banques l’utilisent souvent pour appâter les clients, qu’elles contraignent à faire verser leurs revenus sur des comptes ouverts chez elles. Les emprunteurs doivent par ailleurs souscrire une assurance solde restant dû et une assurance incendie, ainsi qu’un produit d’épargne-pension. Et doivent donner à la banque l’accès à l’intégralité de leurs informations financières. Plus l’emprunteur achète de produits et est aisé financièrement, plus le mandat couvre une quotité élevée. Le client devient esclave de la banque.”

John Romain regrette que les emprunteurs se concentrent exagérément sur la question des taux et soient insuffisamment conseillés par leur banquier. “Mon père aurait qualifié cela d’économies de bouts de chandelle, sourit-il. Aux Pays-Bas, les banques concèdent des prêts hypothécaires sur 30 ans dont le taux d’intérêt est de 0,6% à 0,7% inférieur à ce qu’il est en Belgique. Les commissions y sont interdites et le conseil se paie, au profit de la qualité.”

Si le mandat peut être intéressant dans le cas des crédits de courte durée, il est, sur le très long terme, une véritable épée de Damoclès. John Romain poursuit: “La banque peut le convertir à tout moment en inscription hypothécaire, avec tous les frais que cela entraîne. Elle n’a pas à motiver sa décision: elle agit dès qu’elle cesse d’avoir confiance dans le client“. Refinancer le crédit ailleurs, confier ses revenus ou ses investissements à une autre enseigne, etc., sont autant de raisons pour lesquelles la banque peut retirer sa confiance à l’emprunteur.

Augmentation de taux?

“L’Autorité bancaire européenne reproche au mandat hypothécaire de ne pas offrir suffisamment de garanties aux banques, révèle Hans Degryse, professeur à la KU Leuven. Elle voudrait dès lors imposer aux prêteurs de mettre un peu plus de capitaux de côté.” Le mandat offre en effet aux banques moins de garanties que l’inscription. Imaginons qu’un créancier dispose d’une inscription hypothécaire à part entière sur un bien par ailleurs garanti par un mandat à la banque: il est tout à fait possible que celle-ci soit sans recours en cas de défaillance du client. Si, dans le futur, les banques doivent mettre davantage de côté pour les mandats que pour les inscriptions, tout porte à croire qu’elles imposeront des taux d’intérêt plus élevés, de manière à faire supporter par la clientèle le coût de cette mise en réserve de capitaux.

Hans Degryse se dit favorable à une diminution des droits d’enregistrement à l’achat du premier logement, de même qu’au remplacement des droits d’hypothèque par des droits d’enregistrement immobiliers, ce qui permettrait de reporter les coûts imposés aux primo-acquéreurs sur les acheteurs qui sont déjà propriétaires et qui n’ont plus besoin d’inscription hypothécaire.

Nous ignorons la ventilation exacte entre inscription hypothécaire et mandat hypothécaire par rapport aux montants empruntés. Une chose est en revanche certaine: la première est davantage imposée que le second. Le notaire y gagne plus, lui aussi. Le ministre de la Justice Vincent Van Quickenborne (Open Vld) avait pourtant annoncé il y a quelques mois une révision à la baisse des frais de notaire.

Hans Degryse met en garde contre les doubles frais de notaire: “Le notaire traite actuellement à la fois le mandat hypothécaire et l’inscription hypothécaire, détaille-t-il. La suppression du mandat allégerait la charge administrative, au profit d’un gain d’efficacité. La standardisation pourrait de surcroît soutenir les mécanismes du marché, favoriser l’indispensable concurrence entre notaires et stimuler les effets des progrès technologiques, comme la blockchain.”