Les prévisions économiques concernant l’année qui démarre pleuvent ces dernières semaines. Rares sont par contre les conseils concrets destinés à l’investisseur. Raison de plus pour ne pas les rater!

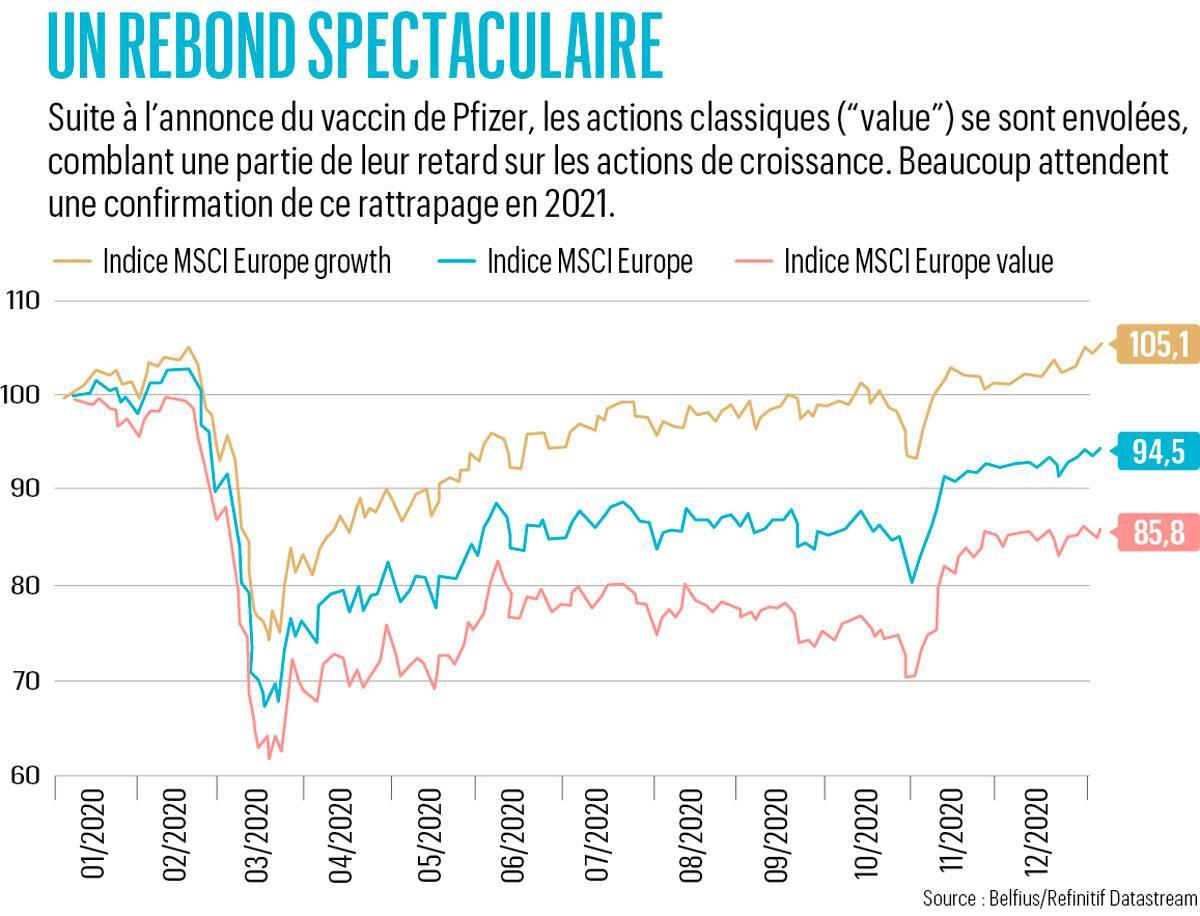

La maison Kepler Cheuvreux, associée à Belfius en Belgique, fait chaque année état de ses convictions sur le plan boursier en les assortissant de quelques noms (lire l’encadré “Un trio fort sage” ci-dessous). Ses analystes observent que l’annonce du vaccin et l’issue des élections américaines ont provoqué une envolée des actifs à risque… au point que les valorisations dépassent leur niveau historique au sortir d’une récession. Excessif? Non: c’est justifié par le niveau très bas des taux d’intérêt, ainsi que par la hausse des bénéfices attendue en 2021. On peut dès lors profiter de niveaux encore attrayants pour les actions de la zone euro en général, pour les actions bancaires en particulier, ou encore pour les marchés émergents.

Un trio fort sage

De 75 euros au début janvier 2020 (et 120 euros en 2015 et 2016), l’action AB InBev avait chuté à 29 euros le 19 mars! C’est dire que le doublement intervenu à fin 2020 restait modeste. Tout comme le cours-cible de Kepler Cheuvreux, puisqu’il est de 67 euros à peine. Les analystes de cette maison sont beaucoup plus ambitieux pour Aedifica, la sicafi investie dans l’immobilier de santé, avec un objectif de 125 euros. Plus ambitieux face au cours actuel un peu inférieur à 100 euros, mais il vient d’un maximum de 136 euros en février 2020, après avoir (trop vite) doublé en un an. Plutôt un rattrapage donc. C’est Ahold Delhaize qui complète le podium, avec un objectif de 27,70 euros, guère plus élevé que le sommet du début août dernier. Le trio avancé pour 2021 est au total fort sage. Trop?

La santé ne peut que “boomer”!

Quelques éléments à l’appui de ces convictions. Pour les marchés émergents, les analystes soulignent tant le tonus économique de l’Asie, qui s’est montrée fort résiliente et dont la reprise a une longueur d’avance sur l’Occident, que l’apaisement (au moins relatif) des tensions commerciales consécutif à la victoire de Joe Biden. Les atouts de l’Europe? La hausse des bénéfices par action sera en 2021 supérieure à celle attendue aux Etats-Unis, pour la première fois depuis 17 ans. Soit +33% contre +22%, comme l’indique le tableau ci-contre. Rattrapage bienvenu après une chute double en 2020… De plus, et peut-être pour cette raison, les investisseurs américains tournent à nouveau leurs regards vers l’Europe.

Plus surprenante peut paraître la position à l’égard du secteur bancaire, souvent délaissé. Les bilans sont plus solides qu’il y a 10 ans, alors que certaines banques sont valorisées aussi chichement qu’au début 2009. Dans le sud de l’Europe en particulier, avec l’italienne Unicredit ou les espagnoles BBVA et Santander. Il ne s’agit pas ici d’un placement de père de famille mais d’un “investissement opportuniste”, est-il précisé!

Il n’est pas certain que tous les acteurs du commerce en ligne pourront maintenir l’avantage engrangé avec la pandémie et rencontrer les attentes bénéficiaires des investisseurs.

Quelques mots sur le secteur de la santé. Kepler Cheuvreux souligne que la lutte contre la pandémie de Covid-19 l’a renforcé aux yeux des gouvernements et des populations, de sorte que les éventuelles menaces de restrictions budgétaires, qui émergent parfois ça et là, ont à présent peu de chances de se concrétiser. Conviction partagée par Philippe Gijsels, chief strategy officer chez BNP Paribas Fortis. Cette triste actualité, marquée par des investissements colossaux en recherche, “entraînera un développement énorme dans le secteur biotech. On assistera à des percées dans d’autres domaines aussi. Ce secteur ne peut que boomer dans les prochaines années!”

Lire aussi: Bourse: le vaccin change la donne

Merci la vague bleue

Les analystes de la banque d’affaires américaine Goldman Sachs ont paru fort enthousiastes à la mi-novembre dernier, quand ils tablaient sur un indice S&P 500 à 4.300 pour la fin 2021, soit une hausse de 20%. L’écart s’est aujourd’hui réduit de moitié environ, la Bourse américaine ayant repris sa hausse au lendemain de la victoire démocrate aux élections sénatoriales de Géorgie. Goldman Sachs considérait, à la veille des élections présidentielles, que l’idéal serait la “vague bleue”, c’est-à-dire un Sénat démocrate au même titre que le président et la Chambre. Car si Joe Biden est, sur le plan fiscal, moins l’ami du monde des affaires que Donald Trump, il vise des mesures de soutien économique d’une ampleur très supérieure. Donc, plus de business pour corporate America ! On comprend mieux l’enthousiasme de Wall Street au lendemain de cette blue wave. La banque avait vu juste.

Ce n’est pas pour cette raison que l’action Goldman Sachs s’inscrit parmi les 10 favorites 2021 du très influent magazine financier Barron’s, mais pour sa capacité à générer des revenus stables, outre le retour en grâce des valeurs bancaires. Dans le genre défensif, Barron’s avance les grands classiques Berkshire Hathaway, le groupe de Warren Buffett, et Coca-Cola, qui devrait spectaculairement profiter d’un retour à la normale. Les cases de tête sont toutefois occupées par Apple et Alphabet, c’est-à-dire Google. Cette dernière entreprise n’est pas jugée chère pour sa qualité, tandis que la première entrera cette année dans un nouveau cycle de lancement de produits.

Commerce en ligne: pas d’extrapolations abusives

Dans quelle mesure les vainqueurs de 2020 le seront-ils encore en 2021? Et les perdants le resteront-ils? Nous ne sommes pas d’accord avec certaines extrapolations, avait à ce sujet déclaré Ron Temple, spécialiste des actions américaines chez Lazard Asset Management. Nous lui avons demandé quelques précisions.

Les fabricants d’équipements médicaux ont vu leurs ventes baisser en raison du report de nombreuses opérations pour cause de Covid-19. Chiffres en repli aussi pour les réseaux de cartes de crédit, suite à la chute des voyages et des paiements internationaux. “Nous ne voyons pas de souci à long terme pour ces secteurs, mais attendons au contraire un retour à la normale dans un avenir proche.” A l’inverse, Ron Temple est un peu circonspect à l’égard du commerce en ligne: “Si nous pensons qu’une tendance fondamentale joue en sa faveur, il n’est pas certain que tous les acteurs pourront maintenir l’avantage engrangé avec la pandémie et rencontrer les attentes bénéficiaires des investisseurs, même s’ils continuent à gagner des parts de marché.”