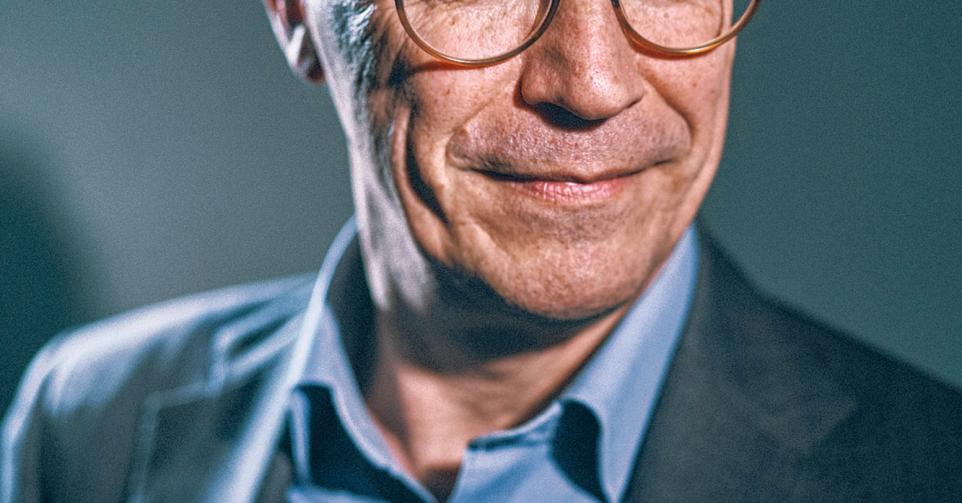

En vendant sa division Engineered Foams à l’entreprise américaine Carpenter, le transformateur de polyuréthane Recticel a pu éviter une tentative de rachat hostile par l’entreprise autrichienne Greiner. “Il est très important pour moi que Recticel reste en mains belges”, déclare son CEO, Olivier Chapelle.

Olivier Chapelle avait défini une stratégie claire pour Recticel, basée sur deux divisions fortes. Outre l’isolation thermique des bâtiments, Recticel devait également s’appuyer sur Engineered Foams, des mousses techniques souples destinées à des applications telles que l’insonorisation ou les matériaux médicaux. Après de nombreuses années difficiles, Recticel allait enfin récolter les fruits de cette stratégie. Mais la décision de l’actionnaire principal, Bois Sauvage, de vendre sa participation de 27,2% dans Recticel à son concurrent Greiner a contrecarré ces plans. Les Autrichiens ont rapidement lancé une offre hostile. Olivier Chapelle a trouvé le prix de l’offre ridiculement bas et s’est mis sur la défensive.

Afin de décourager Greiner, et de prouver aux autres actionnaires qu’il est possible de créer beaucoup plus de valeur, le CEO a cherché et trouvé un acheteur pour Engineered Foams, la branche qui intéressait le plus Greiner. Cela a abouti à un accord lucratif avec Carpenter en octobre. Greiner s’est battu, mais a jeté l’éponge en février. Il a vendu 22,6% de Recticel à l’industriel flamand Filip Balcaen. Entre-temps, Balcaen a également repris le reste de la participation de Greiner dans Recticel. De cette façon, Olivier Chapelle et son conseil d’administration ont pu éviter que Recticel ne tombe dans des mains étrangères.

Quelques mois plus tard, le soulagement est toujours aussi grand. “Les offres hostiles réussissent rarement et créent rarement de la valeur, déclare Olivier Chapelle, qui regrette toutefois d’avoir dû abandonner son plan pour l’avenir de Recticel. Mais nous sommes très heureux du plan B. C’était sans aucun doute la meilleure option. Recticel a un grand avenir en tant que pure player dans le domaine de l’isolation.”

Un ancrage belge

Le CEO admet que l’opposition à Greiner était initialement alimentée par la conviction sacrée qu’une telle prise de contrôle aurait été très préjudiciable à l’entreprise et à ses actionnaires. “Mais il est aussi très important pour moi de garder l’entreprise en mains belges, avec des actionnaires belges, un conseil d’administration belge et le centre de décision en Belgique.”

Qu’avec Balcaen, à travers sa société d’investissement Baltisse, un nouvel ancrage belge allait émerger, Olivier Chapelle ne pouvait le soupçonner à l’époque. “Mais c’est une excellente nouvelle, se réjouit-il. Nous avons appris à nous connaître entre-temps. Il est entrepreneur et cherchait une entreprise industrielle dans un secteur qui n’était pas trop différent de ses anciennes activités (revêtement de sol et de mur, Ndlr). Il a trouvé cela dans la société Recticel telle qu’elle est aujourd’hui. Il ne l’aurait peut-être pas fait avec de la mousse artificielle dedans. Je crois qu’il est là pour le long terme. Je veux grandir et il veut grandir.”

Olivier Chapelle, quant à lui, a déjà décroché son premier gros contrat en tant que pure player actif dans l’isolation. Recticel a récemment racheté le fabricant de panneaux d’isolation d’Europe centrale Trimo pour 164 millions d’euros. Et cela ne va pas s’arrêter là, semble-t-il.