Récemment, certaines entreprises cotées en bourse ont affiché des bénéfices et une croissance de leurs résultats exceptionnellement élevés. Mais attention, il est faux de penser que ces bons chiffres se maintiendront dans les années à venir.

Les flux de trésorerie, la croissance et le risque sont les trois piliers de l’évaluation, selon Aswath Damodaran, professeur de valorisation d’actions à la Stern School of Business. Au cours des 15 dernières années, la croissance des bénéfices et des flux de trésorerie des entreprises américaines, cotées en bourse, ont été anormalement élevés. Cela a fait grimper les valorisations de ces actions. Et ce sont les valeurs de croissance, en particulier, qui ont bénéficié d’une rentabilité sans cesse florissante.

Mais durant ces périodes, les investisseurs oublient souvent que les bénéfices finiront par revenir à leurs moyennes, explique Larry Swedroe, chercheur en investissement, dans une analyse récente publiée sur Morningstar. Les investisseurs surestiment la capacité des entreprises à maintenir la croissance des bénéfices supérieure à la moyenne pendant de longues périodes. Ce faisant, ils surestiment également les rendements qu’ils peuvent encore attendre de ces actions. Et ces moments de surestimation collective sont donc toujours synonymes de surévaluation collective.

Les investisseurs et les analystes commettent également l’erreur de projeter la croissance passée de certaines entreprises dans le futur. Les entreprises qui affichent une croissance des bénéfices, structurellement supérieure à la moyenne depuis 20 ans, ou plus, se comptent sur les doigts d’une main. Rien ne permet d’affirmer a priori que toutes les entreprises le feront. « Les chances de repérer le prochain Microsoft sont aussi élevées que celles de gagner au loto », affirme M. Swedroe.

Les analystes de Goldman Sachs arrivent à la même conclusion. Les entreprises qui continuent à afficher une croissance de 10 % de leur chiffre d’affaires pendant plus de dix ans sont peu nombreuses, sans parler de celles qui affichent une croissance de 20 %.

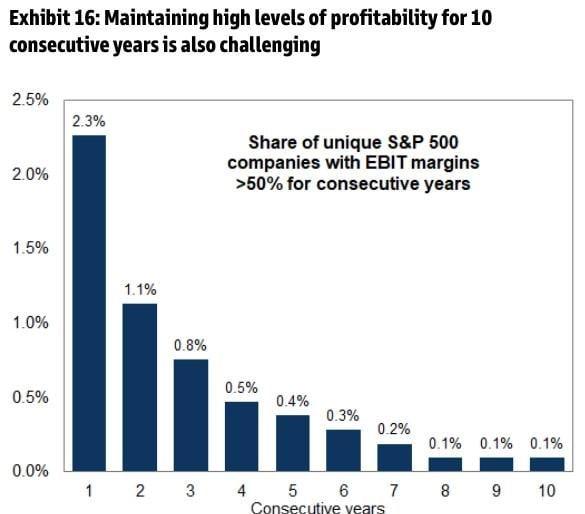

Il en va de même pour les entreprises qui réussissent à afficher des bénéfices d’exploitation élevés pendant longtemps.

Par le passé, les réglementations et la législation ont toujours été des éléments clés qui ont freiné la croissance, supérieure à la moyenne, de certaines entreprises et ramené leurs bénéfices à leurs moyennes historiques.

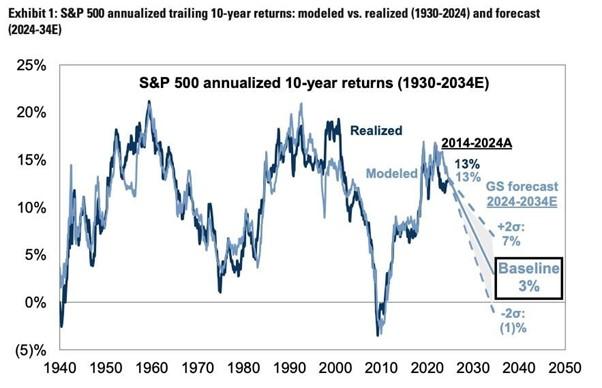

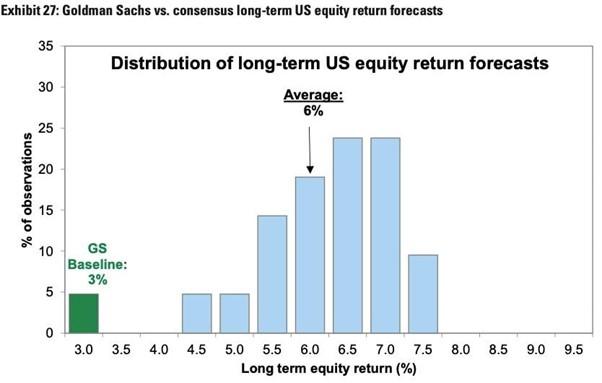

Actuellement, une croissance supérieure à la moyenne est l’une des raisons pour lesquelles les analystes de Goldman prévoient que le S&P 500 n’affichera qu’un rendement total de 3 % par an au cours des dix prochaines années. Corrigé de l’inflation, ce rendement sera encore plus faible. Au cours de la dernière décennie, l’indice vedette américain a affiché un rendement total de 13 %.

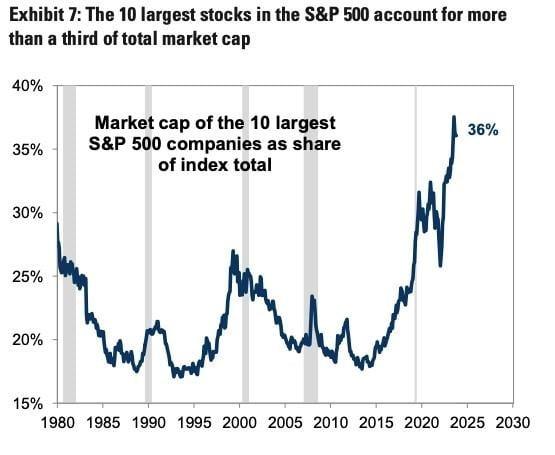

Une autre raison pour laquelle le S&P 500 pourrait décevoir au cours de la prochaine décennie est sa très forte concentration. Les dix premières entreprises représentent plus d’un tiers de l’indice.

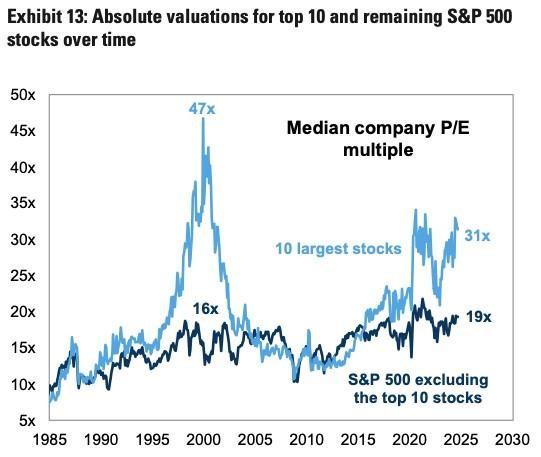

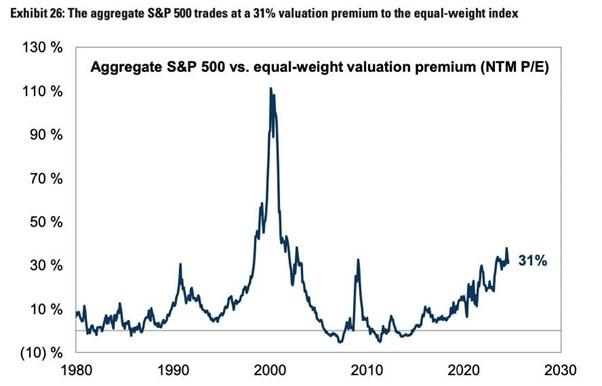

L’écart de valorisation, entre ces 10 premières entreprises et les 490 autres, a rarement été aussi important qu’aujourd’hui. Il n’y a qu’avant la bulle internet (crise des « dotcoms ») que cet écart de valorisation était encore plus important.

C’est pourquoi les analystes de Goldman s’attendent à ce que l’Equal Weight S&P – l’indice dans lequel les 500 sociétés sont pondérées de façon égale – surpasse l’indice pondéré par le marché au cours de la prochaine décennie. Dans ce dernier, le poids des entreprises est calculé en fonction de leur capitalisation boursière. Même par rapport à l’indice à pondération égale, le S&P 500 ordinaire affiche une prime d’évaluation importante.

Certes, les stratèges de Goldman sont plus pessimistes que leurs collègues. Mais pour ceux qui suivent leurs arguments, la position la plus importante du portefeuille type de Trends Investing peut être une option.

Les trois piliers de la valorisation d’actions

La valorisation d’actions s’articule autour de trois éléments : les flux de trésorerie, la croissance et le risque, affirme Aswath Damodaran. “Quel que soit le point de vue de l’investisseur, il doit avoir pour objectif de mieux comprendre ces trois éléments, dit-il. Si une entreprise vous attire en raison de sa marque, de sa gestion ou de quoi que ce soit d’autre, la question finale demeure toujours ce que vous retrouvez de ces attraits dans ses flux de trésorerie, sa croissance ou ses risques futurs.”