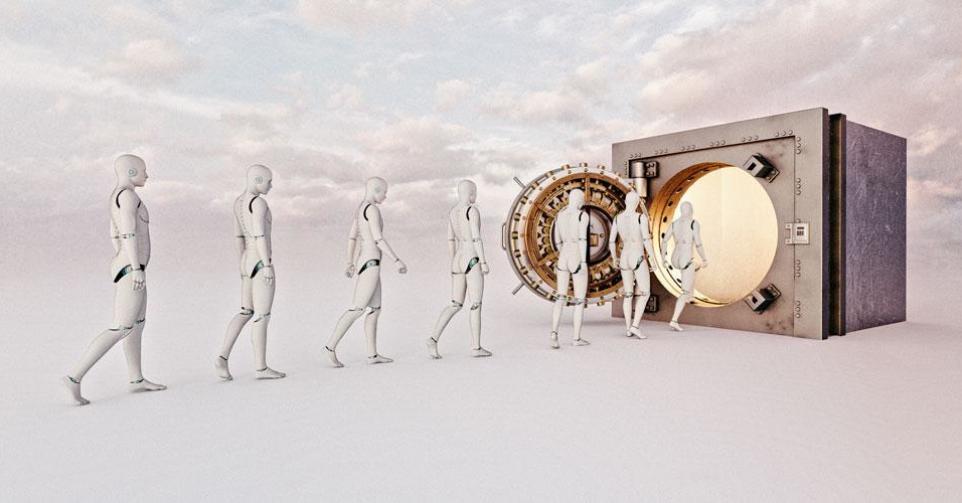

Les robots-conseillers au service de la banque privée

04-06-2019, 09:06

Mise à jour le: 29-05-2022, 15:01

Source: Trends-Tendances

7 min. de lecture

Vous avez repéré une erreur ou disposez de plus d’infos? Signalez-le ici