Malgré un contexte maussade et la menace d’une récession, les entreprises cotées ont globalement dévoilé de bons résultats cet été. Même si les écarts sectoriels sont importants, la confiance semble de mise.

Hausse des taux, envolée des prix de l’énergie et des matières premières, déprime des consommateurs, reconfinements en Chine, sanctions contre la Russie, etc.: les entreprises sont confrontées à de nombreux vents contraires. Des stratégistes comme Irene Tunkel de BCA Research ou Lisa Shalett de Morgan Stanley agitaient le spectre d’une “récession des bénéfices”. De sombres présages qui ne se sont pas concrétisés dans les chiffres.

Aux Etats-Unis, 75% des entreprises du S&P 500, l’indice phare de Wall Street, ont livré des chiffres supérieurs aux attentes selon le fournisseur de données Factset. En moyenne, leurs bénéfices ont progressé de 6,7% par rapport au deuxième trimestre 2021.

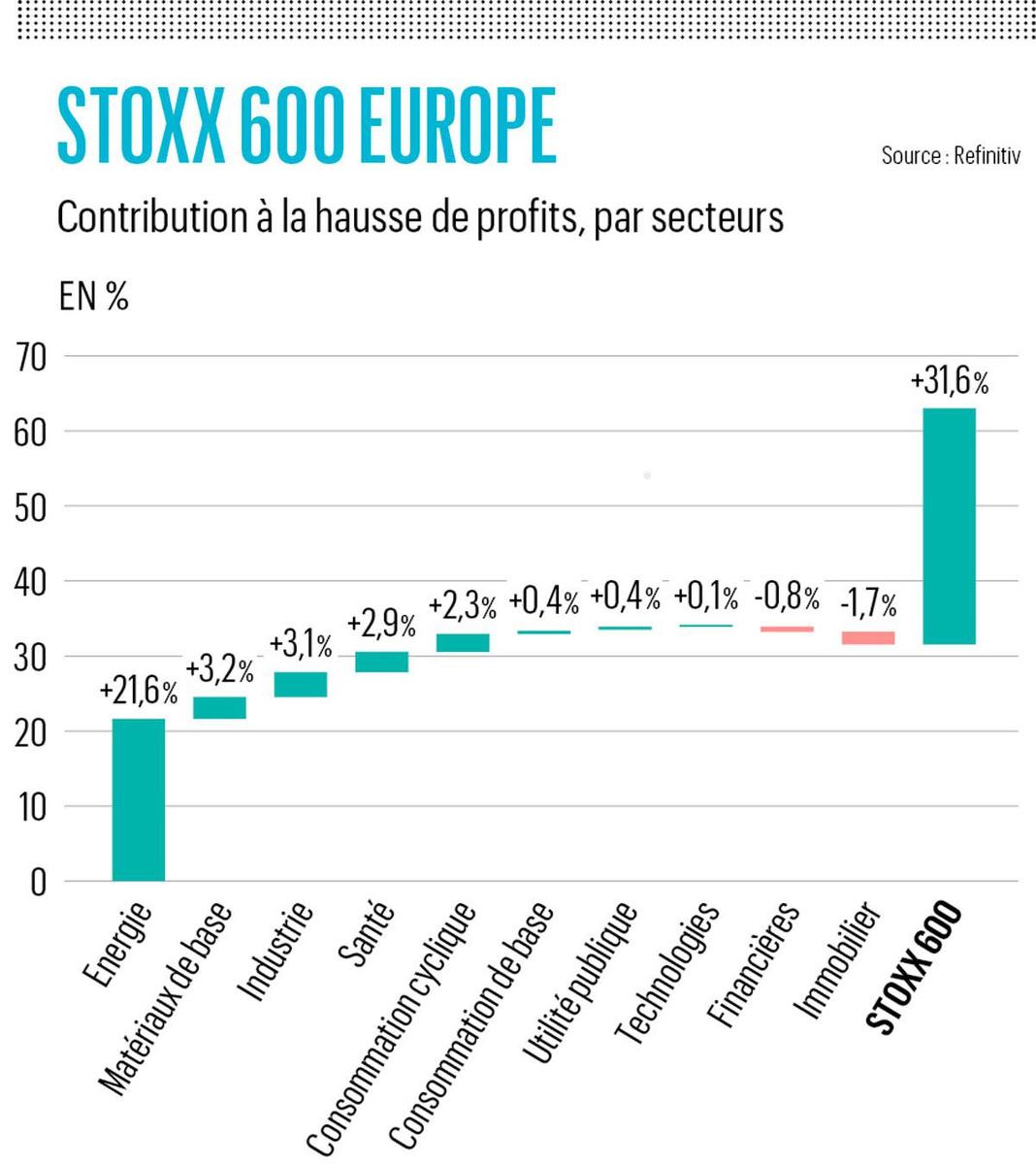

En Europe, il est même question de cru exceptionnel. La croissance bénéficiaire atteint 31,6% jusqu’à présent et moins de 3 entreprises sur 10 déçoivent, selon le fournisseur de données Refinitiv.

La croissance bien supérieure des bénéfices en Europe s’explique notamment par le recul de l’euro par rapport au dollar, ce qui gonfle les profits des multinationales européennes (profits réalisés en dollars et devises associées) et pèse sur les bénéfices des entreprises américaines actives en Europe.

Les bénéfices du Stoxx 600 ont aussi été gonflés par le secteur énergétique dont les profits ont quasiment triplé dans le sillage évidemment de l’envolée des prix du pétrole et du gaz. Cela représente une hausse de 21,6% des bénéfices de l’ensemble de l’indice (voir le graphique Stoxx 600 Europe).

Aux Etats-Unis, les profits des sociétés énergétiques se sont aussi envolés (+299% selon le dernier consensus de Factset), mais le poids de ce secteur est quasiment moitié moindre au sein du S&P 500.

De plus, le secteur financier américain a subi une lourde chute de ses bénéfices (-24,5%) en raison notamment du net ralentissement des activités de banque d’affaires (introductions en Bourse, fusions…) dans un contexte de chute des marchés boursiers. Hors secteur financier, le S&P 500 affiche une croissance bénéficiaire de 14,2%, selon Factset.

Des banques qui résistent

En Europe, les résultats des banques ont bien mieux résisté en raison de leur moindre exposition aux activités de banque d’investissement. Selon les dernières évaluations de Refinitiv, les bénéfices du secteur financier ont reculé de 6,5%. En simplifiant, la hausse des revenus d’intérêts dans le sillage de la remontée des taux a quasiment permis d’éclipser l’impact des provisions pour pertes sur crédit dans un contexte de ralentissement économique et de hausse des faillites.

Sur le Vieux Continent, seul le (petit) secteur immobilier accuse une forte baisse (-59,3%) de ses profits en raison d’effets de comparaison défavorables. Le géant allemand de l’immobilier résidentiel Vonovia a ainsi vu son bénéfice net chuter (malgré le rachat de son concurrent Deutsche Wohnen) en raison de dépréciations sur des participations et de plus-values moindres sur son patrimoine immobilier. Dans l’ensemble, les entreprises cotées européennes et américaines ont donc connu un bon deuxième trimestre. Toutefois, l’impact de l’inflation et du ralentissement de l’économie continuera de se faire sentir et risque même de s’aggraver au vu de l’évolution des indicateurs conjoncturels. Par exemple, l’indice Zew de sentiment économique des investisseurs allemands a chuté à -55,3 en août, au plus bas depuis 2008. La perspective d’une récession ne semble même plus à exclure, surtout en Europe où les problèmes d’approvisionnement en gaz continuent de faire s’envoler les prix de l’énergie et pourraient déboucher sur des rationnements cet hiver.

Confiance en Europe

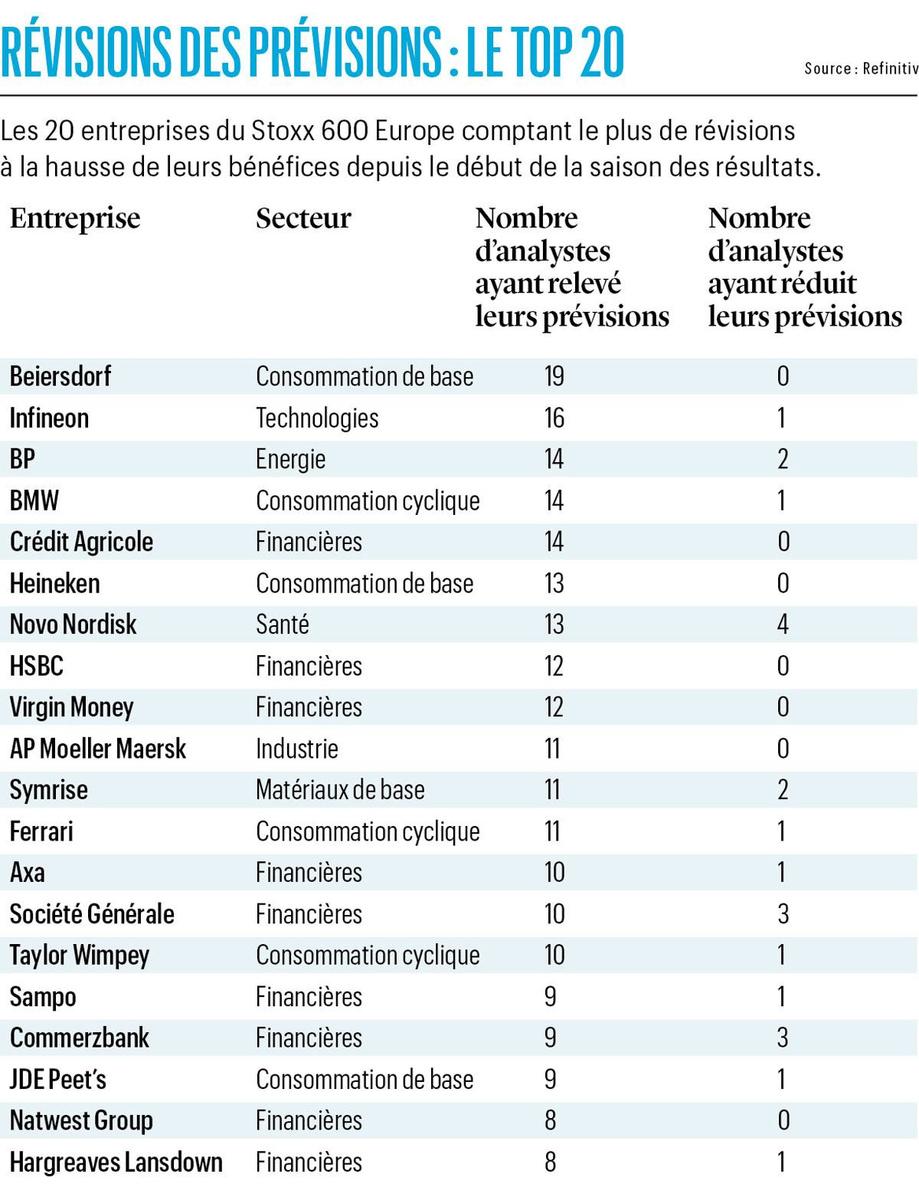

Malgré cet environnement incertain, c’est plutôt la confiance qui est de mise cet été. Refinitiv a compilé l’ensemble des révisions de résultats annuels par les analystes au sein du Stoxx 600. Dans 65% des cas, les estimations ont été revues à la hausse. Une vague d’optimisme qui concerne les entreprises de secteurs très divers comme vous pouvez le constater ci-contre (voir le tableau “Révisions de bénéfices: le top 20”). Aux Etats-Unis, les entreprises semblent plus prudentes, selon les données de Factset. Sur les 72 ayant émis des prévisions pour le 3e trimestre, 42 ont surpris négativement avec des estimations inférieures au consensus. Cela donne un taux de surprises négatives de 58% (42 sur 72), ce qui est sensiblement inférieur à la moyenne historique de 67%. Rappelons que traditionnellement, les analystes (américains) ont tendance à se montrer très optimistes quelques trimestres à l’avance et doivent ensuite progressivement revoir leurs attentes à la baisse. Il apparaît aujourd’hui que leurs prévisions sont plus raisonnables qu’à l’accoutumée et que les entreprises du S&P 500 pourraient maintenir une croissance bénéficiaire d’environ 6% au second semestre. In fine, les bénéfices et les perspectives des entreprises se révèlent ainsi bien plus solides qu’attendu tant en Europe qu’aux Etats-Unis. Il serait toutefois présomptueux d’en conclure qu’elles sont immunisées face aux tensions actuelles.

Tassement du S&P500

Hors secteur énergétique, le S&P 500 affiche, par exemple, un tassement de 3,7% de ses profits. De plus, la marge bénéficiaire nette de l’indice a reculé à 12,3% contre 13,1% un an plus tôt selon Factset. En Europe aussi, les analystes anticipent désormais des pressions sur la rentabilité au cours des prochains trimestres.

Cette compression des marges n’est pas une surprise dans un environnement d’envolée des coûts (salaires, matières premières, intérêts sur les crédits, etc.). Les entreprises ne parviennent pas à relever leurs prix de vente suffisamment (rapidement).

Qu’en retenir en tant qu’investisseur? Le premier élément est d’éviter d’agir dans la précipitation. Mi-juin, les Bourses sombraient dans un marché baissier (chute supérieure à 20% depuis le plus haut) et les commentaires étaient pessimistes à l’ouverture de la saison des résultats. Deux mois plus tard, les indices ont rebondi de plus de 10% (et même 20% pour le Nasdaq). Evidemment, les incertitudes demeurent nombreuses, comme l’évolution du dollar, l’approvisionnement en gaz et en électricité de l’Europe à partir de l’automne, les tensions géopolitiques autour de Taiwan ou l’inflation.

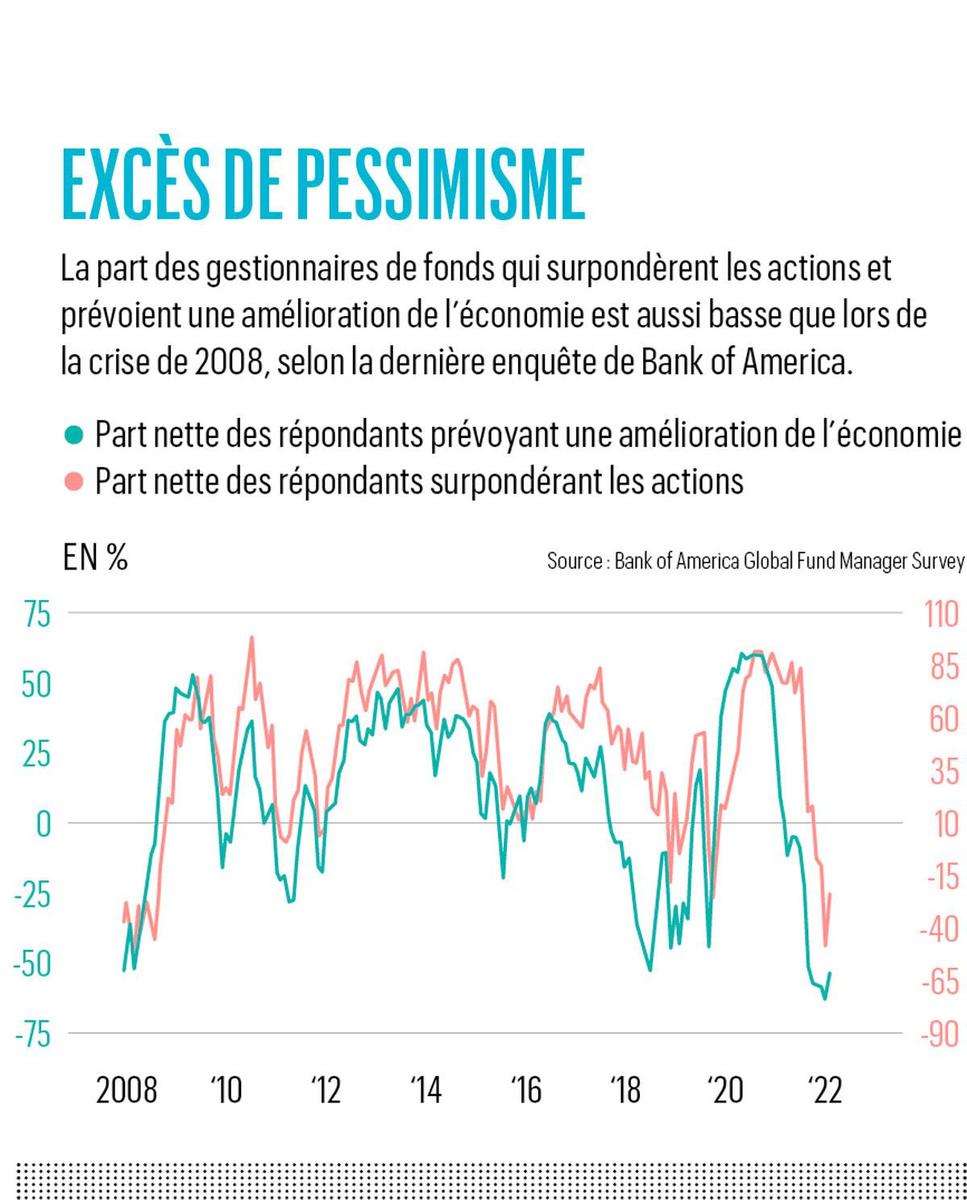

Mais le pire pourrait bien être passé. Selon la dernière enquête de Bank of America auprès des gestionnaires de fonds, “le sentiment reste baissier, mais plus de manière apocalyptique car les espoirs augmentent que les chocs de l’inflation et des taux prennent fin au cours des prochains trimestres”, selon Michael Hartnett, économiste en chef de Bank of America. La part nette des répondants qui surpondèrent les actions a ainsi rebondi à -26% en août contre -44% en juillet, le pire chiffre depuis la crise de 2008. Traditionnellement, un tel excès de pessimisme est plutôt favorable pour les Bourses car de nombreux gestionnaires ont allégé leurs positions en actions et devront tôt ou tard les compléter. Ce qui limite les flux de vente et gonfle les achats quand les indices remontent.

Rééquilibrage sectoriel

Reste à savoir quelles valeurs pourraient le plus en profiter! Les secteurs gagnants des derniers mois ne sont pas forcément les mieux positionnés. Le baril de Brent a rechuté à 92 dollars, loin du cours moyen de 113,9 atteint entre avril et juin. La croissance bénéficiaire du secteur énergétique devrait ainsi nettement ralentir au second semestre.

Le secteur des matières premières pourrait aussi être freiné par la rechute de 30% des prix du minerai de fer et du cuivre depuis les sommets de mars. Le géant Rio Tinto a par exemple d’ores et déjà annoncé une baisse de 29% de son dividende intérimaire.

Le secteur de la santé séduit par contre de plus en plus de stratégistes à l’heure actuelle, en raison de ses marges bénéficiaires élevées et de sa faible dépendance à la conjoncture. Mais si vous voulez miser pleinement sur une reprise des marchés, les valeurs de croissance (technologies, etc.) sont à plébisciter après leur plongeon du premier semestre. Les actions britanniques demeurent aussi largement sous-pondérées par les gestionnaires de fonds, ce qui pourrait leur offrir un potentiel de redressement.