Les conditions économiques restent floues pour les mois à venir. En dépit d’une analyse relativement similaire sur la croissance et l’inflation, les positionnements des fonds mixtes peuvent être très éloignés, entre posture défensive ou offensive sur les marchés boursiers.

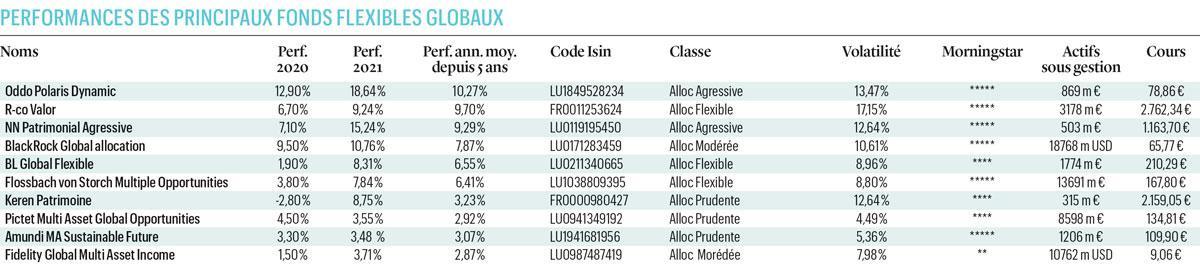

Les grands fonds flexibles enregistrent une année de bonne facture, avec des performances qui sont positives pour pratiquement tous les produits. Dans l’échantillon que nous avons pris en considération pour le tableau ci-dessous, mélange de fonds populaires appartenant à diverses catégories de fonds flexibles globaux, la performance est proche de 9% depuis le début 2021. Les encours des différents produits ont d’ailleurs été généralement orientés à la hausse durant les derniers mois. Nous avons récemment eu l’occasion de rencontrer plusieurs gestionnaires et spécialistes de la gestion mixte, afin qu’ils nous donnent leurs analyses sur les conditions macroéconomiques actuelles, ainsi que la manière dont ils positionnent leur portefeuille à l’entame des derniers mois de 2021.

Nous attendons une certaine normalisation pour 2022.”

Croissance soutenue

“J’ai l’humilité de reconnaître qu’il est actuellement difficile d’avoir un avis tranché sur la situation de l’économie globale, tant au niveau de la croissance à attendre pour les prochaines années que pour l’inflation, estime Guy Wagner, gestionnaire du fonds BL-Global Flexible. Je pense toutefois que les éléments pour avoir une croissance future plus forte ne sont pas réunis.”

Reste que cette croissance devrait encore se révéler relativement forte durant les prochains trimestres, en raison notamment des mesures de soutien titanesques et des campagnes de vaccination bien avancées dans les pays développés. “La croissance économique est d’un niveau élevé par rapport à l’historique de ces 10-15 dernières années, constate Yoann Ignatiew, gestionnaire de R-co Valor. Et celle des bénéfices semble être à nouveau en train d’accélérer tandis que les opérations de fusions & acquisitions sont en hausse.”

“Pour 2022, nous attendons une certaine normalisation, avec des plans de relance qui vont continuer de soutenir les économies. Mais l’inflation devra être suivie de près”, estime pour sa part Charles-Henri Kerkhove, directeur des investissements du multi-asset chez Fidelity International. Sur le long terme, les consommateurs occidentaux doivent s’attendre à payer plus cher pour certains biens et services.”

Inflation

Si les gestionnaires pensent généralement que la hausse des pressions inflationnistes est en partie transitoire, une certaine pression sur les coûts risque en effet de devenir structurelle, notamment en raison des hausses salariales. “Un grand nombre d’éléments autrefois déflationnistes comme l’impact de la globalisation ou les politiques budgétaires sont désormais inflationnistes“, complète Guy Wagner. Yoann Ignatiew constate que le marché obligataire ne semble pour le moment pas accorder de crédit à l’hypothèse d’une reprise économique forte accompagnée d’une accélération de l’inflation. “Mais le risque serait de sous-estimer l’impact de cette inflation sur les salaires dans des économies qui fonctionnent avec des niveaux de stocks très faibles”, avertit-il. Dans le même temps, le gestionnaire rappelle la possibilité de voir la Chine se montrer plus offensive, notamment avant la réélection prévue du président Xi Jinping, courant 2022.

Dans un contexte marqué par des taux obligataires qui seront maintenus bas, la seule alternative semble de se tourner vers les marchés boursiers, voire des placements alternatifs – du moins pour les gestionnaires qui ont cette liberté. Pour preuve: tous les fonds sont aujourd’hui sur des niveaux très élevés d’exposition aux Bourses, souvent proches de leur maximum autorisé. Pour Guy Wagner, lorsqu’on regarde l’exposition d’un fonds flexible, il faut donc aujourd’hui réfléchir différemment. “Avec 70% d’actions, j’estime que mon portefeuille est aujourd’hui moins risqué que certaines stratégies exposées à 30% sur les Bourses. Il ne faut plus avoir une vision fixe des classes d’actifs, mais regarder davantage si ces classes d’actifs sont risquées (actions à croissance élevée, petites et moyennes capitalisations, dette émergente/entreprise) ou non risquées (actions défensives, obligations gouvernementales, actions à dividende). Dans cette optique, ma stratégie est aujourd’hui en grande partie défensive.”

Pari chinois

Chez R-co Valor, Yoann Ignatiew indique avoir relevé son exposition sur le marché européen, dans un contexte où la croissance continentale devrait rester soutenue en 2021 et 2022, avec moins de pressions inflationnistes qu’aux Etats-Unis. “Les flux financiers sont d’ailleurs en train de revenir vers l’Europe, avec des élections allemandes qui pourraient être décisives s’il s’agit d’assouplir encore davantage l’orthodoxie budgétaire des pays de l’Union.

Le portefeuille du gestionnaire reste en tout cas très largement acquis aux marchés boursiers, avec une exposition défensive sur les mines et les liquidités qui s’est réduite de 33 vers 19% depuis le début de l’année. “Nous avons renforcé certaines positions qui ont encore du potentiel de hausse dans le cadre d’une normalisation des économies, et nous sommes revenus sur certaines technologiques chinoises (Tencent, Alibaba, VIPShop), lourdement pénalisées ces derniers temps. Aujourd’hui, nous considérons l’ajustement terminé sur ces valeurs.”

> Lire aussi: Investissements: ces perles boursières souvent ignorées

Actifs réels

Pour le fonds Fidelity Global Multi Asset Income, l’objectif est moins sa performance absolue que la nécessité de dégager un rendement attractif, souligne à son tour Charles-Henri Kerkhove. La répartition de ses actifs sous gestion y est dès lors très diversifiée. “Nous avons fortement renforcé notre exposition sur les actifs réels, que ce soit sur certaines formes d’immobilier (kots, logistique) ou sur des projets d’infrastructure”, précise le gestionnaire. Autre diversification: s’exposer sur la dette chinoise, que ce soit sur les obligations d’Etat dans un contexte où la banque centrale dispose encore d’une marge d’assouplissement de ses taux, ou sur le marché de la dette d’entreprise à haut rendement sur des émetteurs financièrement sains et peu exposés à la problématique des réglementations locales.”C’est une poche que nous avons relevée depuis le début de l’année, et qui représente désormais 13,5% de nos actifs sous gestion”, conclut le gestionnaire.

Une nouvelle déclinaison pour R-Valor

R-co Valor est un des fonds flexibles les plus appréciés des investisseurs belges. Il avait déjà reçu une déclinaison “équilibrée” qui a rencontré beaucoup de succès, affichant désormais des actifs sous gestion supérieurs à 500 millions d’euros. Rothschild Gestion vient d’annoncer le lancement d’un autre fonds exposé globalement sur les Bourses, cette fois avec une approche durable: R-co Valor 4 Change Global Equity. “Notre optique est de proposer une version durable avec des positions différentes de celles que nous avons dans le fonds mixte”, explique Yoann Ignatiew, également gestionnaire de ce produit. Ce fonds accompagnera la transition énergétique dans tous les secteurs afin de les guider vers “des comportements plus vertueux”. A noter que 48% des positions sont actuellement communes aux deux stratégies.