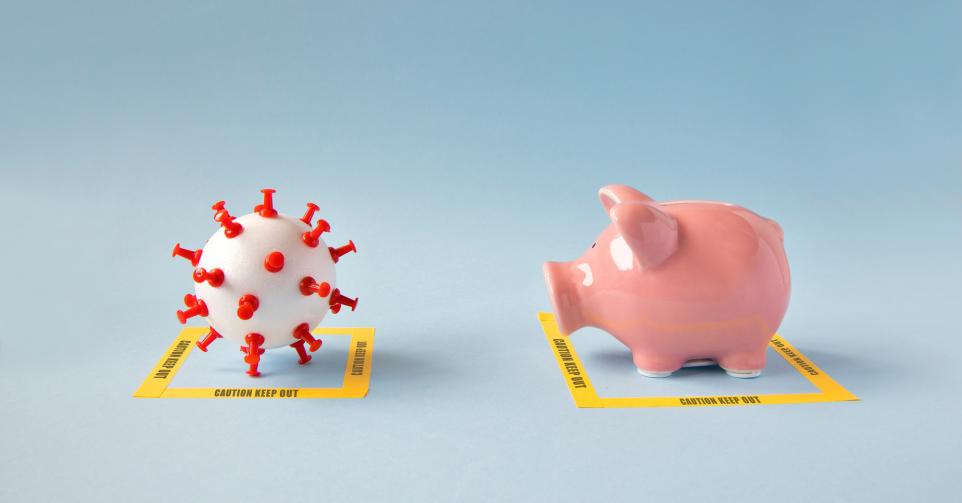

Plus de 20 milliards injectés dans les entreprises belges: pour quelle efficacité?

Daan Killemaes

Economiste en chef de Trends Magazine (NL)

Economiste en chef de Trends Magazine (NL)

Source: Trends-Tendances

8 min. de lecture

Vous avez repéré une erreur ou disposez de plus d’infos? Signalez-le ici