Bonne nouvelle pour les chefs d’entreprise. Le gouvernement va abaisser l’impôt des sociétés pour les PME à 20 %. Indépendants et entrepreneurs vont donc être moins taxés. Sauf que ce cadeau fiscal sera gâché par une série de mauvaises surprises. Alors, quel impact pour les sociétés de management ? Se mettre en société devient-il plus intéressant ? Pas sûr. Voici pourquoi.

“Beaucoup de PME vont payer plus d’impôt après qu’avant la réforme. ” ” Le gouvernement veut dissuader le passage en société. ” ” Il va sanctionner beaucoup de PME sans raison. ” Alors que certains avaient fini par douter qu’elle ne voie le jour, le gouvernement a finalement accouché, le 26 juillet dernier, en pleine torpeur estivale, de sa fameuse réforme de l’impôt des sociétés. Mais le moins que l’on puisse dire, c’est que cette réforme tant attendue ne fait guère l’unanimité dans les rangs des principaux intéressés et de leurs conseillers fiscaux. Certes, l’Isoc va baisser. Mais cette baisse, annoncée à grand fracas, s’accompagne d’une multitude de mesures, plus ou moins discrètes, qui vont alourdir la facture de nombre d’indépendants et d’entrepreneurs. On pense notamment à la rémunération minimum du dirigeant d’entreprise qui passera à 45.000 euros.

La carotte

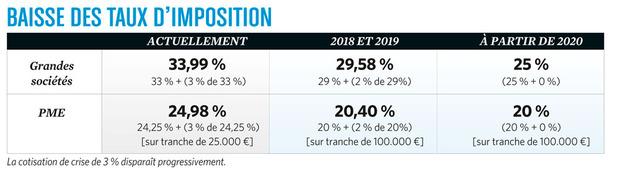

Mais avant de détailler ces diverses restrictions, petit rappel de la mesure phare de ce paquet fiscal qui est sans conteste la baisse du taux facial (voir infographie intitulée ” Baisse des taux d’imposition “). Techniquement, celle-ci se fera en deux temps. Dès 2018, le taux passera à 29 %, contre 33 % actuellement. A ce taux de base, il faut bien entendu ajouter une contribution de crise de 2 % (au lieu de 3 %), ce qui fixe donc le taux précédemment cité à 29,58 % (contre 33,99 % aujourd’hui).

Dans un deuxième temps, ce taux de 29 % passera ensuite à 25 % en 2020. La cotisation de crise de 2 % sera quant à elle supprimée. Au final, d’ici deux ans, en 2020, le taux ordinaire de l’impôt des sociétés ne se montera donc plus qu’à 25 %. Il descendra ainsi sous la barre symbolique des 30 %. Voilà qui a de quoi réjouir les organisations patronales qui réclamaient une baisse de l’Isoc depuis longtemps. La Belgique fera bientôt jeu égal avec ce qui se pratique chez ses voisins (25 % aux Pays-Bas, 30 % en Allemagne, 33 % en France). Bonne nouvelle donc. Surtout que les PME seront encore plus chouchoutées. La baisse sera plus forte et plus rapide pour elles : 20 % dès l’an prochain, jusqu’à 100.000 euros de bénéfice.

En clair, cela veut donc dire que dès 2018, une PME avec un bénéfice de 75.000 euros ne paiera plus que 20 % d’impôts, soit 15.000 euros (hors cotisation de crise). Si son bénéfice s’élève à 150.000 euros, elle paiera alors 20 % sur la première tranche de 100.000 euros et 29 % sur le solde de 50.000 euros, soit au total 34.500 euros d’impôts (ce qui équivaut à un taux moyen d’imposition de 23 %, contre 24,98 % aujourd’hui).

Le bâton

Forces vives de notre économie, indépendants et entrepreneurs paieront donc bientôt moins d’impôts. ” C’est un signal positif “, se félicite Pierre-François Coppens, juriste, conseil fiscal et auteur de l’ouvrage La fiscalité des sociétés belges en 2017. Même son de cloche du côté de Nicolas de Limbourg, associé chez PwC, pour qui ” la baisse est appréciable, même si ce n’est pas encore le nirvana “. Confirmation également chez Emmanuel Degrève, conseil fiscal et fondateur de Deg & Partners qui voit dans cette diminution ” un pas dans la bonne direction “.

Le gouvernement a décidé de supprimer certains dispositifs existants qui avantagent ceux qui choisissent d’exercer leur activité professionnelle au travers d’une société.

Un pas dans la bonne direction ? Reste à voir, en effet, si cette baisse du taux facial pour les PME créera réellement un appel d’air. Car comme l’a clairement précisé notre grand argentier, Johan Van Overtveldt, la réforme sera ” budgétairement neutre “. Pas question de voir rentrer moins d’argent dans les caisses de l’Etat. Au contraire ! Donc, ” il va falloir avaler des couleuvres “, ajoute Emmanuel Degrève. Lesquelles ? Il faudra voir les textes définitifs. Mais selon les documents dont nous avons pu prendre connaissance au moment d’écrire ces lignes, il se confirme que l’une des pistes principales envisagées par le gouvernement pour contrebalancer la baisse du taux facial promise aux PME sera loin d’être indolore puisqu’elle visera la rémunération minimale du dirigeant d’entreprise. Celle-ci va être sérieusement majorée pour passer de 36.000 euros à 45.000 euros. Donc si vous avez une entreprise unipersonnelle, avec des revenus imposables de 46.000 euros, vous serez obligé dès 2018 de vous verser un salaire de 45.000 euros pour bénéficier du tarif réduit de 20 %. Neutralité budgétaire oblige, ” on sent bien en effet que le but du gouvernement est ici de récupérer en précompte professionnel et en cotisations sociales ce qu’il abandonne à l’impôt des sociétés “, observe Pierre-François Coppens. Même si une rémunération inférieure à 45.000 euros n’entraînera toutefois pas de sanction si elle est au moins égale au revenu imposable de la société.

Un double châtiment

Ceci dit, pour éviter que des milliers d’indépendants et de professions libérales ne passent massivement en société et évitent ainsi d’être taxés à titre de revenus professionnels à l’impôt des personnes physiques (IPP), le gouvernement Michel a prévu ” un double châtiment “, pointe Denis-Emmanuel Philippe, avocat spécialisé en droit fiscal (Bloom Law) et professeur à l’Université de Liège. Au cas où cette condition de rémunération minimale de 45.000 euros ne serait pas respectée, la PME ne bénéficiera plus du taux réduit. Mais en plus elle devra s’acquitter d’une pénalité de 10 % pour cause de rémunération insuffisante. Plus concrètement, si une PME clôture l’année avec un résultat imposable supérieur à 45.000 euros mais paie moins de 45.000 euros de salaire à son dirigeant, elle devra, outre le fait d’être taxée au taux plein, s’acquitter d’une ponction de 10 % sur la différence entre la rémunération effectivement versée et ces 45.000 euros. Par exemple, une PME qui ne verse que 40.000 euros de salaire à son dirigeant devra payer une amende de 10 % sur la différence de 5.000 euros, soit 500 euros. Pour Pierre-François Coppens, la raison d’être de cette double sanction est clairement de ” freiner le passage en société “. Un avis que partage Denis-Emmanuel Philippe pour qui ces nouvelles dispositions ont effectivement pour objectif de ” dissuader les entrepreneurs en personnes physiques de passer en société “. Même si, fait remarquer Nicolas de Limbourg (PwC), ” on a remis le curseur là où il était voici quelques années avant l’augmentation du précompte mobilier, c’est-à-dire à un endroit où l’effet du taux réduit de 20 % (sur la première tranche de 100.000 euros) combiné au précompte mobilier de 30 % conduit à une pression fiscale moindre si l’on exerce en société, par rapport à la situation où l’on exerce en personne physique (53 – 54 % d’impôt, additionnels communaux compris) “.

Mauvaises surprises

Si se mettre en société redevient donc intéressant sur papier, cela reste nettement moins évident dans les faits. Pourquoi ? D’abord parce que le gouvernement a, comme nous venons de l’expliquer, prévu une double sanction. Ensuite parce qu’il a aussi décidé de supprimer certains dispositifs existants qui avantagent ceux qui choisissent d’exercer leur activité professionnelle au travers d’une société. Exemple : vous souhaitez retirer du cash de votre société sans être taxé ? L’an prochain, ce ne sera plus possible (lire l’encadré ” Fini de retirer du cash sans être taxé ” plus bas). Dès que votre société aura amassé des réserves, il faudra payer des impôts. Jusqu’à présent, on pouvait en effet retirer de l’argent liquide de sa société sans être taxé par le biais de la réduction de capital. ” Mais suivant l’accord gouvernemental, explique Denis-Emmanuel Philippe, une partie de la réduction de capital sera désormais requalifiée en distribution de dividende. ” Conséquence, elle sera soumise au précompte mobilier proportionnellement à la quote-part des réserves taxées encore présentes dans la société sur le montant du capital libéré augmenté des réserves taxées. ” Comme s’il y avait quelque chose d’abusif à récupérer sa mise de fonds “, lance Pierre-François Coppens, qui trouve la mesure choquante.

Choquante aussi, estime Pierre- François Coppens, est l’augmentation des amendes en cas d’absence ou d’insuffisance de versements anticipés. ” L’addition risque en effet d’être salée pour les retardataires (lire ” La chasse aux versements anticipés “lplus bas). ” Autre mesure qui, dans un registre différent, va faire mal : la taxation des plus-values. Selon les divers documents que nous avons pu consulter, le gouvernement s’apprêterait en effet à taxer les PME qui détiennent un portefeuille de titres. Concrètement, les plus-values réalisées sur la vente d’actions ne seraient plus exonérées que si la société détient une participation d’au moins 10 % dans l’entreprise concernée ou si cette participation s’élève à 2,5 millions d’euros. Inutile de préciser que ” cela va pénaliser beaucoup de sociétés belges qui investissent en Bourse, note Denis-Emmanuel Philippe (Bloom Law). Sont particulièrement visées les sociétés patrimoniales, mais aussi les sociétés opérationnelles qui investissent leurs liquidités excédentaires dans des actions cotées “. Et dire que pendant ce temps-là, en France, Emmanuel Macron supprime l’ISF sur les valeurs mobilières et fait passer un message clair : récompenser celles et ceux qui prennent des risques et investissent. D’autant plus vexatoire pour les contribuables belges que la suppression de la déduction à 120 % pour les voitures électriques va elle aussi à l’encontre de l’air du temps (lire l’encadré ” Avantage raboté pour les voitures électriques ” plus bas). Quant aux ” frais prépayés “, ils seront systématiquement rejetés. Fini de diminuer le bénéfice imposable avec des dépenses anticipées (loyers, etc.). Dans la mesure où elles sont liées à un exercice ultérieur, elles ne seront plus déductibles qu’au cours de cet exercice ultérieur. Bref, on l’aura compris : toutes ces mesures font que l’on reprend d’une main ce que l’on donne de l’autre. La baisse du taux à 20 % pour les PME, qui a tout d’une réduction appréciable, ” est hélas compensée par une série de mesures qui augmentent la base imposable “, déplore Pierre-François Coppens.

Un précompte mobilier toujours à 30 % !

Et ce n’est pas encore fini. Car là où les choses se corsent encore un peu plus, c’est que, pour les PME, il faut en outre tenir compte de l’incidence du précompte. On le sait, les indépendants qui travaillent en société ont l’habitude de couvrir leurs dépenses privées en s’attribuant un salaire et/ou en se distribuant des dividendes. Des dividendes qui sont bien évidemment soumis au précompte mobilier. Or, celui-ci est en quelques années passé de 15 à 27 %. Depuis le 1er janvier, il se monte même à… 30 % ! Résultat des courses ? Un impôt des sociétés à 20 %, cumulé à un précompte de 30 % sur les 80 % restants après le paiement de l’Isoc, conduit à un taux moyen de taxation de 44 %, soit une charge globale qui reste très nettement excessive pour un investissement à risque, estime Thierry Afschrift. L’avocat et professeur de droit fiscal à l’ULB écrivait à ce propos dans un récent numéro de Trends-Tendances que ” le raisonnement qui dissuade nombre de créateurs d’entreprises est que s’ils échouent, ils perdent tout leur investissement tandis que s’ils réussissent, l’Etat s’appropriera la moitié de leurs bénéfices “. Pour Pierre-François Coppens, ” un signal positif de ce gouvernement vis-à-vis des investisseurs serait de revenir au plus tôt au taux de précompte mobilier de 27 % “. En attendant, les indépendants qui décideraient de passer en société devraient pouvoir en principe, dans le cadre de cette réforme de l’impôt des sociétés dont les contours précis doivent encore être dévoilés par le gouvernement, ” bénéficier du précompte mobilier réduit de 15 % (VVPR bis), dès lors qu’ils détiennent des actions nominatives émises suite à des apports en cash et attendent trois ans avant de procéder à une distribution de dividendes “, précise Denis-Emmanuel Philippe. Dans ce cas, la pression fiscale globale retomberait à 32 % sur la première tranche de 100.000 euros.

Bref, on l’aura compris : toutes ces mesures font que l’on reprend d’une main ce que l’on donne de l’autre.

Dans le collimateur du fisc

Cela étant, passer en société ne présente pas non plus que des avantages. Faut-il le rappeler, exercer en société est aussi synonyme d’inconvénients d’ordre pratique (payer un comptable, présenter des comptes annuels, etc.). Par ailleurs, il faut savoir que les sociétés de management sont depuis quelque temps dans le collimateur du fisc. Comme nous l’expliquions dans un précédent numéro (lire Trends-Tendances du 29 juin 2017), elles font même l’objet cette année de contrôles renforcés. En cause : les management fees forfaitaires. C’est-à-dire les factures de management non détaillées, que rejette de plus en plus l’administration. Pour éviter d’avoir des ennuis avec son contrôleur, mieux vaut disposer de time-sheets, de mails, de preuves de déplacement, de PV de réunion, etc. Management fees, montages immobiliers, type de voiture, modèle de smartphone, etc. : ” Tout doit être justifié, constate Pierre-François Coppens. L’administration se veut moralisatrice et culpabilise le contribuable quelle que soit l’opération. Selon elle, pas besoin d’un smartphone dernier cri pour téléphoner, ou d’un deuxième véhicule professionnel plus petit (une Smart à côté d’une Tesla, par exemple), pour se garer en plein centre de Bruxelles quand on doit y ren-contrer un client. Comme s’il fallait absolument tendre vers l’impôt plutôt que de s’y soustraire légitimement. Le comportement du contribuable soucieux de réduire l’impôt correspond pourtant à celui d’un bon père de famille. Or, l’optimisation ou la planification fiscale deviennent presque aujourd’hui des comportements coupables. La planification fiscale devient presque une injure. On ne combat plus seulement la fraude mais aussi toutes les ficelles qui permettent simplement de réduire en toute légalité ses impôts “, confie le fiscaliste. En fait, l’administration fiscale ne vérifie plus le caractère professionnel d’une dépense ou pas, mais elle juge carrément de sa nécessité, ce qui est tout différent. Pourtant, elle n’a pas le droit, soutient Denis-Emmanuel Philippe : ” Le fisc ne peut pas juger de l’opportunité d’une dépense, il ne lui appartient pas de dire au contribuable qu’une de ses deux voitures n’est pas nécessaire. ”

Surtout pour les gros revenus

Mais alors, en définitive, cette baisse de l’impôt pour les PME : vrai cadeau ou réforme symbolique ? Que vont y gagner les sociétés de management et les professions libérales ? Est-il vraiment intéressant de passer en société, et si oui à quelles conditions (voir infographie ” Qui va gagner quoi ? ” plus haut) ? La plupart des spécialistes vous diront que cela dépend du niveau du bénéfice taxable de la société, du train de vie de son dirigeant et de ce dont il a besoin pour couvrir ses dépenses privées. ” Pour les gros revenus, l’intérêt de passer en société se renforce avec la réforme “, estime Denis-Emmanuel Philippe. Motif ? Plus le bénéfice est important, moins l’effet de la double sanction se fera sentir. Par contre, pour tous les autres, qui constituent la grande majorité, c’est nettement moins évident. Compte tenu des frais inhérents à la gestion d’une société et de la règle des 45.000 euros, ceux qui dégagent des revenus moins importants vont réfléchir à deux fois avant de franchir le pas. Pensons à tous ceux qui réalisent entre 30.000 et 80.000 euros de chiffre d’affaires par an. ” A ce niveau-là, sachant aussi que le train de vie et le besoin de revenus influencent considérablement les choix, l’impôt des personnes physiques reste compétitif “, estime Emmanuel Degrève. Car il n’est pas certain en effet que ” les petites PME, qui ont relativement peu de charges et un chiffre d’affaires qui n’est pas substantiel, vont y gagner “, résume Pierre-François Coppens. Bref, cette baisse de l’impôt des sociétés devrait avoir un intérêt limité pour la plupart des indépendants, n’en déplaise à l’équipe de Charles Michel… qui dit pourtant défendre les PME.

Autre mesure qui va faire mal : les réductions de capital seront dorénavant requalifiées en distribution de dividende. Elles seront donc soumises au précompte mobilier de 30 %, et cela en proportion des réserves taxées et des réserves immunisées présentes dans la société.

Prenons le cas de Monsieur Dupont, résident belge, qui est actionnaire de sa propre société et qui a fait, au cours des 20 dernières années, des apports en espèces et en nature (apport d’immeubles, d’actions, etc.) pour un montant de 5 millions d’euros. Au fil des années, cette dernière a accumulé des réserves taxées pour un montant de 10 millions d’euros et dispose de liquidités excédentaires pour 1 million d’euros. Monsieur Dupont souhaiterait retirer ce cash de sa société, tout en évitant le précompte mobilier. A l’heure actuelle, la réduction de capital par remboursement aux actionnaires de leur apport initial (remboursement du “capital libéré”) constitue une alternative attrayante au paiement d’un dividende, dès lors qu’elle ne donne en principe pas lieu au précompte mobilier. Mais la donne changera en 2018. Ainsi, la réduction de capital sera passible du précompte mobilier (en principe au taux de 30%) proportionnellement à la quote-part des réserves taxées encore présentes sur le montant du capital libéré augmenté des réserves taxées. La réduction de capital de 1 million d’euros sera donc soumise au précompte mobilier à hauteur de 66 % (10.000.000 euros / 5.000.000 euros + 10.000.000 euros, soit 666.666 euros). Cette nouvelle mesure conduira donc au prélèvement d’un précompte mobilier de 200.000 euros (666.666 euros x 30 %).

Plus les réserves taxées seront importantes par rapport au capital libéré, plus la facture fiscale sera lourde. Un conseil donc : tout contribuable actionnaire dans une société dont le capital est important et qui souhaite procéder ou participer à une opération de réduction de capital doit l’organiser sans tarder, faute de quoi il s’expose à supporter de plein fouet les effets indésirables de cette nouvelle mesure, applicable aux réductions de capital opérées à compter du 1er janvier 2018.

Ici aussi, la mesure n’a pas de quoi réjouir. Le taux d’intérêt de base en matière de versements anticipés est fortement majoré. Les entreprises qui ne paient pas l’impôt de manière anticipative vont encourir une “pénalité” qui va tripler. Actuellement, le taux est de 2,25 % ; il passera donc à 6,75 % au 1er janvier 2018. Quant aux intérêts de retard, ils seront au minimum de 2 %. Quant à la sanction pour non-déclaration, elle sera progressivement portée à 40.000 euros.

Les voitures totalement électriques ne seront plus déductibles à 120 % comme actuellement, mais à 100 % à partir de 2020. Là aussi, la mesure ne va guère faire plaisir. Certes, la déductibilité à 120 % avait sans doute pour effet d’aider Tesla à vendre ses Model S qui dépassent les 100.000 euros et moins les Zoe de Renault ou les Leaf de Nissan. Quant à la déductibilité des véhicules qui oscille aujourd’hui entre 50 et 100 %, ce taux devrait être resserré, toujours sur la base des émissions de CO2.