AB InBev est coté depuis le 30 septembre dernier en Bourse de Hong Kong. C’est la société Budweiser Brewing Company Apac qui regroupe ses activités en Asie et dans la région du Pacifique. La Chine revêt une importance toute particulière aux yeux du groupe belgo-brésilien : il s’agit en effet du plus grand marché brassicole au monde.

Budweiser Brewing Company Apac (Apac, pour Asie- Pacifique) a fait il y a quelques semaines son entrée en Bourse de Hong Kong. Pour la filiale asiatique d’AB InBev, la Budweiser sera la clé de voûte de sa présence en Asie grâce, surtout, à la Chine : ce pays est en effet le plus grand consommateur de la pils américaine, avant même les Etats-Unis. Budweiser Brewing Company Apac doit à la Chine 70 % de son chiffre d’affaires et de son bénéfice.

Selon le bureau d’études britannique spécialisé Plato Logic Limited, les Chinois ont consommé l’an dernier 21 millions d’hectolitres de Budweiser, un produit d’ailleurs brassé sur place. Or, cette quantité ne représente pas plus de 4,3 % du marché local. La Chine est, de loin, le plus grand marché brassicole du monde : des deux milliards d’hectolitres consommés en 2018 sur la planète, 381 millions l’ont été là-bas, calcule l’Office national de la statistique. Et encore, ce chiffre ne concerne que les brasseurs d’une certaine taille. Si l’on tient compte des résultats non officiels des nombreux brasseurs locaux de moindre envergure, il grimpe à 488 millions d’hectolitres. A titre de comparaison : aux Etats-Unis, deuxième marché du monde, la consommation de bière n’a pas dépassé l’an dernier les 238 millions d’hectolitres.

Bénéfice par bière

Malgré ces volumes colossaux, la Chine est, pour une grande part de l’industrie locale, un marché plutôt difficile. Nombre de ses brasseries sont vieillissantes et misent peu sur l’innovation. Et l’absence d’infrastructures explique la pléthore de producteurs, dont les frais fixes sont dès lors élevés et la qualité des produits, fluctuante. Pendant des dizaines d’années, le marché chinois a été porté par les volumes – les quantités produites se devaient donc d’être énormes. L’exemple le plus parlant est celui de la Snow. Avec 108 millions d’hectolitres consommés (un million encore en 1996), la marque du brasseur coté en Bourse, China Resources Beer, est numéro 1 dans le Céleste Empire. Elle est également la bière la plus bue du monde… mais quasi inconnue à l’étranger.

La filiale asiatique d’InBev est le brasseur le plus rentable de Chine.

Malgré le leadership de la Snow, China Resources Beer est loin, très loin, de réaliser le chiffre d’affaires et le bénéfice d’AB InBev. D’autant qu’en Chine, le belgo-brésilien a revu sa stratégie, mais pas seulement : ” Nous attachions autrefois beaucoup d’importance à l’augmentation de volume, a admis cet été Carlos Brito, le CEO du groupe, à l’occasion d’une interview accordée à Trends-Tendances. Mais depuis une dizaine d’années, nous nous concentrons davantage sur le chiffre d’affaires et le bénéfice par bière vendue, aux Etats-Unis et plus encore en Chine où les différences de prix sont nettement plus marquées que sur un marché mature. La Budweiser – la marque connaît un succès retentissant en Chine – coûte cinq fois plus cher qu’une simple bière. Et la Stella Artois rapporte 10 fois plus qu’une pils classique. ”

Stella, Hoegaarden, Leffe…

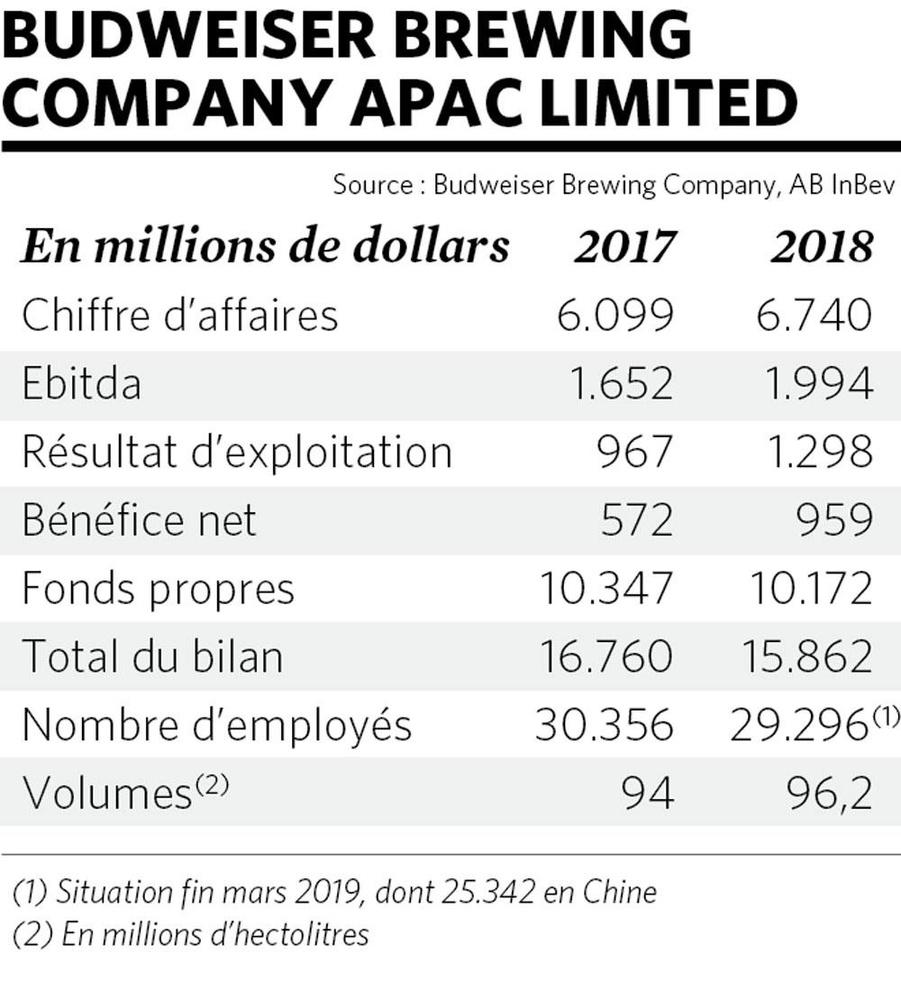

Pour Budweiser Brewing Company Apac, les volumes ne sont donc pas le principal critère. Ils ont augmenté l’an passé d’un petit 2 %, alors que le chiffre d’affaires et le bénéfice s’envolaient. L’entreprise s’investit principalement dans les marques onéreuses et surtout, internationales, Budweiser en tête. Elle possède également les belges Stella Artois, Leffe et Hoegaarden (laquelle, tant en Chine qu’au Vietnam, est brassée localement), la pils allemande Beck’s et la mexicaine Corona, dont le chiffre d’affaires en Chine a augmenté d’un facteur 25 en quatre ans.

Pourquoi cet engouement chinois pour les bières chères ? L’urbanisation, et l’augmentation des revenus qu’elle engendre, entraîne une augmentation de la demande de bières de marque. Le consommateur chinois veut davantage de qualité. Alors que le marché brassicole au sens large a reculé ces cinq dernières années, celui des bières prestigieuses n’a cessé de progresser. Les bières artisanales sont elles aussi de plus en plus prisées, surtout parmi la population jeune. Budweiser Brewing Company ne s’y est d’ailleurs pas trompée, elle qui reprenait, dès 2017, un brasseur artisanal de Shanghai. Elle a également ouvert à Wuhan, une ville de 10 millions d’habitants située en plein coeur du pays, une nouvelle brasserie artisanale.

Ses marques plus onéreuses permettent à la filiale asiatique d’AB InBev d’asseoir sa domination absolue dans tous les pays. En Chine, par exemple, elle contrôle près de la moitié du marché au sein de ce segment, contre un sixième seulement du marché alimenté par les volumes. Ce qui fait d’elle le brasseur le plus rentable du pays.

Flirt éhonté

Même China Resources Beer, le leader en termes de volumes, considère d’un oeil jaloux le succès de Budweiser Brewing Company. Il faut dire qu’il cherche lui aussi, depuis plusieurs années, à se hisser sur le marché premium, mais il lui manque pour ce faire une marque forte dotée d’un rayonnement international. C’est la raison pour laquelle il a formé il y a un an une joint-venture avec le numéro 2 mondial Heineken. La pils éponyme du brasseur néerlandais n’atteignait pas, jusque-là, deux millions d’hectolitres en Chine, où elle était résolument à la traîne. Le réseau de distribution national de China Resources devait donc lui permettre de se déployer à un échelon bien plus important et concurrencer sérieusement la Budweiser et les marques belges de luxe.

Le mariage semblait parfait… jusqu’à ce que Jason Hou, le CEO de China Resources Beer lui-même, annonce à la mi-août, l’air de rien, son intention de prendre une participation dans Budweiser Brewing Company ! Pour Heineken, qui a injecté deux milliards d’euros dans la joint-venture, ce flirt éhonté a fait l’effet d’une bombe. Il est toutefois peu probable que Jason Hou ait voulu plaisanter : China Resources a bien l’intention de croître dans le segment premium. Il détient actuellement 11 % de ce marché, contre 47 % pour Budweiser Brewing Company. Il entend dominer la place dans 10 ans tout au plus. Ce qui, grâce au soutien du tout-puissant Parti communiste, ne devrait pas lui poser de problèmes particuliers.

Action onéreuse

Les investisseurs croient en China Resources Beer, dont le titre vaut 90 fois le bénéfice net. Lors de son entrée en Bourse, Budweiser Brewing Company était valorisée à 45 milliards de dollars, et son action cotait à 47 fois le bénéfice net de 2018. C’est plus que pour la maison mère AB InBev, dont le titre s’échange à 26 fois le bénéfice net. Mais même l’investisseur asiatique a trouvé cela onéreux puisque lors de la première séance, l’action s’est négociée au prix le plus bas proposé : 27 dollars de Hong Kong (il en était la semaine dernière à 31,45 dollars de Hong Kong).

L’entrée en Bourse de Budweiser Brewing Company est la deuxième plus grande cotation de l’année, derrière Uber, qui avait levé, en mai, 8,1 milliards de dollars. AB InBev affectera les 4,9 milliards de dollars ainsi récoltés au remboursement de ses dettes. Mais pour la maison-mère, les profits ne s’arrêtent pas là : sa filiale asiatique lui paie, pour ses marques internationales auxquelles elle doit plus de 40 % de son chiffre d’affaires, des droits, dont une licence (plus de 430 millions de dollars de droits en 2018). Elle devrait en outre verser un dividende.

· Filiale, cotée en Bourse de Hong Kong, d’AB InBev (89 % des titres).

· Numéro 3 en Chine en termes de volumes, numéro 1 en termes de chiffre d’affaires.

· Leader du marché sud-coréen (60 %)

· Troisième en Inde, premier dans le segment premium.

· Moins de 1 % de part du marché vietnamien.

· Plus de 50 marques de bière.

· 56 brasseries, dont 33 en Chine.