Les néo-banques comme N26 et Revolut ne parviennent pas à faire leur place en Belgique. C’est également le cas à l’international. Les acteurs bien établis semblent davantage profiter de la crise sanitaire, selon Jeroen Dossche (Capco).

La crise sanitaire a largement contribué au succès des services bancaires numériques et mobiles. Neuf Belges sur dix effectuent désormais des opérations bancaires en ligne et sept sur dix utilisent régulièrement une application bancaire. À la fin de l’année dernière, notre pays comptait 14,2 millions d’abonnements à des services bancaires en ligne et 9 millions d’abonnements à des services bancaires mobiles. Au cours des cinq dernières années, plus d’un million de Belges ont rejoint les utilisateurs d’applications bancaires mobiles par an en moyenne. Cela représente une augmentation de 20 pour cent par an.

On pourrait penser que ce sont surtout les nouvelles banques numériques sans bureaux, les néo-banques, qui sont principalement concernées par cette évolution. Toutefois, Jeroen Dossche, partenaire chez Capco, qui fournit des conseils en management et organisation, en particulier dans le domaine financier, nous propose une autre conclusion, plutôt surprenante : Il semblerait que les néo-banques stagnent. En Belgique, les acteurs tels que N26 et Revolut ne sont pas parvenus à se constituer une clientèle suffisante.”

Alors qu’à l’étranger, différentes néo-banques font leur apparition (il en existe une vingtaine en France), seuls la néo-banque allemande N26 et son équivalent britannique Revolut se sont installées en Belgique. Nous ne disposons d’aucun rapport faisant état du nombre de clients belges exact. “En 2019, elles comptaient ensemble environ 150 000, selon nos estimations”, explique Jeroen Dossche. “Même si elles sont parvenues à élargir quelque peu leur clientèle, leur part du marché ne dépasse tout de même pas 1 à 2 pour cent. Ce n’est pas beaucoup, quand on sait que N26 est active en Belgique depuis 2017.”

Selon Jeroen Dossche, la Belgique n’est pas un marché simple pour les néo-banques : “C’est un petit pays, avec différentes langues et cultures, et une législation complexe. En outre, les quatre grands acteurs du secteur bancaire s’en sortent très bien. Ils ont perfectionné leur offre numérique et font partie des meilleurs d’Europe dans le domaine. Un obstacle de plus pour les néo-banques. En France, par exemple, Revolut compte deux fois plus de clients par habitant qu’en Belgique, et N26, six fois plus. Avec un tel taux de pénétration du marché, la banque serait forte d’un million de clients en Belgique.”

Mais il n’y a pas qu’en Belgique que les néo-banques peinent à décoller. Jeroen Dossche : “En Australie, la néo-banque Xinja a annoncé qu’elle abandonnait, après l’échec d’une levée de fonds de 250 millions d’euros. Même au Royaume-Uni, nous constatons que les investisseurs font davantage preuve de prudence envers les néo-banques. Et le site allemand FinanceFwd a calculé que N26 compte désormais 500 employés de moins, soit un tiers de son effectif, par rapport à avril 2020.”

Les différences sont trop limitées

Comme la plupart des néo-banques d’Europe occidentale sont toujours déficitaires, elles ne constituent pas vraiment une menace existentielle pour les banques traditionnelles, a conclu Moody’s dans un rapport publié à la fin de l’année dernière. La crise sanitaire a entraîné une chute des transactions bancaires et la demande de services des néo-banques a baissé. Plusieurs d’entre elles sont donc en phase de réduction des coûts et des effectifs, ajoute l’agence de notation. Celle-ci avertit également que si elles ne parviennent pas à se développer pour être rentables, elles pourraient avoir plus de mal à attirer de nouveaux capitaux.

L’une des limites des néo-banques est qu’elles sont entrées sur le marché avec des comptes à vue et des options de paiement internationales intéressantes. Jeroen Dossche : “Les néo-banques sont souvent nées du besoin des clients de disposer d’un système de paiement plus facile et moins cher, avec une bonne vue d’ensemble. Mais cela ne suffit plus à faire la différence. Surtout en Belgique, où les options de paiement en ligne proposées par les banques traditionnelles sont devenues beaucoup plus étendues et faciles d’utilisation.”

La crise sanitaire a surtout profité aux banques traditionnelles, selon Jeroen Dossche. “Avec l’arrivée des néo-banques, la quasi-totalité des banques a considérablement investi dans leurs services numériques. Ainsi, en Belgique, la différence entre leur offre et celle des néo-banques est devenue très limitée. Peut-être trop pour que les clients pensent à changer de banque. La crise sanitaire n’a pas inversé la tendance. Au contraire : en ces temps d’incertitude économique, les banques classiques disposent d’un atout supplémentaire : la confiance. Le Belge fait confiance aux banques classiques, qui font partie du paysage et qu’il peut facilement joindre dans sa propre langue par différents canaux.”

Une offre plus variée

Assistons-nous au début de la fin des néo-banques ? Ce n’est pas non plus le cas, selon Jeroen Dossche : “Nous sommes plutôt à la fin de la première phase. Les néo-banques sont obligées d’élargir leur offre et de devenir des banques à part entière. Si elles veulent conserver leurs clients et gagner de l’argent, elles doivent proposer davantage de produits — en tout cas plus qu’un simple compte à vue et une carte de débit.”

Selon Jeroen Dossche, cette évolution pourrait mener à une consolidation. “Toutes les néo-banques ne peuvent ou ne veulent pas devenir des banques numériques à part entière. De nombreux changements sont nécessaires si vous voulez proposer des prêts et des investissements. Il faut investir et se spécialiser, mais aussi se conformer aux réglementations locales et internationales en matière de protection des clients, comme la directive MiFID pour les investissements.”

Et pourtant, c’est la voie à suivre, selon Jeroen Dossche : “Les Belges ont beaucoup d’argent sur leurs comptes d’épargne. Cela montre qu’il existe une marge de croissance pour les investissements et les conseils financiers. Les applications bancaires actuelles ne sont pas encore tout à fait adaptées. Il est encore possible de miser sur la facilité d’utilisation et l’expérience du consommateur. Les opportunités sont donc nombreuses pour les néo-banques, même si celles-ci doivent tenir compte du fait que l’investisseur actif a déjà trouvé une solution numérique chez Keytrade, Bolero ou Binck.”

Les banques traditionnelles ne doivent pas non plus se reposer sur leurs lauriers, souligne Jeroen Dossche : “Elles ont réussi à résister en réagissant rapidement à la numérisation, mais elles doivent continuer à se transformer pour répondre aux exigences des clients, en constante évolution.”

La bataille pour la meilleure plateforme client aura réellement lieu au cours des prochaines années : “Les banques comme KBC et Belfius veulent faire de leur application une plateforme dominante en y intégrant des services non bancaires. Mais l’inverse est également possible : offrir des services bancaires sur des plateformes non bancaires (embedded finance). Ainsi, Keytrade propose des prêts hypothécaires via Immoweb. D’autres banques intègrent les services de sociétés fintech dans leur offre. Pensez à la collaboration entre Argenta et Cake pour offrir aux clients des réductions sur leurs achats.”

Chaque banque fait de son mieux pour être présente dans le plus grand nombre de domaines possible, selon Jeroen Dossche. “C’est pourquoi je suis étonné que l’on ne voie pas les néo-banques sur d’autres plateformes ou sur des sites et des applis non bancaires. C’est là qu’elles pourraient attirer de nouveaux clients.”

UPY, une néo-banque belge pour apprendre à gérer son argent.

Une néo-banque pour adolescents fera bientôt son apparition.

En Belgique, deux néo-banques sont présentes sur le marché : Revolut et N26. À l’international, leur clientèle s’élargit chaque jour. Revolut compte environ 12 millions d’utilisateurs dans le monde. La néo-banque britannique vient de demander un agrément bancaire aux États-Unis. N26 a clôturé l’année 2020 avec 7 millions de clients, soit 2 millions de plus que l’année d’avant, selon ses dires. En Belgique, la néo-banque allemande revendique 100 000 utilisateurs.

Lire aussi:Upy, la néobanque belge qui mise sur l’éducation financière de la génération Z

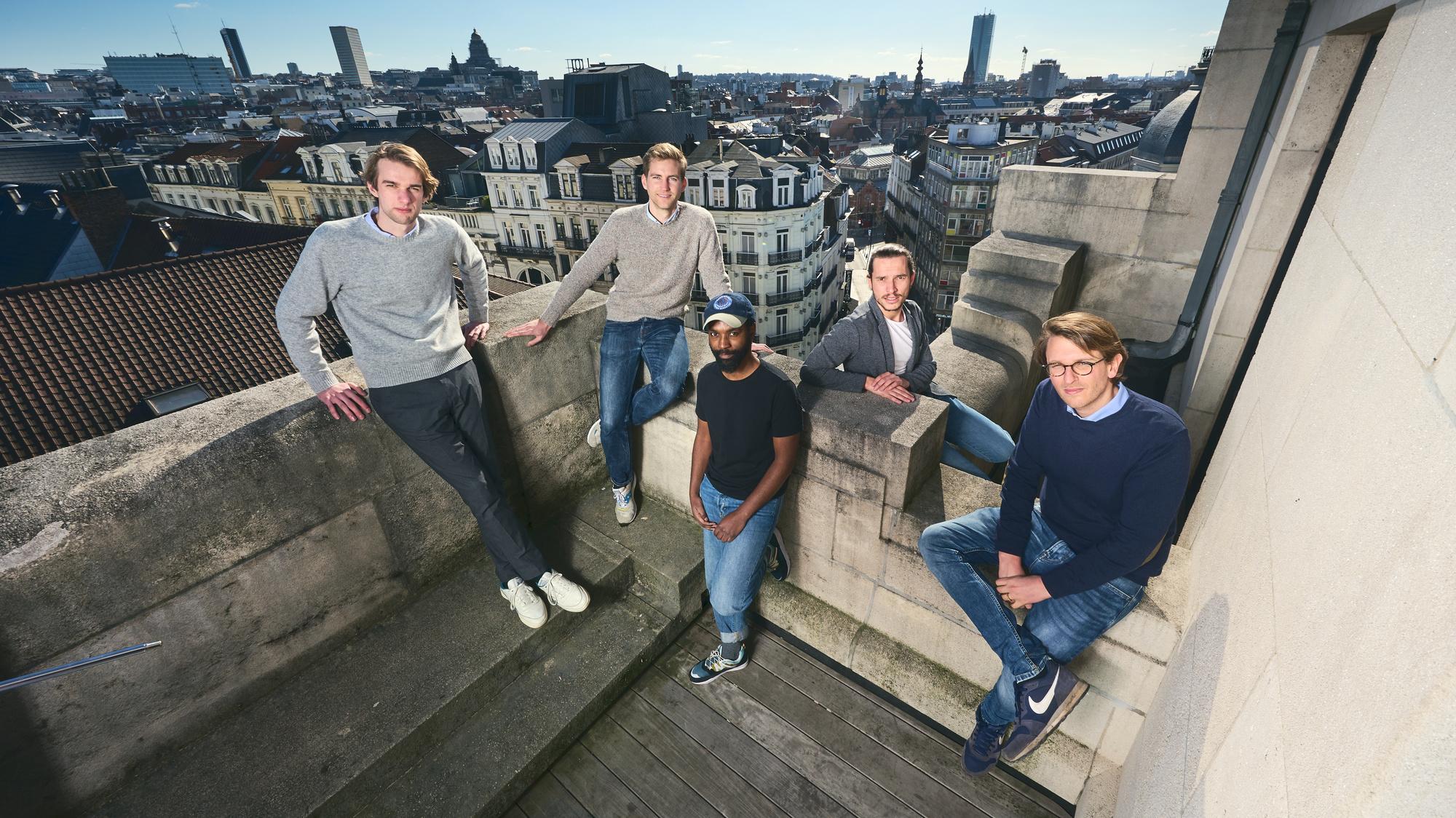

Aujourd’hui, il est question de la création d’une néo-banque belge. Mais une néo-banque pas comme les autres. De jeunes entrepreneurs veulent lancer l’application Upy d’ici la fin avril. La start-up bruxelloise s’adresse aux jeunes âgés de dix à dix-huit ans. L’idée est qu’ils apprennent à gérer leur argent grâce aux moyens de paiement et d’épargne de l’application. Upy souhaite attirer 7 000 clients belges d’ici la fin de l’année. Avec une potentielle expansion à l’étranger à partir de 2022, la start-up espère lever 1,5 million d’euros dans les prochains mois. Dans la phase de démarrage, Upy a reçu le soutien de Mastercard et de la banque française Société Générale.