Le géant pharma est à la veille d’une nouvelle phase de croissance.

Nous avons pu renforcer notre ligne de Fred Olsen Energy, avec l’espoir que le cours était alors proche de son plancher. Nous répétons que le sentiment est très sombre dans le secteur en raison de résultats décevants. Les chiffres de CGG seront analysés dans le détail ces prochains jours.

Le train de la hausse a-t-il enfin démarré pour Sanofi ? Il semblerait que cela soit le cas, après non seulement des résultats supérieurs aux prévisions au terme du 2e trimestre, mais aussi un relèvement des prévisions annuelles 2014 pour notre grand favori du second semestre. Le géant pharmaceutique français table maintenant sur une hausse de 6 à 8% de son bénéfice par action (contre 4 à 7% précédemment). Même malgré l’euro fort, Sanofi est parvenu au 2e trimestre à afficher une hausse de son chiffre d’affaires (CA) de 0,9%, à 8,075 milliards EUR (+6,4% à taux de change constants). Le bénéfice s’est accru de 3,9% (+13% à taux de change constants), à 1,54 milliard EUR ou 1,17 EUR par action, contre 1,12 EUR il y a un an et un consensus de 1,14 EUR. Parmi les sept plateformes de croissance, celles qui se distinguent sont le diabète (CA +16,2%; Sanofi a augmenté aux USA le prix de son médicament à succès Lantus) et plus encore Genzyme (société biotech américaine spécialisée dans la sclérose en plaques et les maladies rares), qui a signé une croissance de son CA de 29,1%. Sanofi est à la veille d’une nouvelle phase de croissance ! Digne d’achat (rating 1A).

Adidas : croissance momentanément interrompue

Le titre Adidas a plongé en réaction à une lourde mise en garde sur son bénéfice. Le CA du 2e trimestre a cependant encore progressé de 2%, à 3,47 milliards EUR et même de 10% à taux de change constants, soutenu par une progression de 14% chez Adidas et de 9% chez Reebok. Enfin, Adidas est devenu champion du monde de football avec l’Allemagne alors que la deuxième équipe, l’Argentine, joue elle aussi avec l’équipement Adidas. Une première explication à la croissance des ventes (générale) modérée réside dans la baisse de 18% des ventes de sa filiale de golf TaylorMade. Une restructuration approfondie s’impose donc, et aussi, d’abord, une réduction des stocks. En outre, la Russie est un marché important pour Adidas. Les tensions géopolitiques (en Ukraine) et les sanctions associées ont amené l’économie russe au bord de la récession. Au lieu d’inaugurer de nouveaux magasins, l’accent est placé sur la fermeture de plusieurs points de vente non rentables. Ce paramètre aussi pèse sur le résultat. Par ailleurs, la direction entend exploiter précisément le momentum positif lié à la Coupe du Monde au Brésil pour accélérer sa croissance au travers d’effort de marketing et pour renforcer ses parts de marché en Europe occidentale et en Amérique du Nord. Tout ceci coûtera de l’argent, cependant. Même après le faible premier trimestre, la direction s’en tient à un bénéfice net compris entre 830 et 930 millions EUR pour l’ensemble de l’exercice, contre 839 millions EUR pour 2013. A présent, le CEO Herbert Hainer est forcé de lancer une sérieuse mise en garde sur son bénéfice, avec une nouvelle prévision d’à peine 650 millions EUR de bénéfice net, soit un quart de moins. Les objectifs ambitieux de Route 2015, comprenant notamment un CA de 17 milliards EUR et une marge d’EBIT de 11%, sont naturellement abandonnés. Le deuxième fabricant d’équipement de sport est en panne de croissance. Nous préférons attendre que la poussière retombe. Lorsque cela sera le cas, nous renforcerons notre position. Il n’y a pas de hâte à avoir, cependant. Adidas est un candidat à l’achat pour le moyen terme (rating 1A).

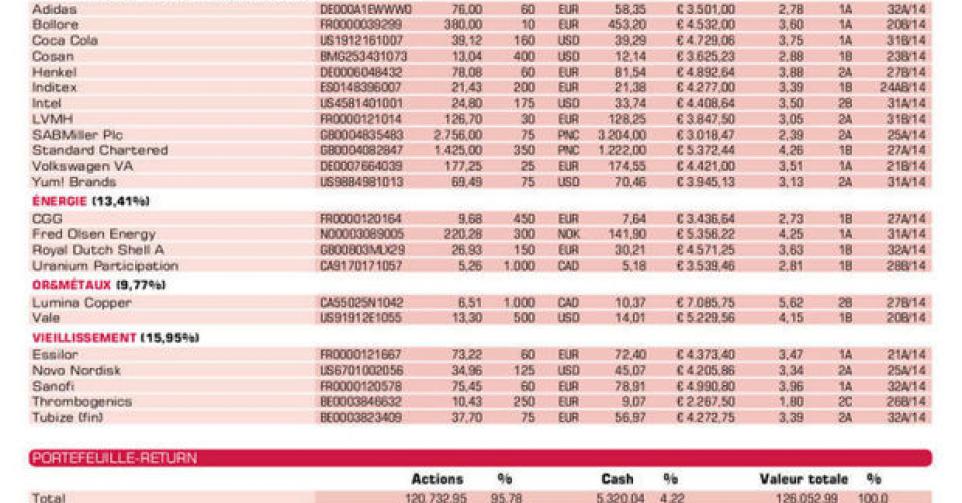

Intentions d’achat et de vente

Consommation de la classe moyenne des pays émergents

Adidas: sérieux avertissement sur bénéfice occasionne plongeon du cours (lire par ailleurs)

Bolloré: beau potentiel de long terme; résultats semestriels le 29/8

Coca-Cola: chiffres 2e trimestre ne sont pas exceptionnels

Cosan: misons sur le redressement du Brésil; chiffres le 13/8

Henkel: deux sérieuses acquisitions; résultats le 12/8

Inditex: scission en 5; chiffres le 18/9

Intel: réaction de cours aux chiffres trimestriels largement positive

LVMH: résultats mal accueillis; bénéfice inférieur aux prévisions

SABMiller: rumeurs d’acquisition et de fusion toujours plus vives

Standard Chartered : avertissement sur bénéfice 1er semestre accueilli défavorablement; chiffres le 6/8

Volkswagen pref.: solides résultats trimestriels; nous y reviendrons

Yum! Brands: après chiffres trimestriels décevants, problèmes avec un fournisseur chinois

Energie

CGG: accélère restructuration après résultats trimestriels maigres; nous y reviendrons

Fred Olsen Energy: à nouveau résultats trimestriels faibles; position renforcée

Royal Dutch Shell: chiffres trimestriels supérieurs aux prévisions (lire par ailleurs)

Uranium Participation: cours s’éloigne un peu du plancher après reprise au Japon

Or & métaux

Lumina Copper: nous optons pour l’offre mixte (5 CAD par action en liquide + 0,2174 actions First Quantum Minerals)

Vale: résultats mitigés au 2e trimestre; nous y reviendrons

Agriculture

Asian Citrus: nouveau-venu en portefeuille; nouvelle déconvenue car dégâts typhon; potentiel de long terme

Deere&Company: valorisation toujours faible; chiffres trimestriels le 13/8

Nutreco: chiffres 2e trimestre supérieurs au consensus; nous y reviendrons

Syngenta: chiffres accueillis négativement; nous y reviendrons

Tessenderlo: Stefaan Haspeslagh accède au poste de président du conseil d’administration; résultats le27/8

Vieillissement de la population

Essilor: chiffres semestriels le 28/8

Novo Nordisk: programme de rachat d’actions propres; résultats le 7/8

Sanofi: résultats trimestriels supérieurs aux prévisions (lire par ailleurs)

ThromboGenics: fortes fluctuations de cours; allègement positions short

Tubize (fin): chiffres semestriels UCB supérieurs aux prévisions (lire par ailleurs)