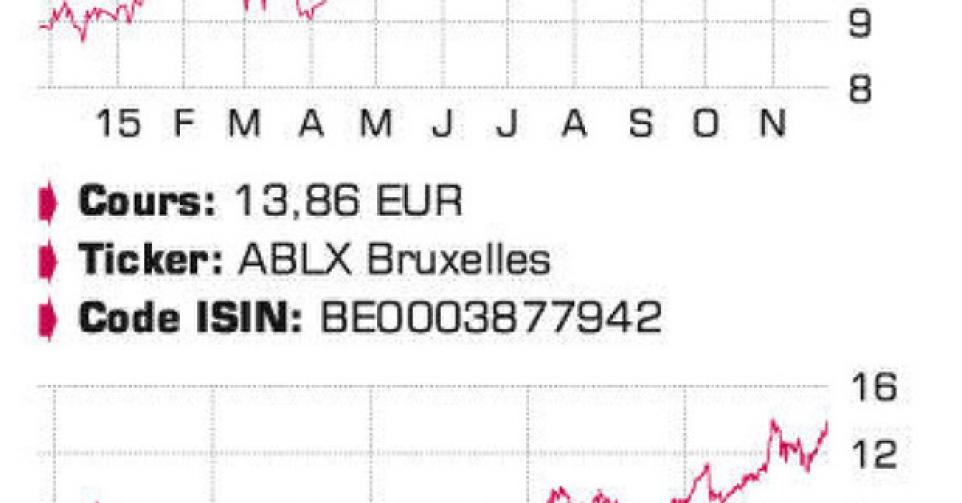

Ablynx : vers une percée en 2016

Danny Reweghs

Journaliste

Journaliste

Source: Newsgate

3 min. de lecture

Flash

Vous avez repéré une erreur ou disposez de plus d’infos? Signalez-le ici