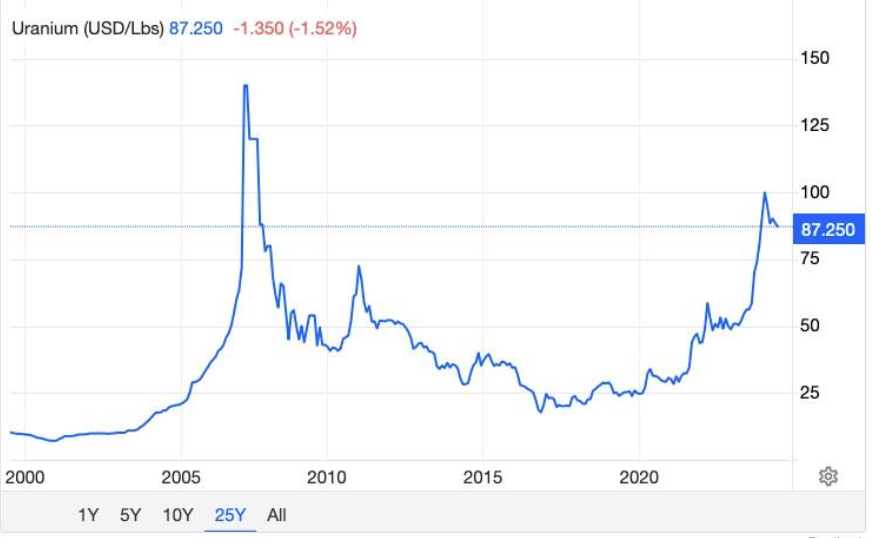

Le prix de l’uranium est quatre fois plus élevé qu’il y a six ans. Cela signifie-t-il que la soupe n’est plus aussi grasse ? Pas selon la plupart des analystes.

Il n’y a pas que l’or qui brille sur les marchés des matières premières. Au cours des cinq dernières années, l’uranium, matière première de base de l’énergie nucléaire, est un cas à part dans cette catégorie. En 2018, l’uranium était encore coté à 20 dollars la livre. Il y a quelques mois, il était cinq fois plus cher et son prix oscille désormais autour de 90 dollars.

Fois trois

Le marché haussier de l’uranium est principalement dû au fait que les principaux producteurs tels que Cameco et Kazatomprom, les deux plus grands au monde, ont réduit leur production depuis 2018.

Avec la hausse récente des prix, on pourrait s’attendre à ce qu’ils augmentent à nouveau leur capacité, mais cela n’a pas été aussi facile qu’on l’espérait. Pour 2024, Kazatomprom visait une production annuelle de 55 millions de livres, mais au début de l’année, l’entreprise a déclaré qu’elle serait inférieure de 5 à 10 millions de livres. La raison en est la pénurie d’acide sulfurique, une matière première cruciale pour la méthode d’exploitation minière utilisée par l’acteur mondial kazakh. Cela remet également en question l’augmentation de la production prévue pour 2025. Cameco a dû à son tour revoir à la baisse ses prévisions de production l’année dernière.

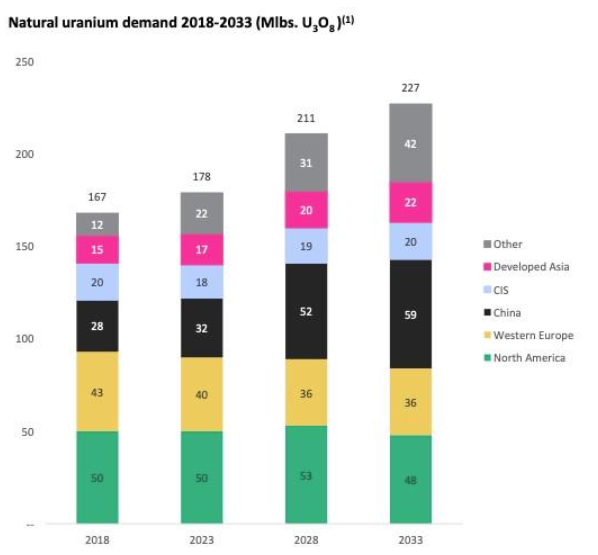

Dans le même temps, la demande d’uranium augmente fortement. Cette demande provient principalement des réacteurs nucléaires et devrait augmenter de plus de 40 % d’ici à 2030, selon les analystes. Les pays du monde entier augmentent fortement leur capacité nucléaire. Lors du dernier sommet sur le climat, 20 pays ont promis de la tripler d’ici à 2050. La demande d’uranium ne fera donc qu’augmenter.

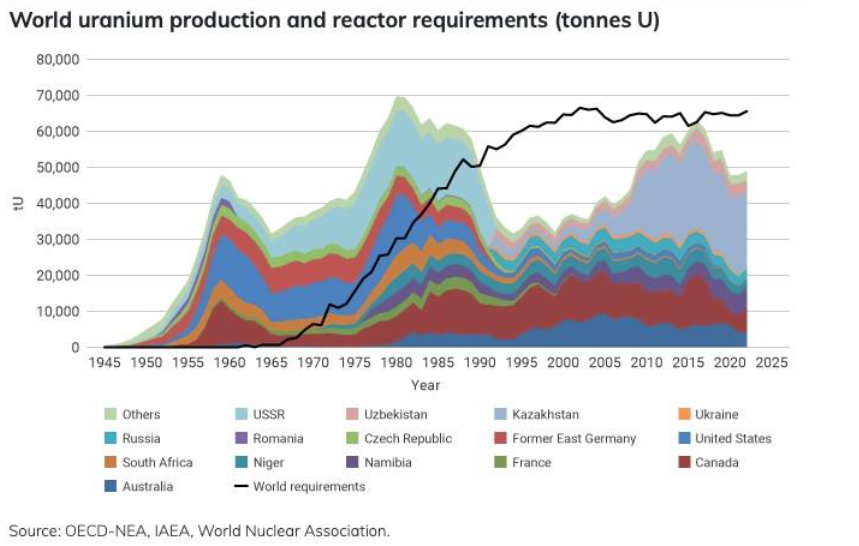

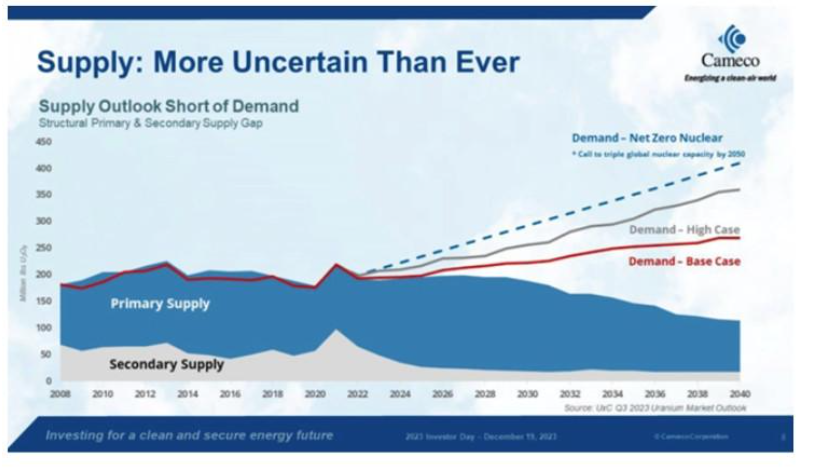

Selon certains analystes, dans les années à venir, la demande sera structurellement supérieure à l’uranium qui sera extrait du sol. Il s’agit d’une situation fondamentalement différente de celle de la dernière décennie. Après la catastrophe nucléaire de Fukushima, un tiers des réacteurs nucléaires du monde ont été arrêtés, ce qui a provoqué un effondrement de la demande et une surabondance structurelle de l’offre d’uranium.

C’est l’offre qui est en cause

Depuis 2018, la situation a commencé à s’inverser et la demande annuelle dépasse l’offre. L’écart entre la demande et l’offre des réacteurs devrait se poursuivre dans les années à venir. En 2024, 156 millions de livres d’uranium devraient être extraites et la demande atteindra 176 millions.

D’ici 2040, cette demande devrait presque doubler pour atteindre 338 millions de livres.

Cet écart ne doit pas provoquer de panique immédiate. Les lumières resteront allumées, pour l’instant, car cet écart sera d’abord comblé par les stocks d’uranium que les exploitants de réacteurs nucléaires ont constitués pendant les années d’excédent. Mais ces stocks ont diminué depuis, et les contrats à long terme par lesquels ils s’assurent un approvisionnement suffisant en uranium diminuent également. C’est surtout aux États-Unis que les choses pourraient se gâter dans les années à venir.

Tout cela laisse présager une hausse des prix de l’uranium dans les années à venir, jusqu’à ce qu’un équilibre structurel entre l’offre et la demande soit rétabli. Et ce n’est pas comme si un prix élevé de l’uranium faisait chuter rapidement la demande. Le prix de l’uranium ne représente qu’une petite partie du coût total d’exploitation d’un réacteur et n’est donc pas déterminant pour la rentabilité de l’exploitation. Par conséquent, ce qui se passe du côté de l’offre sur le marché de l’uranium est plus déterminant pour l’évolution des prix que du côté de la demande.

Malgré la montée en flèche du prix de l’uranium au cours des quatre dernières années, les analystes pensent qu’il peut encore augmenter, même si, à ces niveaux, une baisse intermédiaire – parfois brutale – n’est pas à exclure.

Les investisseurs qui souhaitent parier directement sur les prix de l’uranium peuvent le faire par l’intermédiaire de la société britannique Yellow Cake ou de la société canadienne Sprott Physical Uranium Trust. Ces deux sociétés achètent et stockent de l’uranium, ce qui leur permet de suivre l’évolution du prix. Ils sont généralement cotés avec une décote par rapport à leur valeur intrinsèque nette.

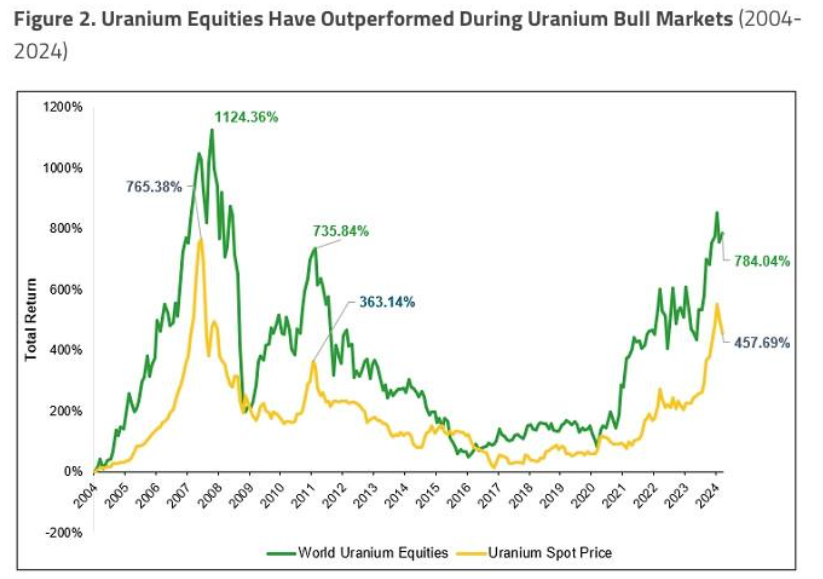

Les producteurs ou les mineurs d’uranium sont un autre moyen de tirer parti de ce thème. Ils ont eux aussi le vent en poupe sur le marché boursier, bien qu’un peu moins que la matière première elle-même. En 2023, le prix de l’uranium a augmenté de 90 %, tandis qu’un panier de producteurs d’uranium a progressé d’un peu moins de 60 %. Depuis le début du marché haussier de l’uranium, les producteurs s’en sortent mieux.

Il existe plusieurs ETF avec des producteurs d’uranium, comme le HANetf Sprott Uranium Miners ou le Global X Uranium. Investir dans des producteurs individuels est réservé aux irréductibles qui ont le temps d’évaluer le modèle d’entreprise, les risques opérationnels et la solidité financière de tous ces acteurs.