Entre délinquants financiers et banques, un jeu du chat et de la souris dopé à l’IA a commencé

Source: Trends-Tendances

4 min. de lecture

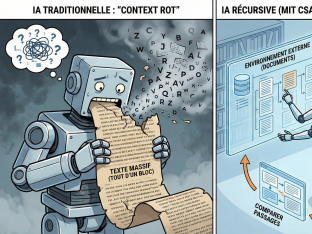

Intelligence artificielle

Vous avez repéré une erreur ou disposez de plus d’infos? Signalez-le ici