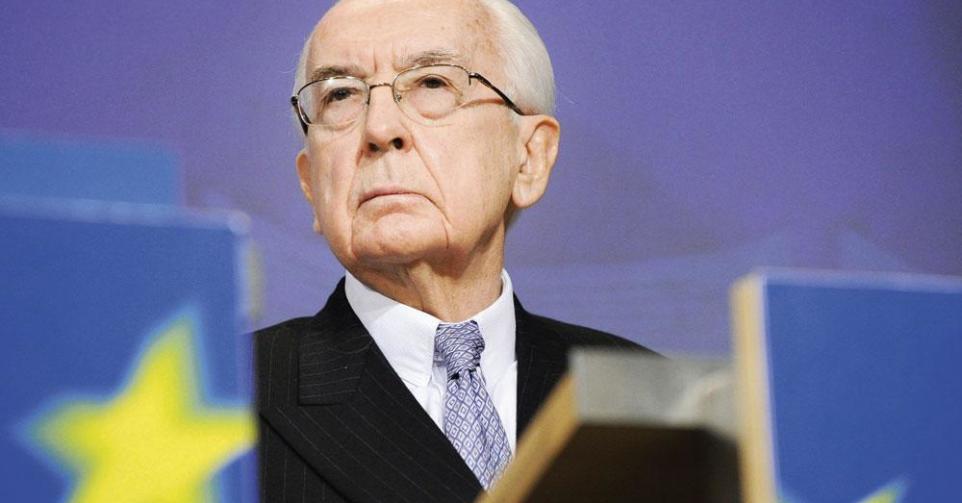

Jacques de Larosière est sceptique sur la poursuite du taux zéro: “La BCE s’est trompée de diagnostic”

06-11-2019, 11:07

Mise à jour le: 20-07-2022, 09:31

Source: Trends-Tendances

6 min. de lecture

Vous avez repéré une erreur ou disposez de plus d’infos? Signalez-le ici