L’industrie pharma, bien plus que des pilules pour maigrir !

Le secteur pharmaceutique est entièrement dominé par les médicaments contre l’obésité et les pilules amaigrissantes. A tel point que les autres développements sont noyés dans la masse. Voici quatre entreprises intéressantes, qui ne travaillent pas, ou pas seulement, sur l’obésité. L’on peut investir en outre dans des organismes de recherche sous contrat, tels Icon, IQVIA et PPD.

Le cours des titres Novo Nordisk et Eli Lilly, les leaders du marché de l’obésité, flambe. Selon l’entreprise spécialisée dans les données de santé IQVIA, les dépenses en médicaments contre l’obésité vont augmenter de 24-27 % par an en moyenne, pour atteindre 74 milliards de dollars en 2028, ce qui fera de ce segment le ‘‘domaine thérapeutique’’ à la croissance la plus vigoureuse de toute l’industrie pharmaceutique. Le marché mondial des médicaments devrait, lui, progresser de 6-9 % par an en moyenne, ce qui le portera à 2.300 milliards de dollars dans quatre ans.

Marchés en croissance

D’après IQVIA toujours, l’obésité n’en deviendra pas pour autant à ce moment-là le segment le plus important du marché mondial des médicaments : cette place reste dévolue à l’oncologie, suivie de l’immunologie. Bien qu’elles évoluent dans l’ombre de celle de l’obésité, ces activités sont extrêmement intéressantes.

Prenons l’exemple des ADC (ces conjugués anticorps-médicament qui rendent la chimiothérapie plus ciblée et moins destructrice), dont le marché pourrait passer de 8,6 milliards à 30 milliards de dollars d’ici à 2028, estime le cabinet d’études Evaluate. Ou celui de la nouvelle génération de médicaments biotechnologiques contre la bronchopneumopathie chronique obstructive, dont JP Morgan annonce qu’il pèsera 6,6 milliards de dollars en 2030. Ou encore celui des produits radiopharmaceutiques en oncologie… Bref, ce ne sont pas les développements qui manquent, même en dehors des médicaments contre l’obésité. Voici quatre valeurs intéressantes : deux bien connues, et deux plus petites et donc, plus risquées.

Favorite 1 : Merck

Avec le Keytruda, Merck est, de loin, le principal acteur du segment de l’immuno-oncologie. Mais alors que l’entreprise américaine lui doit plus de 41 % de son chiffre d’affaires, ce médicament perdra la protection de son brevet en 2028. Merck se prépare naturellement de longue date à l’événement, notamment en procédant à des acquisitions.

L’une d’elles (Acceleron Pharma) est à l’origine du Winrevair, un médicament prometteur contre l’hypertension artérielle pulmonaire autorisé aux Etats-Unis depuis la fin mars. Merck s’est associé à Daiichi Sankyo pour développer trois ADC. Quant à l’acquisition, pour 11 milliards de dollars, de Prometheus, elle lui a permis de renforcer ses activités en immunologie. Prometheus développe actuellement un médicament contre l’inflammation chronique du côlon.

Merck comptabilisant la collaboration avec Daiichi Sankyo et l’acquisition de Prometheus parmi les dépenses de recherche à charge du bénéfice de 2023, le bénéfice et le ratio d’endettement du dernier exercice sont faussés, ce qui signifie que l’entreprise est en bien meilleure santé que ne le suggèrent ses chiffres. La perte du brevet sur le Keytruda fera du tort aux résultats de l’exercice 2028/29, mais le développement, quasi sans faille jusqu’à présent, du pipeline, est de nature à donner confiance. L’action est en outre très raisonnablement valorisée.

Favorite 2 : AstraZeneca

L’entreprise britannico-suédoise est un autre partenaire de Merck, avec qui elle a développé le Lynparza. Il s’agit d’un des nombreux médicaments oncologiques à succès qui, conjointement, assurent 40 % du chiffre d’affaires du groupe. Lequel doit bien sûr, lui aussi, faire face à l’expiration de brevets. Entre 2025 et 2027, quatre médicaments, dont le chiffre d’affaires combiné dépasse 13 milliards de dollars (29 % du total), perdront leur brevet. Cela n’a pas empêché la direction d’annoncer récemment un chiffre d’affaires de 80 milliards de dollars pour 2030, soit une croissance de plus de 8 % par an en moyenne entre 2023 et 2030. Loin d’être tributaire d’acquisitions futures, cet objectif sera concrétisé par le portefeuille existant et par le développement de 20 nouveaux médicaments. Evoquons le succès de l’ADC Enhertu, dont le chiffre d’affaires a bondi de 114 %, à 1,28 milliard de dollars, l’an dernier.

AstraZeneca travaille également sur l’obésité, mais l’oncologie reste son fer de lance. La direction a récemment fait état de 12 médicaments en cours de développement, au potentiel de vente de 5 milliards de dollars au bas mot et dont huit relèvent de l’oncologie. Le groupe devrait pouvoir publier au cours des 18 mois qui viennent les résultats de plus de 40 études de phase III. La valorisation de son action est supérieure à celle de Merck, mais la croissance de l’entreprise est plus rapide que prévu.

Favorite 3 : Neurocrine Biosciences

Neurocrine et Alnylam (favorite 4) sont nettement plus petites et plus spécialisées qu’AstraZeneca et Merck. La biotech américaine Neurocrine Biosciences se concentre sur le traitement des troubles neurologiques, neuroendocriniens et neuropsychiatriques. La quasi-intégralité de son chiffre d’affaires est assurée par l’Ingrezza, un produit contre la dyskinésie tardive, qui se manifeste par des mouvements involontaires dus aux antipsychotiques, entre autres. Les ventes d’Ingrezza ont atteint 506 millions de dollars au premier trimestre, et Neurocrine table pour l’exercice sur un chiffre de 2,1-2,2 milliards de dollars, soit une progression de 17 %.

La société dispose d’une trésorerie de près de 1,9 milliard de dollars. Dépourvue de dettes, elle a de quoi développer elle-même son pipeline. Parmi ses principaux projets figurent un antidépresseur et un médicament contre l’hyperplasie congénitale des surrénales, qui entraîne un déficit en cortisol et un excès d’androgènes, accompagnés ou non d’un déficit en aldostérone. Les résultats de l’étude de phase II sur un médicament contre la schizophrénie seront annoncés au troisième trimestre. Il s’agit d’une étude importante, qui pourrait provoquer des fluctuations allant jusqu’à 20 %, dans un sens comme dans l’autre, du cours.

Favorite 4 : Alnylam

Contrairement à Neurocrine Biosciences, Alnylam n’est pas encore rentable. Lorsque des erreurs ou des mutations se produisent dans l’ADN, l’ARN messager transmet des instructions erronées au ribosome, qui assure la production des protéines, ce qui peut entraîner divers troubles : Alnylam développe des médicaments basés sur le processus ARNi qui désactivent ce ‘‘mauvais’’ ARN messager. Elle a quatre produits sur le marché, en tête desquels figure l’Amvuttra, destiné à soigner les lésions nerveuses causées par l’accumulation de protéines dans les tissus. Le pipeline contient plusieurs projets intéressants. Alnylam a publié début avril les résultats de l’étude de phase II de son antihypertenseur Zilebesiran, qui entre donc maintenant dans sa troisième et dernière phase de test.

Pour l’heure, on attend surtout la publication, imminente, des résultats de l’étude de phase III testant le Vutrisiran sur une forme spécifique d’insuffisance cardiaque, à l’issue de laquelle le cours pourrait fluctuer considérablement. Alnylam annonce pour l’exercice un chiffre d’affaires (royalties comprises) de 1,75-1,95 milliard de dollars ; comme ses dépenses de recherche et de marketing tourneront autour de 1,75 milliard de dollars, le groupe terminera l’année en perte. Il compte toutefois devenir rentable dès 2025, et durablement.

Neurocrine Biosciences et Alnylam présentent un risque supérieur à la moyenne et leur évolution dépendra dans une très large mesure des résultats de leurs études cliniques. On évitera donc de leur réserver une trop grande place dans les portefeuilles.

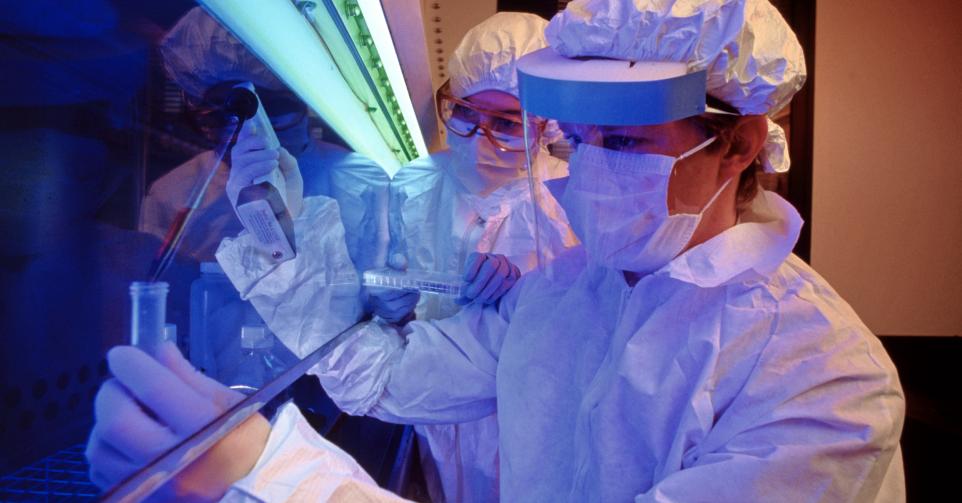

L’importance de la recherche

L’efficacité et les effets secondaires des médicaments sont la plupart du temps étudiés non pas par les sociétés biopharmaceutiques elles-mêmes, mais par des ‘‘organismes de recherche sous contrat’’, qui supervisent et organisent l’intégralité du processus d’essai. Bien que des dizaines de sociétés offrent ce type de services, une poignée d’entre elles seulement sont actives à l’échelon mondial et aptes à gérer des études complexes. Icon (ticker ICLR), IQVIA (IQV) et PPD, qui fait partie de Thermo Fisher Scientific (TMO), en sont les principales.

IQVIA se distingue d’Icon, son plus grand concurrent, par l’existence de sa division Technology Analytics & Solutions, qui fournit des analyses de marché. Pour l’instant, Icon devance IQVIA (croissance de 16,5 % des bénéfices escomptée pour cette année, contre 9 % pour IQVIA, et ratio d’endettement de 1,8, contre 3,4) mais à terme, tant l’une que l’autre permettront à l’investisseur de tirer profit des efforts de recherche consentis par le secteur.

Vous avez repéré une erreur ou disposez de plus d’infos? Signalez-le ici