La prime de risque des actions a augmenté, mais cela ne garantit aucunement que les rendements seront supérieurs à la moyenne dans les années à venir.

Le secteur financier regorge de termes abstraits et ésotériques. La prime de risque en fait partie. Ce facteur est l’un des principaux moteurs des marchés financiers. La prime de risque chiffre le rendement que les investisseurs attendent, exigent ou souhaitent pour le risque qu’ils prennent en investissant dans une classe d’actifs donnée. Tout d’abord, cela supposerait qu’il existe un actif sans risque, c’est-à-dire un actif pour lequel l’investisseur est sûr de récupérer son argent à la fin de la journée. En règle générale, les obligations d’État constituent ce seuil sans risque. Aux États-Unis, il s’agit du bon du gouvernement américain ; en Europe, ce sont les obligations du gouvernement allemand.

En contrepartie, d’autres actifs plus risqués sont mis en place. La prime de risque répond alors à la question suivante : “Quel rendement supplémentaire les investisseurs exigent-ils en plus du rendement sans risque pour le risque qu’ils prennent en investissant, par exemple, dans des obligations d’entreprises ou des actions, tous deux considérés comme plus risqués que les obligations d’État ?”

Lorsque les obligations d’État américaines sont cotées à un taux de rendement de 1 % et les obligations d’entreprises américaines à un taux de rendement de 4 %, la prime de risque de ces dernières par rapport aux premières est de 3 %.

La prime de risque des actions est beaucoup plus difficile à obtenir, car, contrairement aux obligations, elles ne sont pas cotées à un rendement spécifique. Le calcul de la prime de risque des actions est une affaire de spécialistes. Aswath Damodaran les recalcule chaque mois pour le S&P500, l’indice vedette américain. Actuellement, elle s’élève à 4,8 %. On peut donc en déduire que les investisseurs considèrent que pour le risque d’investir dans cet indice, ils veulent 4,8 % de rendement en plus du rendement actuel qu’ils peuvent obtenir des obligations d’État américaines.

Il est utile d’être à contre-courant

Voilà pour la théorie, mais dans la pratique qu’en font les investisseurs? L’évolution de la prime de risque vaut la peine d’être suivie parce qu’elle nous renseigne sur le sentiment qui règne sur le marché boursier. Cette dernière diminue lorsque les investisseurs sont optimistes. Cela signifie qu’ils ne considèrent pas comme élevé le risque des actions, que pour investir dans ces actions, ils demandent un rendement plus faible et qu’ils sont donc prêts à payer des prix plus élevés pour les actions. Une exigence de rendement plus faible se traduit par une augmentation du prix des actions.

À chaque fois qu’une bulle se forme sur les marchés boursiers, la prime de risque se réduit et les prix des actions et les valorisations s’envolent. Au plus fort de la bulle Internet, la prime de risque s’élevait à environ 2 %.

Lorsque la bulle éclate, c’est exactement le contraire qui se produit. Une augmentation de la prime de risque signifie que les investisseurs voient plus de risques dans les actions et veulent donc plus de rendement tout en payant des prix plus bas.

Les investisseurs, qui réussissent parce qu’ils maîtrisent leurs stress et leurs craintes, ont tendance à faire le contraire de ce que fait le reste du marché, pendant ces deux phases. Lorsque la prime de risque est faible, ce qui indique aux investisseurs qu’ils ne voient pas de danger dans les actions, seul le risque d’une correction à la baisse ou d’un krach est le plus élevé.

Et lorsque la prime de risque est élevée et que les prix et les valorisations sont faibles, en d’autres termes lorsque les investisseurs se débarrassent des actions parce qu’ils en ont peur, c’est à ce moment-là qu’il faut frapper en tant qu’investisseur. C’est à ce moment-là que vous obtiendrez les rendements les plus élevés au cours de la période suivante. Il existe une corrélation entre la prime de risque et les rendements futurs. Des primes de risque plus élevées laissent souvent présager des rendements plus élevés au cours de la décennie suivante. À plus court terme, cette corrélation est moins forte.

Moins élevée qu’on ne le pensait

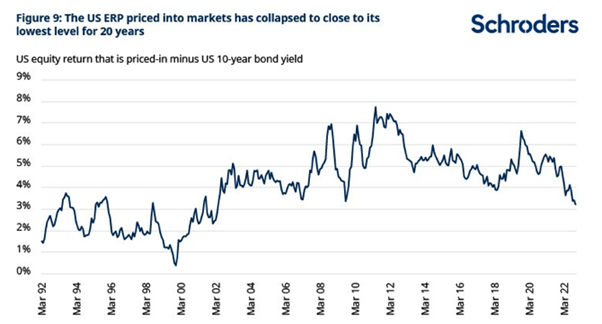

Que peut-on déduire de l’état actuel de la prime de risque ? Un rapide coup d’œil en arrière permet de répondre à cette question. Les analystes de Schroders ont établi un graphique de la prime de risque des actions américaines sur une longue période. Il y a des leçons à en tirer. Par exemple, au plus fort de la bulle Internet, la prime était historiquement basse. Les investisseurs qui ont investi à ce moment-là ne pouvaient pas s’attendre à des rendements élevés au cours des années suivantes.

À l’inverse, les investisseurs qui ont continué à investir entre 2001 et 2012, période au cours de laquelle la prime de risque a progressivement augmenté, ont pu surfer au cours des années suivantes sur l’un des marchés à bulles les plus solides du siècle dernier.

Après 2012, aux États-Unis, la prime de risque s’est effondrée. Elle est désormais à son niveau historique le plus bas, malgré la correction de l’année dernière. Cela signifie qu’au cours de la prochaine décennie ou plus, les rendements attendus pour les actions américaines ne sont pas très bons. Cela fait longtemps que les investisseurs en actions américaines n’ont pas été récompensés par des attentes de rendement aussi faibles pour le risque qu’ils prennent, écrivent les analystes de Schoders. Et ce, alors que les risques pour l’économie américaine sont loin d’être nuls. “Plus de risques, moins de récompenses”, concluent-ils.

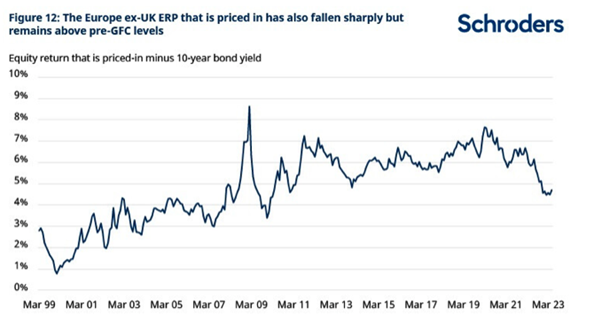

En Europe, la situation n’est pas aussi mauvaise. Les primes ont fortement baissé ces dernières années, mais ne sont pas encore à des niveaux historiquement bas. Le marché estime donc que les investisseurs peuvent s’attendre à des rendements acceptables à plus long terme, en récompense du caractère risqué des actions européennes.

Avec la correction des marchés d’actions de l’année dernière, qui a d’ailleurs déjà été partiellement inversée cette année, les investisseurs pourraient penser que la prime de risque a augmenté pour les actions. En effet, des prix plus bas signifient que les investisseurs veulent payer moins pour les actions parce qu’ils exigent une prime de risque plus élevée.

Le piège de ce raisonnement est que les marchés obligataires ont également subi une correction l’année dernière, et dans certains cas, elle a même été plus forte que celle des marchés d’actions, de sorte que la différence de prime de risque entre les obligations et les actions s’est fortement réduite par rapport à l’année dernière.

La prime de risque est toujours un jeu de ratios, et actuellement les cartes ne sont pas en faveur des actions. Si au cours de ces 15 dernières années, le rapport risque-rendement était beaucoup plus élevé pour les actions , cette tendance s’est inversée au cours de l’année écoulée.