Dernier souffle ?

Source: Newsgate

4 min. de lecture

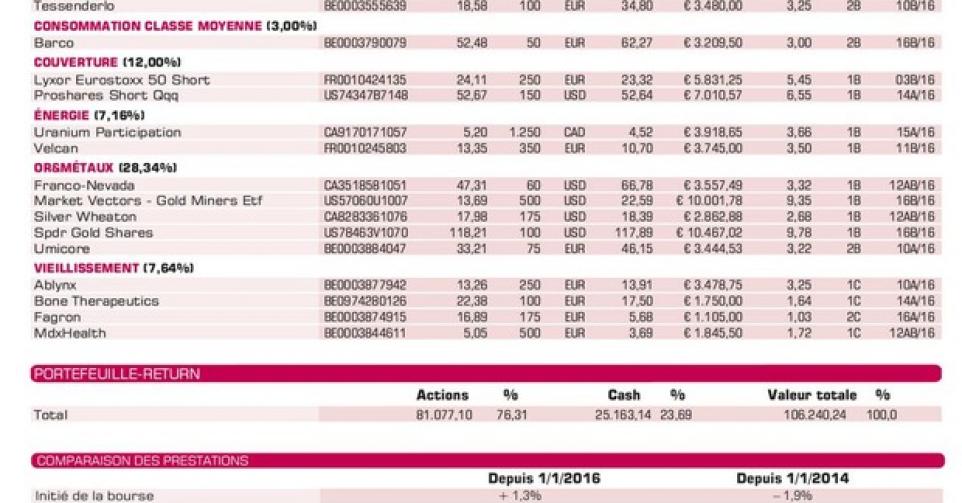

Sélection de nos actions

Vous avez repéré une erreur ou disposez de plus d’infos? Signalez-le ici