La rédaction répond à la question d’un abonné: “Que pensez-vous de l’entreprise de croissance néerlandaise Corbion?”

A sa création, en 1919, l’entreprise se dénommait CSM (Centrale Suiker Maatschappij). C’est en juillet 2013, quand elle a cédé son activité de fourniture de produits et d’ingrédients de boulangerie, qu’elle est devenue Corbion. Cette entreprise active dans le monde entier s’articule autour de trois segments.

Le premier produit des solutions alimentaires durables (solutions naturelles de conservation de la viande et ingrédients pour la boulangerie). L’an dernier, son chiffre d’affaires (CA) a crû de 21,5% (+3,6% attribuables aux effets volume et mix et +17,9%, aux hausses des étiquettes), à 780 millions d’euros. Son cash-flow opérationnel récurrent (qui exclut les éléments exceptionnels) ou Rebitda a augmenté de 27,7%, à 95,9 millions d’euros. La marge de Rebitda a baissé de 60 points de base, à 12,3%.

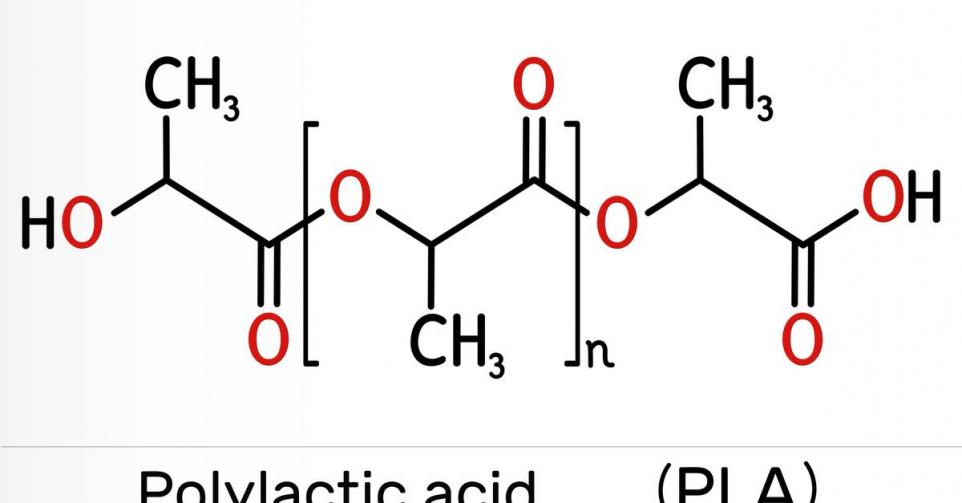

Le deuxième segment fabrique de l’acide lactique et des produits biochimiques pour l’industrie pharmaceutique et celle des semi-conducteurs. Elle produit principalement de l’acide polylactique (PLA), qui entre dans la composition du bioplastique (plastique biodégradable). Dans ce cadre, Corbion a fondé une coentreprise avec TotalEnergies. Cette activité a vu son CA grimper de 20,4%, à 400,1 millions d’euros (uniquement grâce aux relèvements des étiquettes), mais la marge de Rebitda diminuer de 150 points de base, à 16,7% (Rebitda: +17,6%, à 66,7 millions d’euros), en 2022.

Le troisième segment, le plus petit, produit des ingrédients alimentaires à base d’algues. Si son CA a plus que doublé, à 74,3 millions d’euros, son Rebitda est resté négatif, de 3,3 millions. Corbion compte en outre une activité émulsifiants (Incubator), non stratégique, qu’elle entend céder. Son CA a gagné 26,1%, à 203,5 millions d’euros, et son Rebitda a progressé de 91,6%, à 34,3 millions. La marge s’est améliorée de 440 points de base, à 16,9%.

Le 1er décembre, Corbion avait présenté une mise à jour de sa stratégie à l’horizon 2025 (“Advance 2025”): la croissance prévisionnelle du CA des activités clés pour la période 2023-2025 a été relevée de 4-7% à 5-8% et celle de l’Ebitda a été portée à 15-20% par an. Le ratio dette nette/Ebitda baissera à moins de 2,9 d’ici à fin 2023 (il était de 3 à fin 2022) et à 1,5-2,5 à compter de 2024. Si l’action avait bien réagi aux annonces de ce jour-là, elle n’en porte plus aucune trace depuis la publication du rapport annuel, le 3 mars. En effet, le CA a dépassé les attentes, mais les marges ont déçu. L’activité PLA a connu une forte baisse au quatrième trimestre, et une reprise de la demande n’est pas attendue avant le second semestre. A noter qu’une nouvelle usine de bioplastiques en Thaïlande démarrera fin 2023.

L’on a beau s’attendre à un moins bon premier semestre, les prévisions de croissance pour les années à venir ont néanmoins été confirmées. L’action se négocie 43% en deçà de son pic historique de 53,8 euros, atteint début 2021. A un ratio C/B escompté de 20,7 pour cette année, elle est valorisée correctement, au regard des perspectives de croissance, mais nous n’en recommanderons à nouveau l’achat que lorsque le marché du PLA se sera repris. Dans l’intervalle, les positions existantes peuvent être conservées.