Placements accompagnés: pour répartir au mieux les risques pour les épargnants

Les banques n’augmentent qu’à contrecœur les taux d’intérêt des comptes d’épargne. Pour maintenir le pouvoir d’achat de votre épargne, vous avez besoin d’un rendement supérieur à celui que vous pouvez obtenir sur un compte. Grâce à un plan d’investissement, les investisseurs peuvent faire leurs premiers pas vers des placements plus risqués.

Parvenez-vous à mettre de côté un montant intéressant sur votre compte d’épargne tous les mois, tous les trois ou six mois ou tous les ans? Vous n’avez pas encore besoin de votre épargne dans les années à venir pour des travaux de rénovation, l’entrée d’un enfant à l’université ou un autre grand projet? Si c’est le cas, vous pourriez envisager de passer de l’épargne à l’investissement. Vous attendez le bon moment pour commencer à investir? Dans ce cas, vous risquez de ne jamais commencer. Vous investissez tout d’un coup tous vos sous dans une seule valeur par enthousiasme? Vous risquez alors de tout perdre en cas de faillite de la société qui a émis les actions.

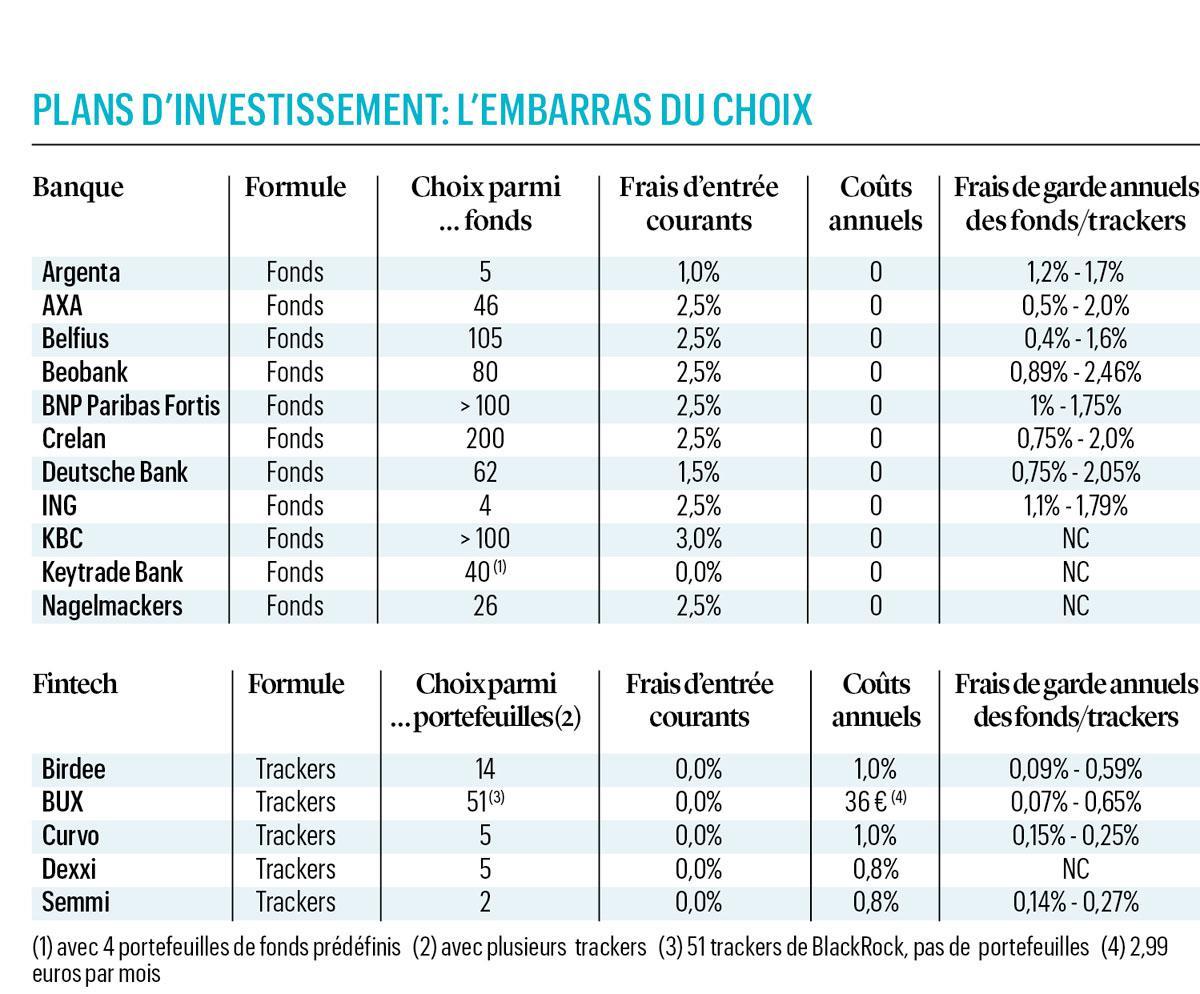

Sur le marché belge, une vingtaine d’acteurs proposent des plans d’investissement.

L’idéal pour que les épargnants fassent leurs premiers pas en tant qu’investisseurs est de disposer d’un plan d’investissement. Nous considérons comme plan d’investissement toute formule permettant d’investir à intervalles réguliers un petit montant fixe dans un panier d’actions et/ou d’obligations. En investissant de manière échelonnée dans le temps dans des choses variées, vous pouvez réduire les risques et maximiser les chances de réussite.

Ce qui manque parfois aux investisseurs, c’est la discipline. Lorsque le monde semble s’écrouler, ils n’osent plus beaucoup investir. Et lorsque les arbres semblent pousser jusqu’au ciel, ils investissent trop. Avec un montant fixe à des moments fixes, vous pouvez acheter plus d’actions ou d’obligations lorsqu’elles sont bon marché et moins lorsqu’elles sont chères.

Sur le marché belge, une vingtaine d’acteurs proposent des plans d’investissement, mais vous pouvez bien entendu établir vous-même un plan si vous en comprenez bien les principes et si vous savez les appliquer. Nous allons d’abord vous expliquer comment les plans sont constitués et ce qui existe sur le marché. Ensuite, vous pouvez choisir de faire placer votre argent ou de l’investir vous-même.

Un tel plan comporte plusieurs niveaux:

1. Vous déposez de l’argent sur un compte (et le retirez à la fin).

2. Vous achetez (vendez) des actions ou des parts d’une société d’investissement ou d’un fonds indiciel coté.

3. La société d’investissement ou le fonds indiciel achète (vend) des actions et/ou des obligations.

Lors de l’ouverture d’un plan d’investissement, vous suivez les étapes de haut en bas. Lors de la clôture, on procède de bas en haut. Pour les plans d’investissement proposés par les assureurs, un niveau supplémentaire est ajouté au sommet. Vous concluez alors d’abord un contrat d’assurance avant de déposer l’argent sur le compte.

1. Le compte

Lorsque vous vous rendez dans une agence bancaire pour souscrire un plan d’investissement, vous êtes pratiquement certain que votre argent aboutira sur un compte belge. Avec les acteurs de l’internet, c’est moins évident. Même si vous vous trouvez sur un site web où vous avez le choix entre le néerlandais et le français et dont l’URL se termine par “.be”, vous pouvez vous retrouver sur un compte étranger. Chez BUX, Curvo, Dexxi et Semmi, par exemple, vous ouvrez un compte néerlandais et chez Birdee, un compte luxembourgeois.

Easyvest, quant à elle, fait appel à la société belge Leleux Associated Brokers pour conserver l’argent et les investissements. Nous n’avons pas inclus cet acteur dans notre aperçu parce qu’il faut investir au moins 5.000 euros au départ. Ensuite, il n’y a pas de dépôt mensuel minimum spécifique. Cela ne correspond pas tout à fait à la construction progressive et disciplinée d’un portefeuille d’investissement. Pour MeManaged de la banque belge MeDirect, dont le montant de départ est également d’au moins 5.000 euros et dont les versements mensuels commencent à 100 euros, c’est la même chose. MeDirect propose également un plan d’investissement durable, MeGreen, qui peut être lancé à partir de 2.500 euros.

Il n’y a rien de mal à ouvrir un compte à l’étranger, si ce n’est qu’il y a quelques formalités à remplir. Il faut notamment déclarer (une seule fois) ce compte au Point de contact central (PCC) de la Banque nationale, puis cocher la case appropriée sur votre déclaration d’impôts annuelle et en remplir quelques autres. Par ailleurs, vous devez également déclarer les polices d’assurance étrangères au PCC et remplir la déclaration d’impôts. Vous devez également vérifier si les intermédiaires internet déduisent toutes les taxes applicables ou si vous devez les déclarer vous-même.

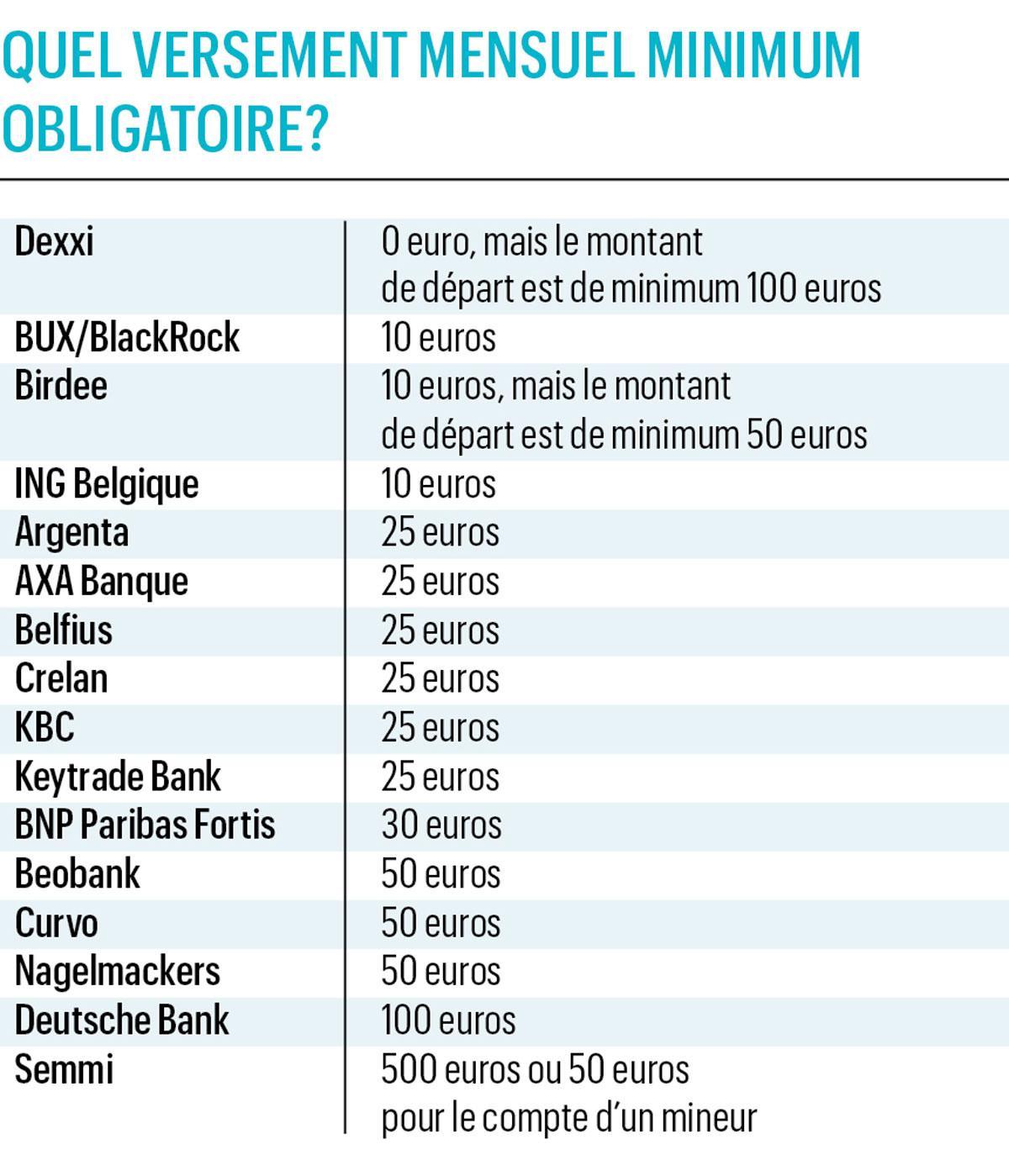

Le montant que vous pouvez mettre de côté mensuellement ou annuellement déterminera en partie avec qui vous pouvez traiter. Chez le courtier en ligne BUX et chez ING Belgique, vous pouvez démarrer un plan d’investissement avec 10 euros par mois. La seule question est de savoir si le jeu en vaut la chandelle pour un si petit montant. Chaque mois, BUX prélève 2,99 euros de frais sur les comptes de ses clients. Ainsi, ceux qui déposent seulement 10 euros au cours du premier mois du plan paieront 29,9% de frais sur ce montant. C’est évidemment beaucoup trop. Au fur et à mesure que vous déposez de l’argent, ces frais de 2,99 euros pèsent de moins en moins lourd. Chez ING Easy Invest, les frais d’entrée sont exprimés en pourcentage: 2,5% sur chaque dépôt. La plupart des banques exigent un dépôt mensuel minimum de 25 euros.

Ce n’est pas seulement le montant minimum qui est important mais aussi la flexibilité du plan. Supposons que vous n’arriviez pas à mettre de côté 50 euros par mois. Il est important de noter que les clients de Beobank bénéficient d’une pause d’un mois, mais ils doivent en faire la demande auprès d’un conseiller de la banque. Chez Curvo, il y a également un minimum de 50 euros, mais vous pouvez interrompre ou reconfigurer le plan à tout moment ou adapter le montant mensuel via l’application.

La plupart des plans permettent d’adapter non seulement le montant, mais aussi la fréquence. La fréquence par défaut est mensuelle, par exemple immédiatement après le dépôt de votre salaire, mais dans la plupart des banques, le taux d’investissement peut être plus élevé ou plus bas. Chez Belfius, les clients disposent sans doute du plus grand choix possible de fréquences. Hebdomadaire, bimensuel, bimensuel, mensuel, mensuel sauf juillet et août, tous les deux, trois, quatre ou six mois et annuel: tout est possible.

2. La structure

La plupart des fonds présents sur le marché belge sont des sociétés d’investissement à capital variable (sicav). Le type de fonds est particulièrement important sur le plan fiscal. Les sociétés d’investissement sont créées, et également dissoutes, par des gestionnaires d’actifs. Ces gestionnaires gagnent de l’argent en investissant l’argent d’autres personnes. Certains gestionnaires travaillent en étroite collaboration avec des banques, comme KBC Asset Management avec KBC Bank. Dans le cadre du plan d’investissement de KBC, vous ne pouvez investir que dans les «fonds maison». D’autres banques, comme ING Belgique, ont des liens particuliers avec différents gestionnaires d’actifs ou sont ouvertes aux offres de n’importe quel autre gestionnaire.

En achetant des actions ou des parts, les investisseurs entrent donc dans le capital d’une ou de plusieurs sociétés d’investissement par le biais d’un plan d’investissement. En d’autres termes, les investisseurs deviennent des propriétaires partiels de la société d’investissement, que nous appellerons désormais systématiquement fonds d’investissement ou fonds, en abrégé. Le fonds achète ensuite des actions, des obligations et/ou des parts d’autres fonds avec le capital des investisseurs.

Depuis une dizaine d’années, les fonds de placement traditionnels ont des concurrents. En effet, les fonds négociés en Bourse (ETF) sont arrivés des Etats-Unis. Ces fonds sont également appelés trackers parce qu’ils suivent l’évolution d’un indice ou d’un panier existant d’actions, d’obligations ou d’autres actifs tels que l’or. Avec les trackers, la gestion tend à être plus automatisée. Comme ils impliquent moins d’intervention humaine, ils peuvent être proposés aux investisseurs à un coût moins élevé.

Ce n’est pas seulement le montant minimum du dépôt qui est important, mais aussi la flexibilité du plan.

Les banques traditionnelles ne proposent que des plans d’investissement avec des fonds, peut-être parce qu’elles peuvent en tirer un meilleur profit. “Notre courtier en ligne Bolero propose des ETF mais pas encore de plans d’investissement avec des ETF, précise un porte-parole de KBC. Les clients peuvent toutefois placer leurs propres ordres d’achat mensuels et imiter ainsi un plan d’investissement.” C’est bien sûr également possible avec d’autres courtiers.

MeDirect propose des solutions d’investissement avec des trackers de BlackRock (MeGreen) et des fonds de Goldman Sachs Asset Management (MeManaged), mais comme décrit ci-dessus, les investisseurs doivent alors commencer immédiatement en déposant 5.000 euros ou 2.500 euros en une seule fois.

Keytrade Bank ne propose pas de plan avec des ETF, mais elle dispose d’une autre solution avec des ETF en interne, Keyprivate. Keyprivate est en quelque sorte la banque privée alternative de Keytrade pour les personnes qui ne peuvent ou ne veulent pas s’offrir les services d’une véritable banque privée. Le coût est de 0,91% par an, hors taxes. Le dépôt minimum est de 15.000 euros. Bolero, avec Matti, propose un service automatisé similaire pour les ETF, à partir de 1.000 euros et à un coût de 1% par an.

Depuis février, les clients de BUX peuvent établir un plan d’investissement avec un ou plusieurs trackers de BlackRock. Ils ont le choix entre 51 trackers. Une liberté de choix qui peut aussi s’évérer stressante. La plupart des acteurs travaillent avec des portefeuilles, dans lesquels ils ont déjà fait une sélection de trackers pour vous. Curvo, par exemple, travaille avec BlackRock, Vanguard et BNP Paribas, mais propose des portefeuilles de deux à cinq trackers chacun. Chez BUX, vous pouvez également créer des plans d’investissement avec des fractions d’actions. Ces plans d’actions sont moins diversifiés que les plans de fonds ou de trackers, avec des centaines ou des milliers de titres sous-jacents.

3. Les investissements

Les fonds et les trackers investissent dans des actions, des obligations ou un mélange d’actions et d’obligations. Avec les actions, vous partagez les bénéfices ou les pertes des entreprises. Certaines sociétés reversent une partie des bénéfices aux actionnaires sous forme de dividendes, d’autres non. Si les entreprises font beaucoup de bénéfices, le prix des actions augmentera à long terme et les actionnaires pourront vendre leurs actions avec un bénéfice.

Avec les obligations, vous prêtez essentiellement de l’argent aux entreprises, qui doivent vous rembourser cet argent avec des intérêts au fil du temps. Les actionnaires sont plus exposés au risque car les détenteurs d’obligations sont prioritaires en cas de faillite.Dans cette triste éventualité en effet, ils n’auront généralement rien ou pas grand-chose à récupérer.

En investissant dans plusieurs entreprises à la fois, de préférence dans différents secteurs et dans différents pays ou régions du monde, vous courez moins de risques de perte. Il y aura des perdants et des gagnants dans votre portefeuille. Lors des mauvaises années boursières, il y aura plus de perdants que de gagnants.

Au cours des 40 dernières années, les obligations ont souvent permis d’amortir les mauvaises années boursières. Lorsque les actions ont complètement chuté, les revenus des obligations ont été un réconfort. Lorsque les taux d’intérêt ont baissé pendant des années, les obligations des fonds et des portefeuilles de trackers ont pris de la valeur. Les nouvelles obligations étaient assorties de coupons (de taux d’intérêt) de plus en plus petits. Aujourd’hui, la tendance des taux d’intérêt est à la hausse, ce qui entraîne une baisse de la valeur des obligations. Tant que les fonds et les trackers empochent plus d’intérêts que les obligations ne perdent de valeur, ils peuvent rapporter de l’argent aux investisseurs obligataires. Mais cet exercice risque d’être un peu plus difficile dans les années à venir.

Même avec des trackers ou des fonds investissant dans un mélange d’obligations et d’actions, vous pouvez perdre de l’argent certaines années. C’est pourquoi il est important de ne commencer à investir qu’avec de l’argent dont vous pourrez vous passer pendant au moins quelques années… en attendant que le ciel boursier s’éclaircisse à nouveau et que votre portefeuille présente plus d’avantages que d’inconvénients.

4. L’assurance

A partir de 30 euros par mois, les clients de BNP Paribas Fortis peuvent souscrire un plan d’épargne en fonds. “Une solution très similaire est l’Easy Fund Plan, une assurance branche 23, à laquelle vous pouvez également souscrire à partir de 30 euros par mois, explique un porte- parole de la banque. L’un des points forts de la formule est qu’elle permet aux parents de placer de l’argent pour leurs enfants et d’en garder le contrôle. “L’argent n’est débloqué qu’au décès des parents ou en cas de rachat du contrat d’assurance à l’âge souhaité par l’enfant.”

Le plan d’investissement de l’assureur Athora exige des investisseurs un dépôt minimum de 450 euros par an, soit 37,5 euros par mois. Le porte-parole d’Athora estime qu’une formule d’assurance ne doit pas être facilement comparée aux autres formules. “Comparer un fonds bancaire à un fonds d’assurance, c’est un peu comparer des pommes et des poires”, a-t-il déclaré.

Le porte-parole a fait remarquer qu’avec l’assurance de la branche 23, il y a une taxe d’entrée libératoire de 2% pour les personnes physiques et de 4,4% pour les personnes morales. “Ensuite, il n’y a pas de charge fiscale. Cela signifie qu’il n’y a pas de taxe sur les transactions boursières (TOB) et pas de retenue à la source sur les plus-values pour les fonds ou trackers composés de plus de 10% d’obligations.

Quelle fiscalité?

La fiscalité des fonds et des trackers est assez complexe. En ce qui concerne le précompte mobilier, il suffit de se poser deux questions. Si la réponse à ces deux questions est négative, vous ne payez pas d’impôt sur les revenus du précompte mobilier.

1) Le fonds ou le tracker distribue-t-il des gains chaque mois, trimestre ou année? Dans ce cas, vous payez 30% d’impôt sur ces dividendes.

2) Y a-t-il plus de 10% d’obligations dans les investissements sous-jacents du tracker ou du fonds? Dans ce cas, lorsque vous vendez vos parts, vous payez un précompte mobilier de 30% sur la partie des gains provenant des obligations.

Pour savoir si vous payez des impôts lors de l’achat ou de la vente de fonds et de trackers, vous avez besoin de la vue d’ensemble dans le tableau ci-joint.

Les clients de Curvo ne doivent pas craindre les taxes sur les transactions. “Nous travaillons avec des fonds indiciels institutionnels, qui sont exonérés de taxes boursières”, explique Yoran Brondsema, fondateur de Curvo. Curvo peut le faire parce qu’il travaille avec un beleggersgiro, un véhicule typiquement néerlandais qui permet de regrouper les investissements des clients. Les assureurs investissent également dans ces fonds institutionnels. Les autres plans impliquent les taxes boursières habituelles.

“En conséquence, les transferts de fonds bancaires sont plus délicats. Lorsque le client transfère son argent d’un fonds bancaire à un autre, il devra parfois payer le précompte mobilier sur les plus-values réalisées dans le premier fonds et la taxe sur les transactions boursières.” Au passage, il ajoute qu’il y a des actions régulières chez Athora, la compagnie d’assurance prenant en charge la taxe sur les primes. Les investisseurs peuvent choisir cinq lignes pour le plan d’investissement d’Athora parmi la gamme de 49 fonds et un tracker. Un dépôt minimum de 12,5 euros par fonds est requis.

Vous avez repéré une erreur ou disposez de plus d’infos? Signalez-le ici