Dans les coulisses de votre supermarché, ou comment les distributeurs ont pris le pouvoir

“Comme fournisseur, vous vendez des prix et des remises. La grande distribution vous tient !” Les relations entre fabricants et distributeurs n’ont cessé de se durcir au fil des ans. Si bien qu’aujourd’hui, ce sont souvent ces derniers qui mènent la danse lors des négociations annuelles. Voici comment leur force de frappe s’est décuplée.

C’est l’histoire d’un rapport de force qui s’est progressivement inversé – certains diront rééquilibré. ” Par le passé, les supermarchés devaient se réjouir que les fabricants acceptent de leur vendre leurs produits ; aujourd’hui, ce sont les fournisseurs qui peuvent s’estimer heureux que leurs produits soient référencés “, explique Sara Van der Maelen, doctorante à la KU Leuven et coauteure d’une étude sur les conséquences des déréférencements. Ces retraits de produits décidés soit par les distributeurs, soit par les fournisseurs, interviennent beaucoup plus régulièrement de nos jours, preuve que les deux parties s’estiment davantage prêtes à ” aller au clash ” pour éviter de devoir accorder telle ou telle ristourne jugée injustifiée.

Reste que le choix radical du déréférencement est la plupart du temps posé par le distributeur. ” La grande surface se trouve souvent en position de force, estime Patrick Kileste, avocat spécialisé en droit de la distribution commerciale. Elle peut exiger le prix le plus bas, réclamer des ristournes si le produit est positionné à hauteur de vue dans les rayons, demander aux fabricants de rétrocéder une partie de leur chiffre d’affaires en fin d’année, etc. Par ailleurs, les délais de paiement sont souvent extrêmement longs. Les fournisseurs sont utilisés comme banquiers ! ”

Preuve de la pression que la grande distribution fait peser sur ses fournisseurs : aucun de ceux que nous avons contactés n’a souhaité s’exprimer. Même en leur garantissant l’anonymat, ils craignent que les éléments livrés ne permettent de les identifier. ” Avec le mouvement de concentration, les distributeurs ont la possibilité de réduire de 30 à 40 % la production d’un fabricant, relève Walter Gelens, directeur de l’Association belgo-luxembourgeoise des fabricants de produits de marque (BABM). Mais les pratiques des grands groupes sont connues. Si un fabricant ne signe pas, les distributeurs peuvent par exemple le menacer de ne plus acheter l’entièreté de sa gamme, d’arrêter son plan promo, de ne plus accepter ses innovations ou d’augmenter son délai de paiement. ”

Voici comment les distributeurs se sont progressivement renforcés pour devenir des machines de guerre capables d’imposer leurs conditions.

Concentration et alliances d’achats

La rentabilité des grands groupes de distribution dépend principalement de l’efficacité de la fonction d’achat. Plus le montant des achats réalisés par un distributeur auprès d’un producteur est élevé, plus le distributeur a de pouvoir. Au départ très fragmenté, constitué d’une multitude de petites enseignes, le paysage de la distribution s’est donc concentré pour ne plus finalement être composé que de quelques gros acteurs à la puissance d’achat impressionnante. Et le mouvement de concentration est loin d’être terminé comme on a pu le constater avec le récent rapprochement entre Delhaize et le distributeur néerlandais Ahold. Un rapprochement suite auquel le nouveau groupe fusionné n’a pas manqué de faire savoir à ses fournisseurs qu’il comptait améliorer ses conditions d’achat, ce qui a d’ailleurs provoqué quelques frictions.

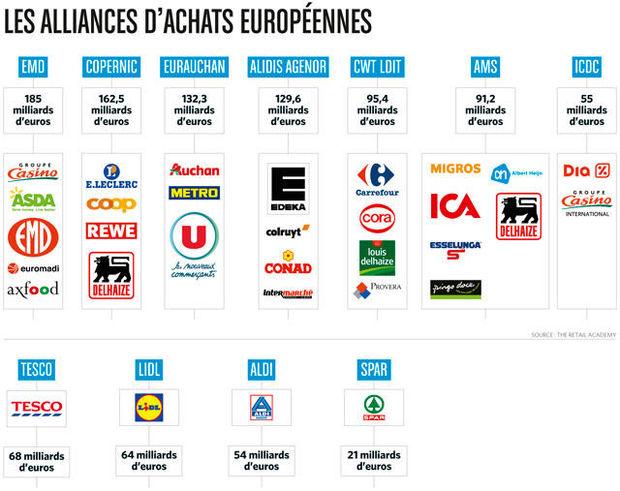

Outre ces vastes opérations de concentration, les distributeurs ont également accru leur puissance de négociation en constituant des alliances d’achats (voir notre infographie ” Les alliances d’achats européennes “). Si chaque enseigne dispose de sa propre centrale d’achats, elle bénéficie, grâce à ces alliances, de meilleures conditions au niveau international. ” Par la massification des achats, les alliances vont chercher des conditions supplémentaires, entre 1 et 2% “, explique Stéphane Genicot, responsable marketing chez Delfood (groupe Louis Delhaize) et ancien directeur des achats chez Delhaize. Certaines enseignes font partie de la même alliance. C’est notamment le cas de Carrefour et Cora, ou de Colruyt et Intermarché. Ces regroupements ont pour objectif d’homogénéiser les conditions d’achat des différentes enseignes, rendant par ailleurs indirectement les fournisseurs de plus en plus dépendants des distributeurs.

Une professionnalisation du métier d’acheteur

Dans cette quête d’efficacité au niveau des achats, on peut enfin pointer une professionnalisation de la fonction même d’acheteur en grande distribution. ” Avec la création de la fonction de category manager, l’acheteur a pu se concentrer sur la négociation du prix, explique Stéphane Genicot. Il y a aujourd’hui une séparation claire entre le travail de l’acheteur qui négocie un prix par rapport à un volume, au prix des matières premières, à la concurrence, aux performances du produit, etc., et celui du category manager qui choisit le prix de vente au consommateur, l’assortiment, les promotions, les formats de magasin qui accueilleront le produit, etc. ” En réponse, les fabricants ont eux aussi créé des fonctions de category management. ” Les distributeurs ont pris le pouvoir quand les fabricants n’étaient que des vendeurs, assure le responsable marketing. Mais depuis qu’ils ont aussi des category managers, il y a eu un rééquilibrage de la relation. ” Pour notre interlocuteur, la professionnalisation de la fonction d’acheteur viendrait aussi du fait que les distributeurs, aujourd’hui, engagent beaucoup plus que par le passé des ex-vendeurs ou des acheteurs ayant travaillé pour la concurrence. ” Au niveau des fabricants, il y a toujours eu beaucoup de changements entre les groupes, soutient-il. C’était plus rare du côté de la distribution. Quand vous étiez acheteur, vous restiez dans la même entreprise et au même poste toute votre vie. Aujourd’hui, les acheteurs passent plus facilement d’un distributeur à l’autre, et les distributeurs vont chercher des vendeurs qui connaissent donc bien le métier opposé et sont donc meilleurs en tant qu’acheteurs. ”

Les marques de distributeur en guise de contrepoids

La multiplication des références étant inversement proportionnelle à l’extension des rayons, les places y sont de plus en plus chères. Et l’introduction de nouvelles références ne se réalisant que par le retrait d’anciennes, c’est avant tout sur base de la rentabilité de chacun des produits que se font les choix. Finalement, les articles qui subsistent sont ceux qui sont le plus soutenus par les efforts marketing du producteur ou ceux qui se différencient fortement par la qualité ou le prix. Dans ce contexte, les distributeurs ont encore renforcé leur pouvoir en créant leurs marques propres : les fameuses marques de distributeur (MDD). Ce sont elles qui occupent souvent les meilleures positions dans les rayons. Ces dernières se sont fortement développées avec le temps. De produits basiques à bas prix et simplifiés au niveau de leur composition, les MDD sont devenues innovantes, voire exclusives. Cherchant à véhiculer des valeurs comme le bio, le terroir, etc., elles sont aujourd’hui fortement soutenues par les efforts marketing des distributeurs. La sophistication des MDD a induit entre distributeurs et fournisseurs un rapport de concurrence directe qui bouleverse la répartition de leurs rôles respectifs.

Certains fabricants de grandes marques franchissent le pas du partenariat avec la grande distribution pour la production de MDD, au risque de cannibaliser leurs propres produits. Cela leur permet d’écouler leur surcapacité, de rentabiliser leur outil de production, de contrôler la concurrence dans le segment et aussi d’entretenir de bonnes relations avec les distributeurs. Reste que les principaux fournisseurs de MDD sont généralement des producteurs de marques nationales secondaires, voire des sociétés uniquement focalisées sur ce créneau. Les exigences du distributeur qui pilote la production peuvent alors être particulièrement fortes en ce qui concerne la définition des caractéristiques du produit.

Une relation d’interdépendance complexe

Au final, on peut dire que les distributeurs, forts de leur position d’intermédiaires entre le producteur et le consommateur final, ont progressivement accru la pression sur leurs fournisseurs, auxquels ils peuvent désormais se permettre d’imposer leurs conditions lors des négociations annuelles. Mais la relation d’interdépendance complexe qui lie producteurs et distributeur ne peut se résumer à un rapport dominant-dominé. De nombreux marchés industriels se sont eux aussi consolidés et le fait que certains grands fournisseurs décident de stopper la vente de leurs produits en cas de conflit avec un distributeur montre qu’ils ont les reins suffisamment solides pour mettre eux aussi la pression sur les retailers. Des deux côtés, on s’est par ailleurs rendu compte que des partenariats pouvaient s’avérer profitables aux deux parties, sur différents points comme la logistique, certains pans du marketing, ou l’innovation conjointe portant sur le développement de nouveaux produits à marques de distributeur. Tant les fournisseurs que les distributeurs opèrent au fond un arbitrage quant à la définition des frontières de leur propre métier, en fonction de leurs compétences. Alors que certains fournisseurs écoulent leur marchandise via leurs propres réseaux, les distributeurs, eux, pilotent aujourd’hui une partie de la production des références qu’ils vendent. Réduisant leur dépendance via-à-vis de leurs fournisseurs, ils ne font que renforcer leur force de frappe lors des négociations.

Les négociations commerciales entre la grande distribution et ses fournisseurs ont lieu une fois par an. Avec un objectif pour les distributeurs : fixer les conditions d’achat qui seront appliquées durant l’année. “Mais le processus de négociation est permanent, précise Stéphane Genicot, responsable marketing chez Delfood et ancien directeur des achats chez Delhaize. L’environnement fait que chaque partie doit pouvoir modifier ces conditions en cours d’année.” Certes, un contrat est signé, mais celui-ci peut donc à tout moment être revu. Le prix des matières premières augmente et un fournisseur doit répercuter cette hausse, le contexte concurrentiel s’intensifie et le distributeur souhaite de meilleures conditions d’achat, etc. Concrètement, lors des négociations annuelles, on part du tarif en vigueur l’année précédente pour appliquer toute une série de réductions. Le fournisseur paie des conditions sur facture (garantie d’achat d’un certain volume), des conditions différées (nombre de références dans l’assortiment, présence dans les différents formats de l’enseigne, participation à l’innovation, etc.) et des conditions de coopération (visibilité dans le folder,display, etc.). On obtient alors ce que l’on appelle le prix 3 x net. “Le distributeur calcule ainsi son améliorateur par rapport à l’année précédente, à savoir la dégradation sur base 100 après déduction de toutes les conditions, explique notre interlocuteur. L’idée est de dégrader un peu plus chaque année. Ce n’est qu’ensuite que s’appliquent les augmentations de prix, annoncées à l’avance par les fournisseurs.”

Publiée dans la dernière édition du Journal of Marketing, une étude de la KUL s’intéresse aux conséquences des déréférencements en termes de ventes, tant pour le fabricant que pour le distributeur. Avec un premier enseignement : il s’agit d’une situation perdant-perdant pendant la durée du conflit. Et c’est le distributeur qui perd le plus ! “La plupart des consommateurs vont acheter la marque déréférencée dans un autre magasin, explique Els Breugelmans, professeur de retail marketing à la KU Leuven, à l’origine de l’étude. La loyauté à la marque est plus forte que la loyauté à l’enseigne. Nous avons pu montrer que le fait d’avoir des marques de distributeur ne protégeait pas le retailer. Le consommateur n’a pas tendance à se reporter sur une marque de distributeur.” L’étude montre même que la pratique du déréférencement aurait un impact positif à long terme sur le chiffre d’affaires du fabricant. Celui-ci augmente alors que celui du retailer reprend son niveau d’avant-conflit. “Le fait que les distributeurs se lancent dans le déréférencement montre qu’ils estiment pouvoir y gagner, peut-être en obtenant de meilleures conditions d’achat de la part des fournisseurs. Mais en termes de ventes, le conseil que nous leur donnons est clairement la prudence.”

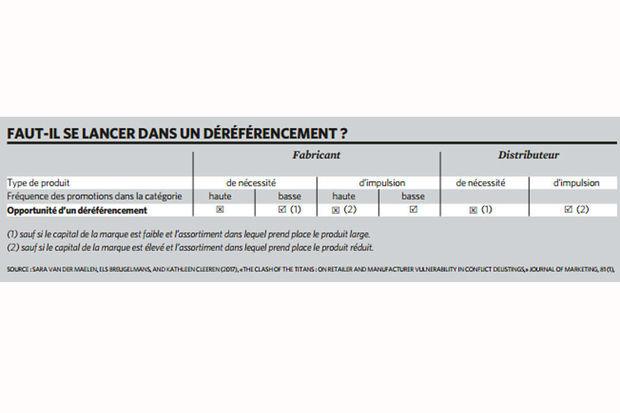

En dehors de ces constatations générales, l’étude pointe certains éléments pouvant limiter la vulnérabilité de l’une ou l’autre partie. Il y a tout d’abord l’assortiment dans lequel est “placé” le produit déréférencé. Plus cet assortiment est large, plus la position du distributeur est forte. Les clients disposent en effet d’un choix plus vaste et peuvent se rabattre sur d’autres marques. De plus, la marge de négociation du retailer est plus grande. “Le distributeur doit bien connaître son arsenal, explique Sara Van der Maelen, coauteure de l’étude. A-t-il dans ses rayons d’autres marques assez fortes en dehors de celle déréférencée ?”

Autre variable : le capital de la marque. Plus la marque est forte, plus le consommateur aura tendance à changer d’enseigne pour l’acheter. Vient ensuite la question de la fréquence des promotions dans l’assortiment qui accueille la marque déréférencée. Elle n’a aucun impact pour le retailer. Pour le fabricant, par contre… “Si la fréquence des promotions est élevée, le consommateur sera moins lié à la marque et donc davantage tenté de se tourner vers une autre marque”, assure Els Breugelmans.

Enfin, le fait qu’il s’agisse de produits de nécessité ou d’impulsion a également toute son importance. L’étude montre à ce sujet que les pertes, tant pour le fabricant que pour le distributeur, sont plus importantes en ce qui concerne les catégories de nécessité. C’est que les achats de nécessité sont souvent planifiés à l’avance. Mis au courant du déréférencement par les médias, les clients auront tendance à changer de marque ou d’enseigne. Pour le plus grand bonheur du retailer dans le premier cas, du fabricant dans le second.

Vous avez repéré une erreur ou disposez de plus d’infos? Signalez-le ici