Année record en vue pour 7C Solarparken

Tout va bien pour l’entreprise. Ses parcs photovoltaïques bénéficiant de bons tarifs de rachat, elle a achevé un excellent semestre et a encore revu à la hausse ses perspectives pour l’exercice.

L’exploitant belge de parcs solaires en Allemagne et en Belgique 7C Solarparken (7C) a clos un très bon premier semestre. La production d’électricité a augmenté de 31% en glissement annuel, à 189 gigawatts-heure (GWh). La capacité opérationnelle s’est hissée de 23% en un an, de 275 à 337 mégawatts-crête (MWc), et le rendement s’est accru de 8%, à 551 kilowatts-heure (kWh) par kWc. En outre, 7C a perçu en moyenne par mégawatt-heure (MWh) d’électricité 228 euros, soit 17% de plus qu’un an plus tôt (195 euros), une hausse qu’explique l’envol des prix sur le marché spot. Les parcs photovoltaïques bénéficient du régime FIT (pour Feed-In Tariff, ou tarif de rachat), qui garantit au minimum le prix spot. Lequel dernier est, depuis juin 2021, presque constamment supérieur au tarif dont bénéficient les parcs récents (construits après 2014). Autre bonne nouvelle: en avril, 7C a conclu un accord d’échange portant sur plus d’un quart de la capacité (93 MWc), pour les parcs construits en 2020 et 2021 principalement, qui bénéficient d’un tarif de rachat moyen de 58 euros seulement par MWh. En vertu de l’accord, ces parcs jouiront, du 1er juin 2022 au 31 décembre 2023, d’un tarif de 149,5 euros par MWh, bien plus attractif que le tarif fixe ou le prix sur le marché au comptant. Ces éléments ont permis au chiffre d’affaires (CA) de gagner 52% en glissement annuel, à 43,7 millions d’euros. Le cash-flow d’exploitation (Ebitda) a lui aussi augmenté de 52%, à 38,7 millions. Le bénéfice net a plus que doublé (+134%), pour atteindre 14,1 millions (part du groupe), et le cash-flow net par action est passé de 0,30 à 0,45 euro. La dette nette a diminué de 176,5 millions d’euros fin 2021 à 157,7 millions six mois plus tard. Le ratio de fonds propres a atteint un niveau historiquement élevé: 38,9%.

On ignore toujours si le prix du Mwh va être plafonné, et si la mesure sera rétroactive. 7C a calculé que si elle l’était à compter du 1er janvier, avec un plafond de 180 euros par MWh, tel que proposé par la Commission européenne, son Ebitda du premier semestre diminuerait de 3,4 millions d’euros et le cash-flow net par action serait réduit de 0,05 euro, à 0,40 euro.

7C, qui avait relevé ses prévisions pour l’exercice le 15 juillet, les a encore revues à la hausse à l’occasion de la présentation des semestriels, en septembre, car la période juillet-août a été très ensoleillée: l’Ebitda sera de 61,8 millions d’euros et le cash-flow net par action, de 0,67 euro.

7C a accru son capital à deux reprises au cours de ces derniers mois. Il a émis au total 3,49 millions de nouvelles actions à 4,55 euros l’unité, soit un produit brut de 15,89 millions d’euros, montant prévu dans son plan stratégique 2021-2024. Qui vise également une puissance installée de 400 MWc à fin 2022 (pour l’heure: 366), de 460 MWc à fin 2023 et de 525 MWc à fin 2024.

Nous ne recommanderons d’acheter le titre, qui se remet d’un excellent semestre et de l’augmentation de capital, que lorsqu’il sera redescendu sous 4,5 euros. A conserver.

Conseil: conserver/attendre

Risque: faible

Rating: 2A

Cours: 4,76 euros

Ticker: HRPK GY

Code ISIN: DE000A11QW68

Marché: Francfort

Capit. boursière: 379,7 millions EUR

C/B 2021: 34

C/B attendu 2022: 19

Perf. cours sur 12 mois: +30%

Perf. cours depuis le 01/01: +6%

Rendement du dividende: 2,3%

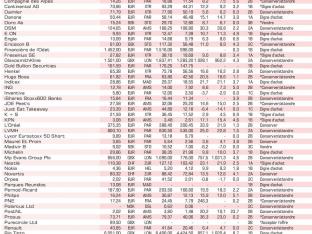

Actions européennes

Vous avez repéré une erreur ou disposez de plus d’infos? Signalez-le ici