Le fisc va matraquer: faites-vous partie de ses cibles ?

L’administration fiscale part notamment en guerre contre les sociétés de management qui vont être davantage contrôlées en 2017. Dans sa ligne de mire: les factures de management non détaillées entre sociétés, plus couramment appelées “management fees”. Qui risque quoi ? Quelles précautions prendre ? Nos conseils pour éviter les ennuis.

Un contribuable averti en vaut deux. Chaque année, l’administration choisit d’opérer des contrôles fiscaux dans des secteurs déterminés ou sur la base d’opérations ciblées. Comme elle le fait depuis cinq ans, elle a même la gentillesse de prévenir les secteurs qui sont particulièrement visés. Beau joueur, le fisc ! Il suffit d’aller sur son site internet pour voir quelles sont les catégories de contribuables qui risquent de devoir s’expliquer avec lui au cours des prochains mois. Un communiqué daté du 18 avril dernier donne des précisions. Figurent ainsi au premier rang des cibles de cette année les Belges qui ne déclarent pas leurs revenus d’origine étrangère (c’est-à-dire les intérêts, les dividendes, les secondes résidences, les rémunérations de dirigeant, etc.). Autre catégorie visée : les salariés qui ont opté pour le système des frais professionnels réels. Quant à ceux qui n’ont pas, volontairement ou non, rentré leur déclaration, ils peuvent également s’attendre à un contrôle renforcé dans les prochains mois.

Des contrôles fiscaux plus approfondis

Bien entendu, ce n’est pas parce que vous êtes dans une catégorie visée que vous serez nécessairement contrôlé, techniquement ce ne serait d’ailleurs pas possible vu la baisse des effectifs de l’administration. Le but de la manoeuvre est donc clair : annoncer des contrôles ciblés pour agiter la peur du gendarme, avec comme objectif inavoué pour l’administration de faciliter le travail de ses agents. Et cela marche ! Mais pas avec tout le monde. Voilà pourquoi en plus de ces points d’attention spécifiques, l’administration effectue bien évidemment d’autres contrôles de la situation fiscale des particuliers et des entreprises. Exemple ? L’horeca. Le secteur fait l’objet depuis le début de l’année d’une ” gigantesque opération ” de contrôle visant à vérifier la mise en place de la fameuse black box (caisse enregistreuse) avec des amendes sévères à la clé en cas d’infraction. Dans un autre registre, ceux qui louent leur maison ou une chambre d’ami via Airbnb risquent fort de recevoir prochainement la visite du fisc.

Last but not least, les sociétés de management font également partie des cibles de la saison en ce qui concerne les contrôles fiscaux, et cela via des ” contrôles systématiques et approfondis “, concède la porte-parole du SPF Finances Florence Angelici, confirmant ainsi les bruits qui courent depuis quelques semaines à propos de ce nouveau terrain de jeu de l’administration. PME, indépendants en société et professions libérales, vous voilà également prévenus : vous allez être davantage contrôlés en 2017 ! Et gare aux montages fiscaux ” artificiels “. Surtout dans les grosses PME dirigées par une ou plusieurs sociétés de management, avertissent les spécialistes de ces montages fiscaux : le fisc sait en effet mieux que quiconque que c’est là qu’il y a de l’argent à prendre.

Mais pourquoi, au juste, l’administration s’intéresse-t-elle à nouveau aux sociétés de management ? Où est le problème ? A quoi faut-il faire attention ?

1. Ce que vise le fisc

Depuis plusieurs années déjà, les sociétés de management sont dans le collimateur de l’administration fiscale. Mais ce qui est visé aujourd’hui, ce sont les management fees entre sociétés, c’est-à-dire les rémunérations perçues en contrepartie d’une prestation. Autrement dit, ” les contrôles ne visent pas à remettre en cause l’existence en tant que telle de la société de management, situe Denis-Emmanuel Philippe, avocat-fiscaliste chez Bloom Law et professeur à l’ULg. Cette croisade a déjà été menée sous l’ère Di Rupo. ”

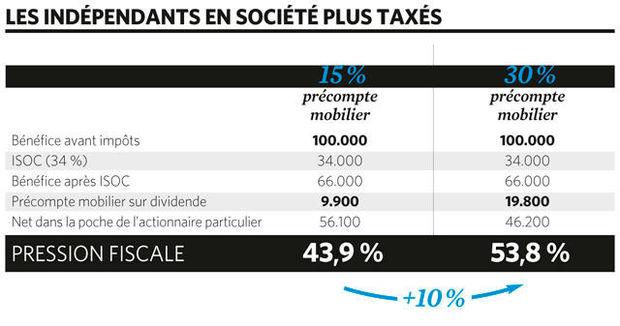

On se souviendra en effet qu’à l’époque toute une série d’avantages avaient été rabotés par le gouvernement papillon afin de rendre le ” passage en société ” moins intéressant et de limiter ainsi les abus. A cet égard, on rappellera non seulement la majoration de la taxation des avantages en nature (logement, voiture) mais aussi la forte augmentation du précompte mobilier qui est passé en quelques années de 15 à 27 %. Depuis le 1er janvier, il est même passé à… 30 % ! Si bien que le taux moyen de taxation des entrepreneurs organisés en société est passé en peu de temps de 44 à 54 %, soit une charge fiscale globale quasiment identique à celle qui pèse sur les revenus professionnels à l’impôt des personnes physiques (53-54%).

Le but de la manoeuvre est clair : annoncer des contrôles ciblés pour agiter la peur du gendarme, avec comme objectif inavoué pour l’administration de faciliter le travail de ses agents.

Bref, si l’administration repart aujourd’hui en guerre contre les sociétés de management, ce n’est pas pour traquer ceux qui travaillent en société dans le simple but d’optimiser leur situation fiscale (lire l’nencadré “Pourquoi créer une société de management” plus bas). ” Non, ce qui est aujourd’hui dans le collimateur de l’administration, poursuit Denis-Emmanuel Philippe, ce sont les management fees entre sociétés, en particulier lorsque ceux-ci sont excessifs et ne correspondent pas à des prestations réellement effectuées. ” Une tendance qu’observe également Angélique Puglisi, avocate spécialisée en droit fiscal au sein de l’association Afschrift, qui nous confie que ” plusieurs clients ont récemment consulté le cabinet suite à des rectifications fiscales portant spécifiquement sur la déduction des management fees “, ce qui selon elle confirme l’approche plus ciblée de l’administration fiscale à l’encontre des sociétés de management.

2. Le noeud du problème

Mais de quoi parle-t-on exactement, quel est le problème ? Car créer une société de management n’a rien d’illégal. En fait, l’administration s’intéresse à la situation suivante : une société d’exploitation qui est administrée par une autre société, laquelle réalise des prestations de management pour son compte et les facture à la société d’exploitation. Il s’agit le plus souvent de prestations de suivi administratif, commercial, comptable ou financier. Bref, ” la société d’exploitation reçoit des factures de management et, comme bien sûr, entend en obtenir la déduction au titre de charges professionnelles “, observe l’avocat-fiscaliste Thierry Litannie.

Le cas typique est celui d’une société belge en bénéfices (A), qui paie des management fees à une autre société belge qui lui est liée (filiale B), et qui dispose quant à elle de déductions fiscales (pertes fiscales reportées, etc.). Les deux sociétés (A et B) étant toutes les deux créées par le même gérant (qui se fait rémunérer au travers de sa société de management B). L’astuce du montage ? Il permet de réduire la base imposable dans le chef des deux sociétés, d’une part en permettant la déduction des management fees chez A, et d’autre part en évitant leur imposition effective chez B (grâce à l’imputation des déductions fiscales). En pratique, il est assez fréquent que la société de management (B) soit en réalité une société patrimoniale qui a des charges immobilières déductibles (remboursement des intérêts liés à l’acquisition d’un immeuble) ou une société holding (qui a des charges d’intérêts déductibles). En effet, ” ce sont des montages que l’on a beaucoup vu au cours des dernières années “, indique Denis-Emmanuel Philippe. Et pas uniquement du côté des plus fortunés. ” Cela concerne beaucoup de monde “, confirme en effet Angélique Puglisi, qui estime que pas mal de PME recourent au stratagème (courtier en assurances, exploitant de maisons de repos, administrateurs d’une entreprise familiale, etc.), avec des management fees parfois très importants. Il n’est pas rare, paraît-il, de voir des factures de prestation de gestion se chiffrer à plusieurs centaines de milliers d’euros par an. En effet, indique Marie-Dominique Jadoul, comptable-fiscaliste au bureau Ficalex, ” les sociétés de management sont généralement liées à des activités de prestations de services qui génèrent beaucoup de liquidité (ingénieur, informaticien, assureur, profession libérale) ainsi qu’à des fins de structuration de patrimoine dans le cadre d’un planning successoral. Le recours à une société de management est couramment utilisé pour séparer le patrimoine immobilier de la société d’exploitation, ce qui permet de mettre les immeubles à l’abri d’une éventuelle faillite de la société d’exploitation ou encore afin de faciliter la revente de cette dernière. L’éventuel repreneur ne voulant pas s’encombrer d’un immeuble. ”

Le recours à une société de management est couramment utilisé pour séparer le patrimoine immobilier de la société d’exploitation.

3. Attention au refus de déduction

Le problème, c’est que l’administration fiscale s’oppose très régulièrement au montage. Comment ? En vérifiant strictement le respect des conditions de déductibilité de toutes les charges professionnelles. Son argument pour remettre en cause les montants ou leur réalité ? L’article 49 du Code des impôts sur les revenus (CIR) relatif aux frais professionnels (mise à disposition d’un immeuble au profit du dirigeant, etc.). Ce dernier impose en effet d’établir le lien entre la dépense et l’activité professionnelle, avec une période imposable et avec l’acquisition ou la conservation de revenus professionnels. Il fait également reposer sur le contribuable la charge de la preuve de la réalité et du montant de toute dépense dont la déductibilité est revendiquée. Autrement dit, ” il faut pouvoir établir cette preuve au moyen de documents probants “, indique Angélique Puglisi. En matière de management fees, l’administration estime en effet être en droit de subordonner la déduction de toute facture à la preuve de l’effectivité et de la matérialité des prestations. ” Elle estime notamment qu’une facture de prestations de management, forfaitaire et ne comportant aucun détail relatif aux prestations n’apporte pas la preuve de leur matérialité ou du fait qu’elles ont été effectivement réalisées, embraie Thierry Litannie. Sur cette base, elle refuse le plus souvent la déductibilité aux sociétés qui ne sont pas en mesure d’établir ces différents éléments, et la majorité des décisions judiciaires publiées récemment lui donnent raison sur ce point. ” De fait, ” il y a aujourd’hui beaucoup de litiges de ce genre devant les tribunaux, avec une jurisprudence qui n’est pas favorable au contribuable “, souligne pour sa part Denis-Emmanuel Philippe, faisant référence à un arrêt de la Cour de cassation du 15 octobre 2015 qui écrit noir sur blanc que de simples conventions ne suffisent plus pour justifier que les prestations ont réellement été fournies. En clair, le gros risque actuellement en matière de sociétés de management, c’est que l’administration rejette la déduction des management fees dans le chef de la société opérationnelle (A). Et comme un malheur n’arrive jamais seul, que ces mêmes management fees soient en outre imposés dans le chef de la société de management (B). Avec donc une double taxation à la clé, en plus des accroissements d’impôts.

4. Les précautions à prendre

Le premier conseil à donner pour éviter les ennuis est de veiller à ce que les statuts soient en conformité avec l’activité. ” Il faut apporter une attention particulière à la rédaction des statuts de la société holding surtout en ce qui concerne son objet social et sa rémunération, recommande Marie-Dominique Jadoul. Le rapport du fondateur de la société holding doit lister les motifs, autres que fiscaux, qui ont conduit à la création de la holding afin d’éviter l’utilisation par le fisc de la disposition anti-abus (exemple : instauration d’un plan de pension individuel, désaccord entre associés quant à leurs propres rémunérations, poursuite de l’activité professionnelle d’un pensionné, etc.). ”

De simples conventions ne suffisent plus pour justifier que les prestations ont réellement été fournies.

Pour ce qui est de la rémunération, celle-ci devra être fixée au regard de la nature et de l’étendue du travail, c’est-à-dire ” établir un contrat de management décrivant de manière très précise la nature des activités tout en laissant l’opportunité de définir de nouvelles missions, complète Marie-Dominique Jadoul. Ce contrat ne pourra faire mention d’un quelconque horaire à respecter, de lieu de prestation, etc., de sorte qu’aucun lien de subordination ne puisse être établi. Par ailleurs, il mentionnera de manière précise la hauteur et les critères de détermination de la rémunération. Celle-ci ne pourra en aucun cas être déterminée de manière forfaitaire (exemple : 10.000 euros par mois) et devra être raisonnable et conforme aux prix en vigueur sur le marché.

” Pas question donc de ” faire référence à un mandat gratuit si les prestations sont rémunérées “, avertit Thierry Litannie qui ajoute : ” Il faut se constituer un dossier démontrant la réalité des prestations : procès-verbal du conseil d’administration, rapport de gestion, correspondances et courriels, notes internes, preuves de déplacements professionnels, etc. ” Un avis que partage également Denis-Emmanuel Philippe qui conseille de ” joindre en annexe à toute facture un relevé des prestations ou d’être, à tout le moins, en mesure de les détailler et d’en établir la matérialité en cas de contrôle “. Par exemple avec des time-sheets, suggère Marie-Dominique Jadoul : ” La société de management devra en effet établir chaque mois une facture de prestations à la société d’exploitation. Cette facture sera précise, détaillée et accompagnée de pièces justifiant la facturation “, ceci afin de répondre au sacro-saint article 49 du CIR relatif aux frais professionnels. Rappelons à ce propos que ceux qui passent par un comptable ou un conseiller fiscal ont jusqu’au 26 octobre prochain pour rentrer leur déclaration fiscale.

5. En cas de contrôle

Que faire ? ” La création d’une société holding est en quelque sorte un carton d’invitation envoyé à son contrôleur fiscal, prévient Marie-Dominique Jadoul. En effet, le recours à cette structure sociétaire est chaque année dans le collimateur du fisc. Afin de mettre toutes les chances de son côté, il est indispensable de bien préparer son contrôle fiscal et de constituer un dossier reprenant toutes les pièces que pourrait réclamer le contrôleur (contrat de management, time-sheet, rapport de réunion, rapport de fondateur, etc.). En préparant ce dossier avant le contrôle fiscal et en allant au-devant des demandes du contrôleur, on évitera de devoir fournir des documents a posteriori qui seraient alors entachés de suspicion. ” Même son de cloche du côté de Denis-Emmanuel Philippe, qui recommande lui vivement à ses clients de décrire les prestations fournies dans des time sheets. Selon lui, ” des mails, étayant les prestations fournies par la société de management, peuvent aussi être utiles en cas de contrôle “. Dernier conseil bien évidemment : s’entourer de partenaires avertis et de confiance (avocat, professionnel du chiffre, notaire, etc.).

Vu la faible différence entre la taxation à l’impôt des sociétés et à l’impôt des personnes physiques, l’élément fiscal n’est plus l’élément majeur pour lequel il est intéressant de constituer une société de management (la société exerce l’activité de dirigeant préalablement exercée en personne physique) ou une société dite professionnelle (constituée par des titulaires de professions libérales). Par contre, recourir à une structure sociétaire pour travailler reste avantageux sur le plan social, sachant qu’il est possible de faire l’économie de cotisations de sécurité sociale dans le chef de l’ancien employeur : la rémunération attribuée au salarié soumise à des cotisations de sécurité sociale étant remplacée par une rémunération versée à la société de management dont le dirigeant cotise en tant qu’indépendant. Autre avantage : la possibilité pour celui qui passe en société de se faire rémunérer via le versement de dividendes, certes soumis au précompte mobilier (30%) mais non soumis à des cotisations sociales Inasti. Enfin, il est possible de mettre en oeuvre des plans de rémunérations différés (assurance dirigeant, d’entreprise, EIP). Et cerise sur le gâteau, cela permet de travailler au-delà de l’âge légal de la pension lorsqu’on est salarié.

Par ailleurs, la société de management peut constituer un outil intéressant sur le plan patrimonial en matière de gestion de fortune ou de planification successorale lorsqu’il s’agit par exemple de mettre un immeuble à l’abri du risque entrepreneurial (la société détient le bien immobilier) ou de répartir des parts entre héritiers d’une affaire familiale.

Constituer une société de management permet enfin d’imaginer une opération par laquelle une société d’exploitation est reprise par une société de management (qui fait alors office de société holding). Elle perçoit alors une rémunération (les fameux management fees actuellement dans le collimateur du fisc) destinée à financer le coût d’acquisition de la société d’exploitation. Le tout permet d’optimiser les flux de rémunérations entre deux sociétés de sorte que l’une voit sa base imposable diminuer et l’autre bénéficie d’un taux de taxation faible.

Si les sociétés de management et leurs dirigeants vont être davantage contrôlés en 2017, c’est aussi parce que l’administration fiscale a restructuré ses services. Utilisant des procédés de data miningpour trier les contribuables et les contrôler sur la base de différents critères (variation importante de revenus, rentrées exceptionnelles), les contrôleurs fiscaux s’appuient désormais aussi sur une organisation qui ne tient plus compte des types d’impôts (IPP, Isoc, TVA) mais bien des groupes cibles (particuliers, PME et grandes entreprises). Objectif : rendre plus systématiques les échanges d’informations entre les différents départements et types d’impôts, notamment dans le cas du contrôle d’une PME. En l’occurrence, la taxation des revenus dépendra soit de l’impôt des personnes physiques (IPP) soit de l’impôt des sociétés (Isoc), sans oublier bien sûr les aspects TVA. Avec aussi vraisemblablement des répercussions sur la déclaration à l’impôt des personnes physiques du dirigeant de ladite PME.

Vous avez repéré une erreur ou disposez de plus d’infos? Signalez-le ici